半年前から成績にやや陰りが見え始めていたものの、各国の株安に加えて、新興国通貨の下落や円高もあいまって、高分配型投資信託の9割の利回りがマイナスに転じている。どんな投資信託がプラスを維持し、人気投資信託の「本当の利回り」や「分配の健全度」はどうなのか。最新のデータを分析してレポートする。

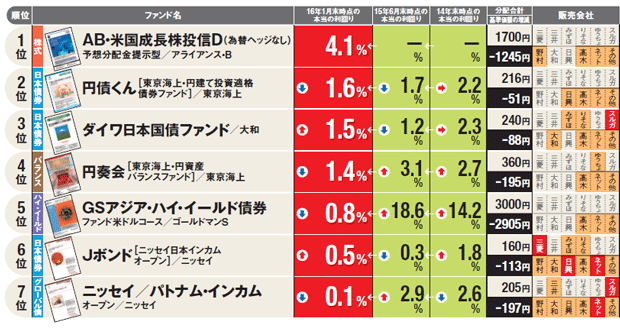

黒字利回りを維持したのは人気100本中7本のみ!

リスク度の再認識と今後の対処法の解明が急務!

ザイ編集部では、6カ月に一度、人気(純資産総額が多い)の高分配型投資信託100本の分配金をチェック。1月末時点の成績で分析したところ、100本中で「本当の利回り」でプラスを維持できたのは、たったの7本。93本は、1年間の合計分配額以上に基準価額が下落したため、本当の利回りがマイナスに転落している。

基準価額が下落した要因は、中国経済の悪化や原油価格の下落、米国利上げ開始による新興国市場からの資金の引き上げや円高など。かつて高分配で人気を博していた通貨選択型のブラジルレアルコースや新興国債券型など約20本が10%以上の大幅マイナスに。100本中で本当の利回りの最下位の投資信託は、米国株にブラジルレアル建てで投資し、カバードコール戦略も加えるトリプルリターンズで33.8%のマイナスだ。リスクが高い投資信託ほど下落が大きい傾向にあり、ハイリスク・ハイリターンを確認する結果となった。

一方、プラスをキープした7本中の4本は円建ての投資信託だ。大きく円高に動いた為替の影響を受けないタイプだ。ただ、本当の利回り1位は円建てではなく、米国の成長株に投資するAB・米国成長株投信D(為替ヘッジなし)。米国の成長株への投資から得る値上がり益を分配に回す投資信託だが、基準価額の水準により分配額を調整。1月は分配を見送り大幅な基準価額の下落を回避した。

今回のように金融市場の混乱などが起きて基準価額が下落している場合は、分配型投資信託に投資して高分配がもらえているからといって喜んではいられない。なぜならば、基準価額が下落しているとその分だけ元本の返還となっているからだ。つまり、分配金の額だけでなく、基準価額の変化(特に下落額)も併せて評価するのが正解だ。

まず、見るべきは「本当の利回り」。基準価額が下落した時は1年間の分配金合計額から下落分を差し引いた「正味の分配金」を1年前の基準価額で割って算出する。同じタイプの投資信託と比べて、マイナス幅が大きい場合は、無理な分配を行なっている可能性大で要注意だ。

◎基準価額の下落分を差し引いた実力値に注目!

基準価額が下落した場合は、1年間の分配合計額から下落分を差し引いた「正味の分配金」を1年前の基準価額で割って本当の利回りを算出。

こうすることで、投資信託の実力を知ることができる。上昇した時は、上昇分は加味せず分配額の合計を1年前の基準価額で割って算出。マイナスの利回りが続いた場合は、元本取り崩しのタコ足分配となるので注意が必要だ。6カ月前、1年前の利回りと比べてトレンドを見よう。ただし、こうして算出した「本当の利回り」は実績であって今後の予想値ではないので、目安として使いたい。

また、利益から分配金がどれだけ支払われているかを見る「分配の健全度」もチェックしてほしい。今回は100本すべての基準価額が下落しているため、8段階で評価。下落幅が大きい投資信託は特に健全率の悪化の度合いをチェックしよう。

◎利益からの分配金がどのくらいの割合か!

分配金のうちどの程度が利益から支払われているかがわかる。下落時は分配合計額から下落分を差し引いた正味の分配金を分配合計額で割る。上昇時は、すべて利益から出ているため100%で健全。今回は下落が激しかったので、8段階で評価した。

分配の健全度が悪化している場合、これまでの貯蓄を切り崩して分配を行なっている可能性があり、あと何カ月分の分配原資が残っているのかを示す「分配余力」のチェックも大切だ。分配可能月数が少ないと、成績不振時に即減配となりやすい。

◎何カ月分の分配金を蓄積しているかがわかる!

投資信託には分配金のための原資があるが、それを直近の1カ月の分配金で割って算出したのが分配可能月数だ。分配原資が月々の分配金の“何カ月分あるか”がわかり、多いほど分配余力が高い。逆に少ないと、成績悪化時に減配の可能性がある。なお、分配原資は投信の「運用報告書」に記載されている。データの提供は髙木証券ファンドリサーチセンタ-。

人気上位5本の「本当の利回り」をチェック!

「ゼウス」などリート型も7~9%のマイナスに

ザイ4月号ではこれらの3つの重要データを中心に人気(純資産総額)上位30本までをチェックしているが、ここでは人気(純資産総額)上位5本の成績を公開しよう。減配・増配の有無がないかを見る過去1年間分の分配金の実績や、運用に影響を与える資金の流出入なども重要な数値だ。

米国リートに投資し、人気トップのゼウスの本当の利回りは9.1%のマイナス。ただ、分配可能月数は60カ月以上と分配余力は十分だ。

同じく米国リートに投資する人気3位のフィデリティ・USリート・ファンドB(為替ヘッジなし)の本当の利回りは7.5%のマイナスだ。昨年2月に分配金を引き上げ資金の流入が続いているが、下落が続くようだと注意が必要だ。

グローバルリート型で人気2位のラサール・グローバルREITファンドは、8.7%のマイナスとなっている。

5本中で最もマイナス幅が小さかったのがフィデリティ・USハイ・イールド・ファンド。ハイ・イールド債券市場は、エネルギー関連が原油価格の急落で一部破綻したことで、全ハイ・イールド債券が売られたが、逆に利回りは上昇。下落幅が比較的小さかった先進国通貨建てという点でも、グローバル債券型の次にマイナス幅が小さかった。

人気5位のピクテ・グローバル・インカム株式ファンドは、世界の公益株に投資するタイプで、株式型の中では値動きが安定的だが、本当の利回りは8.8%のマイナスになった。

この人気上位5本に共通していることは、複雑な仕組みの投資信託ではないこと。このため、投資対象が回復すれば基準価額の上昇が期待できる。レアルなどの高金利通貨の通貨選択型やカバードコールなどを追加して高い分配金を出す投資信託が人気だが、「このような複雑な仕組みの投資信託は、下落した際に基準価額の戻りが鈍いという特徴がある」(楽天証券のファンドアナリスト篠田尚子さん)。

自分の投資信託がどんなリスクを取っているかを再確認して資産構成を考え直してみよう。

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

【2026年2月6日時点】 |

||||

| 順位 | 投資信託本数 ※1 | 最低積立金額 | ||

| 全体 | ノーロード (手数料無料) |

積立対応 | ||

| 1位 | ◆SBI証券 ⇒詳細情報ページへ | |||

| 2639本 | 2639本 | 2406本 | 100円 | |

| 【特徴・メリット】 投資信託の販売手数料はすべて無料で、投資信託本数の取扱本数はネット証券でトップクラス! スマホアプリ「かんたん積立 アプリ」を利用すれば、投資信託をスマホで管理可能だ。また、投資信託の月間平均保有額に応じてVポイントやPontaポイント、dポイント、PayPayポイント、JALマイルなどが貯まる「投信マイレージサービス」もお得。保有額が1000万円以上なら獲得ポイントが2倍になる(通常銘柄の場合)ので、投資信託が本格的に資産形成を考えている人には、かなりお得だ。買付&積立が100円以上1円単位に引き下げられ、初心者でも気軽に始めやすくなった。投信の買付には、VポイントやPontaポイントが利用できる。投信積立は三井住友カードによるクレジットカード決済「クレカ積立」がお得で、最大で決済額の0.5%ものポイントが貯まる。最近では、低コストなiDeCo(個人型確定拠出年金)にも力を入れており、無条件で運営管理手数料を無料にしている。 |

||||

| 2位 | ◆楽天証券 ⇒詳細情報ページへ | |||

| 2610本 | 2610本 | 2482本 | 100円 | |

| 【特徴・メリット】 投資信託の販売手数料はすべて無料! 投資信託の保有残高が一定の金額を超えるごとに「楽天ポイント」が貯まるサービスもお得。また「投信残高ポイントプログラム」の対象となる6ファンド(「楽天・プラス・オールカントリー株式インデックス・ファンド」など」)については、保有しているだけで一定のポイントが還元されるのでお得。さらに投信積立の際に楽天カードを使うと0.5〜2%分、楽天キャッシュを使うと0.5%分の楽天ポイントが付与される。ポイントは投資信託の買付や投信積立の代金にも利用できる。投資信託の最新事情がわかる「楽天証券レポート&コラム」や、最大5銘柄の基準価額の推移を比較できる「投信スーパーサーチ」など、投資信託選びのサポートもバッチリ。ロボ・アドバイザーが銘柄選択や売買タイミングまで判断してくれる「楽ラップ」や、スマホ専用のロボ・アドバイザー「ロボのぶくん」を利用可能。さらに、専用バランスファンドで手軽に積立投資ができるロボ・アドバイザー「らくらく投資」も登場。 |

||||

| 3位 | ◆松井証券 ⇒詳細情報ページへ | |||

| 1936本 | 1936本 | 1918本 | 100円 | |

| 【特徴・メリット】 投資信託の取り扱い本数を着実に増やしており、現在はランキング3位まで上昇。他社に先駆けて投資信託の販売手数料無料を打ち出したのも高評価だ。さらに投資信託の残高の最大1%分のポイントが貯まるサービスもお得。5大ネット証券の類似サービスと比較しても、ポイント付与率は最高水準となっている。投資信託ページは、人気の投信や好成績の投信がすぐにわかる各種ランキング装備、スマホでの見やすさ、直接発注など機能が充実。さらに、投資信託の組み合わせに頭を悩ませる人のために「投信工房」「投信提案ロボ」「投信見直しロボ」という3つの高機能ロボアドバイザーを用意。無料のロボアドバイザーとしては、どれも非常に高い機能を備えている。 |

||||

| 順位 | 投資信託本数 ※1 | 最低積立金額 | ||

| 全体 | ノーロード | 積立対応 | ||

| 4位 | ◆マネックス証券 ⇒詳細情報ページへ | |||

| 1860本 | 1860本 | 1824本 | 100円 | |

| 【特徴・メリット】 投資信託の購入時手数料はすべて無料! もちろん、NISA口座での取引や「投信つみたて」による購入も手数料0円だ。クレカ積立のポイント還元率は業界トップクラスで、「dカード」や「マネックスカード」で投資信託を積立購入すると最大1.1%分のポイントがもらえる。さらに、投資信託の保有金額の最大0.26%分のポイントがもらえるのもお得。なお、貯まったポイントは投信信託の購入代金に利用できる。ファンド探しに迷ったら、自分のライフプランに合ったファンド選びを手助けする「投信ポートフォリオ診断」を参考にするといいだろう。ポートフォリオの分析やリターン予測、アドバイスなどの機能がある「MONEX VISION」も便利だ。ロボアドバイザーサービスは、1000円から始められる投資一任型の「ON COMPASS」と、最低投資金額が5万円で国内ETFで運用を行うアドバイス型の「Monex Advisor」が利用可能。 |

||||

| 5位 | ◆三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | |||

| 1853本 | 1853本 | 1781本 | 100円 | |

| 【特徴・メリット】 投資信託の販売手数料はすべて無料! 信託報酬控除前のトータルリターンが見られるので、実態に合った取引コストや運用パフォーマンスがわかるのも魅力だ。また「プレミアム積立」は100円から可能。クレカ積立のポイント還元率は「au PAY カード」は0.5%、「au PAY ゴールドカード」は1%。投資について気軽に話し合えるSNS「ファンドスクエア」も魅力。積立の銘柄選びに役立つ「セレクション」は、ジャンルごとの代表的な銘柄が複数紹介されている。ファンド探しはランキングやファンド検索から。投資信託の月間保有金額に応じて0.005〜最大0.24%分のPontaポイントがもらえる「資産形成プログラム」も上手に活用したい。 |

||||

| ▼【ザイ限定】2000円プレゼントの特典情報も掲載!▼ | ||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。※1 投資信託本数は、各証券会社の投資信託サーチ機能をもとに計測しており、実際の購入可能本数と異なる場合があります。 | ||||

![投資信託おすすめ比較[2025年]](https://dfinance.ismcdn.jp/zai/mwimgs/f/0/-/img_f046a0ba2f417ad85d802427fa5d7c2f17343.jpg)