業績相場の主役を担うポストコロナ関連のANAホールディングス(9202)

前回のコラム(第27回)で「我々は積極的運用へ転換するー」と述べた。昨年10月に開始した『勝者のポートフォリオ』は、一貫してバリュー株中心で守備を固めて、主要マーケット指数に対してアウトパフォームしてきたが、米連邦準備理事会(FRB)が金融正常化の全貌をほぼ示したことで「ガタガタする局面からマイルドな業績相場に移行する」と述べた。これまでなかなか積極策に打って出ることができなかったが、現在ポートフォリオのロングポジションを増やしつつ、業績相場に向けてのポートフォリオ構築を進めている。

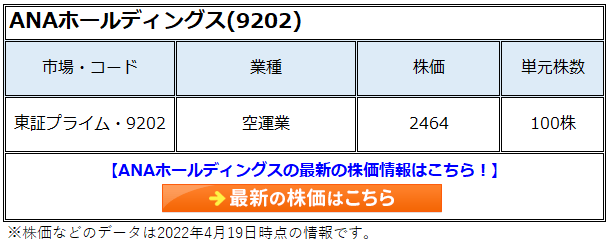

従来より『勝者のポートフォリオ』ではポストコロナ関連に注目してきたが、今後の相場展開を考えるうえで有望な銘柄群として捉えている。その代表的な銘柄の1つがANAホールディングス(9202)だ。なお、ポストコロナ関連とは、コロナ感染重症者数の減少による緊急事態宣言・まん防の解除、またコロナワクチン接種の進展によってこれまで制約の多かった経済活動の再開で業績復活が見込まれる銘柄を指している。

航空会社の業績は最悪期を脱し、今後は浮上することが確実視されている

コロナ禍で最も悪影響を受けた業種の1つが航空会社だ。今も業績は厳しく、メディアの報道でもネガティブなトーンが多い。しかしながら、すでに業績は最悪期を脱しており、今後は浮上していくことが確実視されている。国内線はコロナ感染者数の減少とワクチン接種進展による人流回復の恩恵を受けて収益改善が顕著になってきていることに加え、国際線も着実に回復へ向かう環境になっている。ANAよりもやや業績回復に手間取っているライバルのJAL(9201)についても、ほぼ同様の見方をしている。

ANAの過去の業績を見るとピークは2019年3月期の売上高2.05兆円、営業利益1650億円であった。翌年の2020年3月期は売上高1.97兆円(前期比-4.1%)、営業利益608億円(同-63.2%)と大減速、コロナ禍の2021年3月期は売上高7286億円(同-63.1%)、営業赤字4647億円と過去最悪を記録した。航空事業における国際線と国内線の売上高比率は基本的に47:53程度であるが、2021年3月期は18:82といういびつな比率になり国際線が激減した。

2022年3月期3Qに四半期ベースの営業黒字を前倒しで達成

2022年3月期の期初時点における会社予想は売上高1.38兆円(同+89.4%)、営業利益280億円の予想だったが、2Qに下方修正して売上高1.06兆円(同+45.5%)、営業赤字1250億円を発表(上期1160億円の赤字、下期90億円の赤字)。2022年3月期3Q時点の業績は売上高7380億円(同+39.8%)、営業赤字1158億円(前年同期は3624億円の赤字)となったが、3Qの四半期だけを見ると売上高3069億円(同+30.2%)、営業利益1.9億円と辛うじて黒字化を果たした。

その理由は、国内線の旅客回復や国際貨物輸送の収入増が寄与したことが大きい。同社は4Qでの営業黒字化を目指していたが、前倒しで達成した。2023年3月期の業績発表は4月28日に控えているが、売上高で1.3兆円、営業利益で300~500億円程度のレベルにまで回復すると私は考えている。

資本政策として2021年1月に第三者割当で208億円を調達、6月には普通社債200億円を発行。現在の自己資本比率24.6%、有利子負債依存度54.3%となっている。今後も社債などでの資金調達の可能性がある。業績規模で見た場合、国際線・国内線ともにANAはJALより大きく、国内航空会社としてナンバーワンの地位にある。

株価はGW旅客増や海外需要回復などの好材料でボックス圏の上抜けを期待

コロナ禍直前の株価レベルは3600円と述べたが、3か月後の2020年4月6日には2060円の安値を記録。そこからちょうど2年が経過し、株価は2100円~3000円の間で見事なボックス圏で推移している。何度も動意づいては下がり、動意づいては下がりを繰り返している。現在の株価は2500円弱なのでボックス圏の中間に位置している。

インバウンドブームに沸いた2018年1月の高値は4783円。もちろんこの水準は国際線が本格的に回復してからしか視野に入れられないが、インバウンドへの過度な期待が剥落していたコロナ発生直前の3600円レベル(2020年1月)は目先の目標として狙えると考えている。

株価的なカタリスト(きっかけとなる材料)としては、やはり足元での大きな変化だ。この春休み~GWにかけて国内路線で臨時便を510便に増やし(2021年の同時期の60便から約9倍)、夏以降はコロナ前の水準に迫るレベルにまで戻る可能性が高い。また、海外においてはこの4月より「渡航中止勧告」の国が162カ国・地域から56カ国・地域に減少し、100カ国超の国・地域で渡航が緩和された。これを受けてANA傘下の旅行会社は2年ぶりに「ハワイツアー」を再開すると発表。また日本への入国者数も3月まで1日わずか3500人であったが、現在は1万人となっており、今後さらに緩和されることで海外旅客需要も増えていく。こうした好材料を手掛かりに、まずはボックス圏からの脱却を期待したいところだ。

(実際の投資にあたっては、ご自身の判断でお願いいたします)

●太田 忠

DFR投資助言者。ジャーディン・フレミング証券(現JPモルガン証券)などでおもに中小型株のアナリストとして活躍。国内外で6年間にわたり、ランキングトップを維持した。プロが評価したトップオブトップのアナリスト&ファンドマネジャー。現在は、中小型株だけではなく、市場全体から割安株を見つけ出す、バリュー株ハンターとしてもメルマガ配信などで活躍。

この連載は、ワンランク上の投資家を目指す個人のための資産運用メルマガ『太田忠 勝者のポートフォリオ』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、メルマガ配信の他、無料期間終了後には会員専用ページで「勝者のポートフォリオ」や「ウオッチすべき銘柄」など、具体的なポートフォリオの提案や銘柄の売買アドバイスなどがご覧いただけます。

国内外で6年連続アナリストランキング1位を獲得した、

トップアナリスト&ファンドマネジャーが

個人投資家だからこそ勝てる

「勝者のポートフォリオ」を提示する、

資産運用メルマガ&サロンが登場!

老後を不安なく過ごすための資産を自助努力で作らざるを得ない時代には資産運用の知識は不可欠。「勝者のポートフォリオ」は、投資の考え方とポートフォリオの提案を行なうメルマガ&会員サービス。週1回程度のメルマガ配信+ポートフォリオ提案とQ&Aも。登録後10日間は無料!