個人投資家が米国債に投資するのはよい戦略! 米金利低下で円高になっても、衝撃を和らげることができる投資方法とは?

2023年11月14日(火)、米国・シアトルからメルマガ&オンラインサロン「米国株&世界の株に投資しよう!」で情報配信をしている元フィデリティ投信トップアナリストのポール・サイさんが、ストックボイス社が手掛ける経済・マーケット番組「WORLD MARKETZ」(TOKYO MX 月~金 22時~23時)に生出演した。

今回の放送では、米国債が主な話題に。米1年債なら5.3%の利息がもらえ、満期保有すればリスクも大きくないため、個人投資家も米国債投資を視野に入れた方がいいようだ。米国債投資では為替に注意が必要だが、ポールさんは円安が続くと考えており、米金利が低下して円高になったとしても、その衝撃を和らげる方法があるとのことなので、さっそくチェックしていこう。

シアトルの緯度は日本の北方領土とほぼ同じ47度で、東京よりも日照時間が短い

番組冒頭、アシスタントの木村カレンさんは、日本の気温が急に下がったことに触れ、シアトルの気候はどんな感じなのかポールさんに質問した。

シアトルでは雪は降り始めていないものの、日の出が7時くらい、日の入りが16時半くらいで、日照時間が短くなって寒くなり始めたとのこと。

東京やサンフランシスコの緯度は37度である一方、シアトルの緯度は日本の北方領土とほぼ同じ47度で、かなり北の方に位置していることから、日照時間も東京より短くなるということだった。

すると、番組MCの渡部一実さんが「すみません。シアトルはまだ5時半で、暗いうちからたたき起こしてとんでもない番組なんですが、よろしくお願いします」と、ポールさんを気遣っていた。

11月に入ってから、米金利が低下し、米国株が上昇したワケは?

ポールさん出演のコーナーが始まる直前に、アメリカの重要指標であるCPI(消費者物価指数)が発表されたのだが、市場予想を下回ったことで、米ドルが売られて米金利が下がり、米国株が買われるという状況になった。

(出所:WORLD MARKETZ)

(出所:WORLD MARKETZ)

米金利が下がり米国株が買われる状況は、米CPIが発表されたいま現在に限らず、11月に入ってから続いているのだが、この動きをポールさんはどう見ているのか、渡部さんが質問した。

ポールさんはまず、米金利が低下した理由から説明を始めた。理由の1つ目は、米財務省の長期債券発行の増額幅が市場予想より少なかったこと。2つ目は、天災により一部の州で先送りされていた所得税が支払われ始めたこと。3つ目は、中東情勢など地政学リスクが高まっているため、投資家が安全資産として米国債を買っている可能性があることだという。

米10年債利回り 日足 (出所:TradingView)

米10年債利回り 日足 (出所:TradingView)

そして、株価が上昇した理由については、ほぼ年末に入ったことで大きなリセッションの確率が下がったこと、米CPIがビックリするような内容ではなかったこともあり、FRBが利上げせず金利を据え置く可能性が高まったこと、株価が上昇したことで追いかけてくる投資家が出てきたことを挙げた。

S&P500 日足 (出所:TradingView)

S&P500 日足 (出所:TradingView)

米1年債で5.3%の利息がもらえる。満期保有ならリスクも大きくないため、個人投資家も米国債投資を視野に入れたほうがいい

続いて、「今日は米国債の話を伺えればと思います」と渡部さん。

例えば、米1年債で5.3%の利息が取れるのなら、円安は気になるものの、個人投資家でも米国債投資を視野に入れたほうがいいのかとポールさんに問いかけた。

米1年債利回り 日足 (出所:TradingView)

米1年債利回り 日足 (出所:TradingView)

ポールさんは、個人投資家の米国債投資は5%ぐらいの利回りが取れるので、良いと思うとコメント。

米金利はおそらくピークであり、金利が低下すると債券(ボンド)の値段は上がるため、キャピタルゲインの可能性も出てくるそうだ。

また、米国債を満期保有すれば、基本的に100%元本が返ってきて、その間に金利ももらえるため、1年債や3年債など比較的短期のものであれば、満期保有の可能性がだいぶ高まるうえ、リスクもそこまで大きくないのだという。

「ボンドラダー」なら、債券利回りが変動する影響を最小限に抑えつつ、将来の金利による収入を得られる

そして、ポールさんはアメリカで昔流行った「ボンドラダー」という投資方法を教えてくれた。

【※ボンドラダーについてポールさんが詳しく解説した記事はこちら!】

⇒日本以外は世界的に金利が高い今、債券投資に注目! 時間分散によって、金利リスクを抑える「ボンドラダー」とはどんな債券投資戦略?

ボンドラダーとは、異なる日付で満期を迎える複数の高格付け債券を所有して、それらを組み合わせてポートフォリオを作る投資方法のこと。

これでポートフォリオを作ると、1年後に返ってくる金額はこれくらい、3年後はこれくらいと、自分の年金保険みたいな商品を作れるという。

ボンドはもともと、ある程度大きな金額でなければ買えないものなのだが、最近はETFの商品(iシェアーズのiBONDSというETFなど)も出てきており、少額でもETFを使ってボンドラダーを組みやすくなってきたそうだ。

ボンドラダーでは基本的に、債券をすべて満期保有するため、債券利回りが変動する影響を最小限に抑えつつ、将来の金利による収入を得られるとのこと。時間でリスクを分散する意味もあるため、いい投資戦略ではないかとポールさんは紹介してくれたのだ。

ボンドラダーでは為替に気を付ける必要があるが、円安は続きそう。米金利が低下しても、債券価格上昇によるキャピタルゲインで、円高の衝撃を緩和

ボンドラダーにおいて、気を付けなければならないのは為替なのだが、ポールさんは円安が続くか、さらに円安になる可能性もなくはないと考えている。

為替を短期的に動かす要因は金利差で、アメリカの金利が5%、日本の金利はほぼ0%だと、米ドルを買って円を売るインセンティブ(動機付け)があって、どんどん円安になっていくとポールさん。

また、日本の金利が0~5%になる可能性は比較的小さいとのこと。

日本経済は高い金利にまだ耐えられない状態だそうで、高い金利になると地銀も問題になるし、変動金利で住宅ローンを借りている個人も多いため、金利がコントロールできる範囲にあるのなら、金利を抑えたい気持ちはあるはずだとポールさんは推測した。

そもそも、日本政府が金利を低く抑えている理由は、日本をインフレにしてアメリカとの物価の差を縮めたいからだそう。

長期の為替は購買力平価で動き、ビッグマックの価格は世界で同じ価格に収斂する傾向があるのだが、ビッグマックの日本の価格はアメリカの半分ぐらいで、ブラジルやベトナム並みに安いとのこと。

だからこそ、外国人観光客がインバウンドでたくさん来るわけだが、日本がインフレになると、政府と日銀が10年以上、円を持ってほしくない、お金をどんどん使いなさいと言っていたことが、やっと効き始めたことになるという。

そのような状況で円資産を持っていると購買力は下がるため、ドル資産に替えたほうが金利ももらえるためよいのではないかとポールさんは語った。

日本の金利が動かないとなると、動くのはアメリカの金利ということになるが、ボンドラダーで債券を持っていれば、アメリカの金利低下に伴って債券価格が上昇し、キャピタルゲインが狙えるため、仮に為替が円高になったとしても、その衝撃を少し緩和できるようだ。

シアトル在住のポールさんも、トランプが大統領になる可能性は高くなったと感じている

最後は、アメリカの大統領選でバイデン氏よりもトランプ氏のほうが有利になっているという話題に。

シアトルに住んでいるポールさん自身も、トランプが大統領になる可能性はかなり高くなったと感じているようだ。

まず、バイデンの支持率が下がってきた理由が2つあるという。

1つ目は中東の問題。民主党のなかでイスラエル支持派とパレスチナ支持派に少し分裂したことで、支持率が下がったそう。

2つ目は経済の問題。民主党の支持者は黒人系やヒスパニック系の人が多く、その大半がバイデンを支持しているそうなのだが、経済的に恵まれてない層が黒人系とヒスパニック系に多いため、インフレによる悪影響が大きく、バイデンの経済マネジメントに失望して、投票しない可能性が高くなっているようだ。

また、アメリカは選挙人制度で、ジョージアやペンシルベニア、ウィスコンシンといったスイング・ステート(激戦州)の結果がとても重要になるのだが、それらの州の世論調査でトランプが少し優位であることも、再びトランプ大統領になる可能性を高めているという。

海外から見ると、なぜトランプに投票するのかという疑問が出るのもわかるとポールさん。

ただ、アメリカの国内から見ると、経済、文化、移民、中絶、宗教などいろいろな問題があるなかで、自分が気にする問題にトランプが強ければ、トランプに反感を持っていたとしても投票する理由になるのだそう。

そのほか、バイデンが再び大統領になって任期を満了すると、87歳にもなることも大きな問題のようだ。バイデンに大統領選に出てほしくないという民主党の人もいるし、実際に大統領選に出ないという結論になれば、また話が変わってくるため、事態はまだまだ流動的だと言えるだろう。

ここまで、11月14日(火)放送の「WORLD MARKETZ」に電話出演した、ポールさんのマーケット解説を中心にお届けした。

冒頭でも紹介したとおり、ポールさんはメルマガ&オンラインサロン「米国株&世界の株に投資しよう!」で情報配信をしている。登録後10日間は無料だ。米国株投資をしてみたい、すでにしているけどもっと現地からの情報が欲しい、ポールさんが推奨する個別銘柄やポートフォリオを見てみたいという人は、こちらをぜひ登録してみてほしい。

(ザイ投資戦略メルマガ)

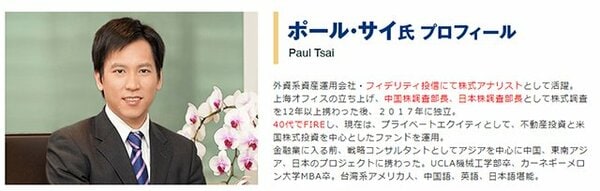

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガ「米国株&世界の株に投資しよう!」を配信中