2024年から始まった新NISA。本連載では前々回に新NISAの投資戦略について、大まかな考え方を紹介しましたが、今回は新NISA活用の具体的なシミュレーション例を挙げつつ、新NISAの活用法、注意すべき点などについて考えていきたいと思います。

[参考記事]

●【新NISA投資術】日本の株価指数は長期保有には向いていない!? アクティブファンドのインチキなベンチマーク設定に気をつけろ!

新NISAをフル活用して投資シミュレーションしてみると、65歳ごろの資産残高は4.2億円に!

シミュレーションの中心人物として、35歳男性、現在の年収は1000万円という人を想定します。貯金は1000万円あります。自宅は持ち家で、25年後に完済予定の住宅ローンは2000万円の残高が残っています。妻と2歳、4歳の子供がいます。妻は専業主婦です。

この男性は、どんなふうに新NISAを活用すべきでしょうか?

年収1000万円だと、手取り年収は700万円ほどです。現在の生活費を月40万円とすると、現時点で1年間に手元に残る資金は220万円になります。

緊急予備資金として、生活費6ヵ月分は持っておいた方がいいので、現金は最低240万円、手元に持っておいた方がいいでしょう。

シミュレーションの前提条件として、毎年給与は3%増、インフレは2%ずつ進んでいくものとします。また、年間の株式のリターンは7%、債券のリターンは3%とします。

最初の5年は新NISAをフル活用します。そして、緊急予備資金の分は除き、手元に残った資金はできる限り投資に回し、その投資対象は株式100%とします。新NISAの枠を使い切ってしまった6年目以降も、やはり緊急予備資金の分は除き、手元に残った資金はできる限り株式投資に回します。

このようにして、最初から新NISAをフル活用することによって、新NISAの免税効果を最大限に享受することを目指すのです。

ただ、58歳以降は株式と債券を70:30の配分にして、リスクを低減します。

また、支出面では、通常時とは異なる大きな支出として、子供たちの大学の教育費を1人年間100万円と考えます。これはその年の貯蓄から捻出することにします。

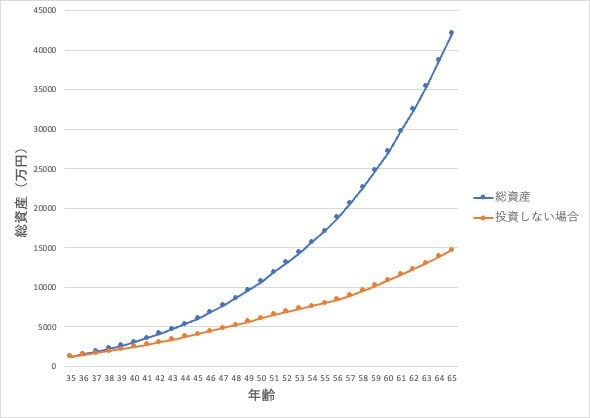

以上の前提条件を置いて、計算した結果が以下のグラフです。

35歳男性の新NISAをフル活用したシミュレーション

35歳男性の新NISAをフル活用したシミュレーション

このようなやり方で新NISAをフル活用して投資すれば、65歳ごろの資産残高は4.2億円になります(青いグラフ)。インフレ調整して、これを現在の価値に換算すると2.3億円です。

これが投資しなければ1.46億円になります(オレンジのグラフ)。インフレ調整して現在の価値に換算すると8000万円です。

投資するのとしないのとでは、大きな違いが出てくることがわかります。

4.2億円のうち1.1億円ほどは新NISAの枠を使って投資したものが大きく育った残高です。それは途中で売ったり買ったりせず、ずっと保有を続けていたという条件下での話になります。そして、新NISAの枠を使っているのですから、最終的にその1.1億円分の株式を売却しても、その分に税金はかかりません。

私個人の教育資金用口座の残高推移を公開!

ここで私個人のポートフォリオの残高推移をご紹介しましょう。

これは私の資産全体ではなく、私が持っているアメリカの教育資金用口座の残高推移です。この教育資金用口座は結構、新NISAと似たようなしくみになっており、30万ドルまでの投資残高は教育に使うのであれば免税となります。

その30万ドルはいつ入金しても大丈夫ですが、私は時間をかけて、毎年積立していました。リーマン・ショック、東日本大震災などの時期は少し多めに入金しました。その結果が下のグラフです。

筆者個人が持つアメリカの教育資金用口座の残高推移

筆者個人が持つアメリカの教育資金用口座の残高推移

濃い青いグラフが実際の残高の推移で、薄い青いグラフは投資しなかったらと仮定したときのものです。実際の残高はある程度、上下動しているものの、割と安定的に右肩上がりになっています。これはファンド、国、通貨などを分散して投資しているおかげです。

最初の投資対象は100%株式でなぜ問題ないのか?

冒頭で挙げた35歳男性の例に戻りましょう。

投資をする時は、自分がどれぐらいリスクを取れるのかを考えなければいけません。これには個人差がありますが、例に挙げた35歳男性の給与と貯金を考えると、心理的にOKであれば、最初の投資対象は全額株式にして問題ないと思います。

そのため、先ほど示したシミュレーションでは、35歳のスタート地点から58歳になる前までは投資対象を100%株式としていました。

なぜこのようにしても良いかというと、生活費は給与でまかなえているわけですから、たとえば、株の下落で新NISAの残高が50%減ってしまったとしても、すぐに生活に影響は出てこないからです。

もし、それでも心配だったら、手元に置いておく緊急予備資金を6ヵ月分ではなく、1年分にしておいたらいいと思います。

残りの課題はどう投資すれば安定的に7~8%程度の株式のリターン、3%程度の債券のリターンが取れるのかということです。

私が「オルカン」1本だけの投資をお奨めしない理由とは?

通称「オルカン」と呼ばれる全世界の株式に投資するファンド1本だけに投資すればいいじゃないかという人もいますが、私はファンド1本だけに投資することはお奨めしないです。

なぜかというと、そのファンド運用会社に何かあったら危ないからです。取引対象もある程度、分散した方がいいのではないかと思います。時間をかけて、S&P500といろいろな他のファンドを組み合わせていくのがいいと思います。

たとえば、私がザイ投資戦略メルマガで分析したあるポートフォリオは、過去10年の平均年率リターンが39%でした。これはとても良い成績ですが、しかし、その間、一番のピークから底まで58%も下落したことがあったのです。これはかなりのリスクです。

結論をまとめます。新NISAはぜひ活用した方がいいでしょう。時間をかければ、複利効果で意外と大きな資産ができると思います。

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。