今回は、立ち食い寿司から銀座のミシュラン三ツ星店まで、あらゆる寿司業態を経験してきた私、鈴木貴博流の「回転寿司の楽しみ方」を伝授しよう。

それほどお金を使わずに優雅な生活を目指す「格安セレブ」。その哲学にのっとれば、回転寿司は最も格安セレブ的な優雅な食事と言える。高級メニューの代名詞といえる「寿司」も、回転寿司チェーンの正しい使い方さえマスターすれば、驚くほど少ない出費で一流の寿司店にひけをとらない楽しみ方ができるのだ。

格安セレブの回転寿司利用術には3つポイントがある。それが、「チェーン店の選択」、「予約方法」、そして「店内でのメニューの選び方」だ。順番にわかりやすく解説していこう。

回転寿司に行くなら「100円均一」を選べ!

原価率の高い「スシロー」「はま寿司」がおすすめ!

まず大切なのはどの回転寿司チェーンを選ぶかだが、選択するにあたって重要なポイントが2つある。一つ目は「100円(税別)均一のチェーン店」を選ぶこと。そしてもう一つが「原価率が高くて正直な経営をしているチェーン店」を選ぶことだ。

おいしい回転寿司のお店でも、皿の色や模様によって値段が異なるお店は、格安セレブの哲学に反する。我が家の場合、かつて苦労をともにしてきた妻は私と格安セレブの哲学を共有しているのだが、問題はうちの娘である。いくら教えこんでも値段が500円や700円の皿を平気で取るのでお金がかかって仕方ない。そのようなしつけにかかわる問題を避けるためにも、基本的に一皿100円のチェーン店を選択するべきだ。

では、100円均一の中でもどのチェーン店を選ぶべきなのだろうか?

「あきんどスシロー」は原価率が50%超といわれ、格安セレブおすすめの回転寿司チェーンの1つだ。

「あきんどスシロー」は原価率が50%超といわれ、格安セレブおすすめの回転寿司チェーンの1つだ。

回転寿司がこれだけブームになった最大の要因の1つが、回転寿司チェーンの競争激化を通じた原価率の上昇だ。回転寿司チェーンの原価率はたびたび経済誌などで調査結果が発表されているが、いま一番勢いがある回転寿司チェーン店『スシロー』では、なんと原価率が50%を超えたという。

銀座の高級寿司店では原価率を25%ぐらいに抑えて残りは粗利になるようにしなければ経営が成り立たないものだが、回転寿司は薄利多売である。それでも50%というのは顧客に還元しすぎの数字だろう。実はかつて4強と呼ばれた回転寿司大手の一角がこの競争から脱落し、品質を落としてしまったのだ。

また別のチェーンは原価率こそ高く保っているが、ロボットが握った寿司を最後に人間の手でぎゅっと握ってネタをしゃりに馴染ませる手間を省いてしまい、以前よりも味を落としている。また、人件費を下げようとして店舗の清潔さでも問題が起きている。

そのような競争環境下では、格安セレブとして「顧客に高い原価率で還元をしているにもかかわらず、勢いがあるため人件費コストも十分にかけられるチェーン店」を選ばなければ名が廃ると考えている。

「はま寿司」も格安セレブがおすすめの100円均一回転寿司チェーンだ。

「はま寿司」も格安セレブがおすすめの100円均一回転寿司チェーンだ。

とすれば、首都圏を中心に展開する大手の100円均一の回転寿司のチェーンの中なら、原価率の高い『スシロー』と『はま寿司』の二択しかない。どちらも原価率が高いうえに品質も店舗オペレーションも優れている。

『はま寿司』はもともと『スシロー』の運営会社、あきんどスシローの大株主だったゼンショーが始めた寿司業態で、平日なら1皿90円(税別)と『スシロー』よりもさらに大きく消費者還元を進めている。この2つのチェーンは業界内でもコスパが抜きんでているのだ。

スマホアプリを使うだけで待ち時間ゼロ!

スシロー、はま寿司で行列を100%回避する方法

さて行く店を絞ったところで、次に予約方法を紹介したい。コスパ最強な回転寿司チェーンで優雅に夕食を楽しむには、スマホで予約することが何よりも重要である。

これらの店舗にいきなり行って、順番待ちのチケットを引くとどうなるか。たいがいは120分待ちといったチケットを引き、「とほほ」な状態になる。120分待ちなどしたことがないセレブなライフスタイルを理想とする人のために、スシローは「スシロー」アプリで、はま寿司は「はまナビ」というスマホ・携帯用サイト上でそれぞれ予約ができるようになっている(どちらも時間指定の予約には無料会員登録が必要)。

ただし19時のような競争率の高いゴールデンタイムに『時間指定』で予約をとるのは難しい。そもそも休日の場合は、最初から16時ないしは21時のどちらかしか予約ができなかったりする。

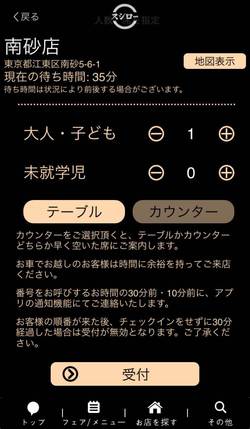

「スシローアプリ」の受付画面。この時点では待ち時間が35分なので、到着する時間を考慮し、タイミングを見計らって順番待ち予約を入れることが大切だ。

「スシローアプリ」の受付画面。この時点では待ち時間が35分なので、到着する時間を考慮し、タイミングを見計らって順番待ち予約を入れることが大切だ。

そこで重要なテクニックとなるのが、「タイミングを見計らって『順番待ち予約』をする」だ。簡単に言えば、19時に予約を取りたければ16時くらいからアプリを何度も覗いて、待ち時間を逆算しながら適切なタイミングで順番待ち予約を入れる方法である。

ただし、このタイミングが意外と難しい。17時半時点の順番待ちが40分程度だったとしよう。まだ夕食には早いと思って18時まで待っていると、そこではもう順番待ちの時間が100分ぐらいになってしまっていたりする。

このような場合、もし2人で出かける予定なら、まずは17時半の段階で一旦予約を入れてしまおう。それで18時には相方に予約を入れさせて、2つの予約のどっちを取るか検討する。この例だと18時10分(17時半から40分待ち)か、それとも19時40分(18時から100分待ち)かの二択になるので、どちらかより都合のよい方を選べばよい。

たいがいのお店が呼び出した後、30分までは遅刻を認めてくれているので、この例なら18時40分までにお店に入れるなら前の方の予約で、19時40分以降がよければ後の予約で大丈夫だ。

ただしマナーとして、どちらかの予約を放棄する場合は即時キャンセルして、他の顧客に迷惑をかけないようにしよう。

「スシローアプリ」なら2回来店で50円引き!

「はまナビ」なら、あおさの味噌汁が無料&50円引き!

さて、アプリに登録をすると、必然的にポイントやクーポンでさらに得することができる。

「スシロー」アプリの場合は、「スマホで受付・予約」し、お店についたらお客様受付案内台でチェックインをすると、来店日の翌日に「まいどポイント」が1ポイント付与される。つまり、来店するごとにポイントがつくのだ。獲得したポイントが「2、4、6ポイント」なら次回会計時に50円引き、獲得ポイントが「12ポイント」なら150円引き、「24ポイント」なら300円引きのように値引きでお得になる。

50円割引はアプリの「利用するボタン」を押してから1週間何度でも利用可能で、150円または300円割引は1000円以上の会計で利用できる。

「スシローアプリ」のTOP画面。来店ごとに貯まる「まいどポイント」で50円~の割引を受けることができる。

「スシローアプリ」のTOP画面。来店ごとに貯まる「まいどポイント」で50円~の割引を受けることができる。

「はま寿司」の「はまナビ」の場合は、会員になると割引クーポンが毎週送られてくる。こちらは定番のサイドメニューで100円の「あおさみそ汁」が無料になるのに加えて、毎週、2~3個のメニューが50円引きで楽しめる。しかも、グループ全員に割引が適用されるのでとてもお得だ。

「はまナビ」トップ画面(左)と「クーポン」ページ(右)。あおさみそ汁無料以外にも、2~3メニューが50円引きで楽しめる。

「はまナビ」トップ画面(左)と「クーポン」ページ(右)。あおさみそ汁無料以外にも、2~3メニューが50円引きで楽しめる。

徹底的にコスパの高い皿だけを食べる方法!

原価率の高いネタ、低いネタを見分けるには?

さて三番目の重要なポイントが、店内ではどのメニューを注文すべきか?である。ここはミシュラン店が大好きで、「神の舌」を持つといわれる私の経験値をぜひ参考にしていただきたい。

寿司を注文するときの基本。それは淡白なネタから順に注文して、徐々に脂っこいものに移っていくことだ。その観点で最初は「たい」や「ぶり」あたりから注文し、その後「まぐろ」や「サーモン」、そして「とろサーモン」「うに」や「あなご」へと展開させるのが基本路線だ。

そのうえでお得な食べ方をしたければ、「原価率の高いネタ」を中心に食べることをおすすめする。

最近、多くの飲食店が「マージンミックス」を戦略の基本に置いている。お店の戦略として「うに」や「まぐろ」のような原価率が80%を超えるメニューで顧客を喜ばせるのと同時に、「かっぱ巻き」や「ツナ軍艦」「コーン軍艦」のような原価の低いネタや、「ウーロン茶」や「チューハイ」のような原価の低い飲料をミックスして儲けようとしているのだ。

そこを裏読みし、なるべく原価の低い皿には手を出さないようにしよう。「うに」「まぐろ」はもちろん、「サーモン」「はまち」「アナゴ」といった伝統的な寿司屋のネタも総じて原価率は60%を超えている。そういった寿司ネタを中心に皿を選択するのだ。ドリンクもビールや100%果汁ジュースのような原価の高いものを中心に選ぶほうがお得である。

さて、回転寿司で避けられない問題として代用魚の問題がある。日本の法律では、寿司屋で「タイ」とか「マグロ」と書いてあるネタが別の魚で提供されていたとしても罪に問われることはない。だから「サーモン」はたいがい「ニジマス」だし、「タイ」といっても「テラピア」や「アメリカナマズ」が原料だったりする。「エンガワ」はまちがいなく高価な「ひらめのえんがわ」ではなく「オヒョウ」や「アブラガレイ」の縁側だ。

スーパーでは法律で本当の魚の名前を書かなければならない決まりになっているために「マグロ」のように見えながらもそうではない刺身には、きちんと「アカマンボウ」と原材料が書いてある。そうやって調べると残念なことに、たいがいの代用魚は食通でも本物と区別はつかないことがわかる。

では、どうすればいいのか? 正解は「気にせず食べる」だ。代用魚はわれわれ普通のセレブだとまず違いはわからない。そしてこちらの理由のほうが重要なのだが、区別がつかない以上に、たいがいの代用魚は「意外とうまい」のだ。これは回転しない寿司屋にもしょっちゅう通っている私が言うのだから間違いない。今の物流の進化はものすごい。100円寿司チェーンに届けられる代用魚は、鮮度がよくてとてもおいしいのだ。

だから鈴木家では100円均一の回転寿司チェーンに行っても、特別な180円の「特ネタ中トロ」や280円の「特ネタ本鮪大トロ」のような一皿で一貫しか載っていないような“本物の皿”は手にしない。「中トロ」や「大トロ」よりも、マグロの仲間では一段下に見られている「ビンチョウ」から取られる「ビントロ」のほうが安くておいしいことを知っているからだ。

そう、「代用魚には何も問題がない」。この悟りの境地に至ることで初めて、回転寿司チェーンにおいて、幸せで格安な夕食を楽しむことができるのだ。だから鈴木家で回転寿司チェーンにでかけると、大概の場合、会計は3人でわずか3500円である。

⇒「スシロー」を展開するスシローグローバルホールディングスの株価はこちら!

⇒「はま寿司」を展開するゼンショーホールディングスの株価はこちら!

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||