「iDeCo(イデコ:個人型確定拠出年金)」の活用方法をさまざまな面から解説してきたこの連載ですが、これからしばらくは、働き方別の「iDeCo」活用術を整理してみたいと思います。

「iDeCo」は働き方によって掛金の拠出限度額が異なります。また、公的年金の給付水準なども働き方によって大きく違ってきます。こうした違いを踏まえたうえで、「iDeCo」をどう利用すべきかを見ていきます。

【※関連記事はこちら!】

⇒iDeCoに入るべき人、入らないほうがいい人は?積極的にiDeCoを利用すると得をする3つのタイプと、iDeCoに入らないほうがいい4つのケースを紹介!

あなたの上限額はいくら?そもそも「iDeCo」に加入できる?

まずは勤め先の年金制度がどうなっているか確認しよう!

今回、最初に考えるのは「会社員」が「iDeCo」を上手に活用する方法です。民間企業に勤めて厚生年金に入っている、正社員の立場の人を想定して整理してみましょう。

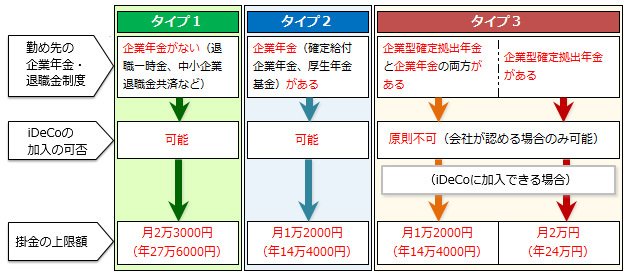

まず、タイプ別の「iDeCo」の掛金の限度額とともに、そもそも「iDeCo」に入ることができるか、できないかという基本から確認しておきます。

注意しなければいけないのは、会社がどのような企業年金(退職金)制度を採用しているかで、「iDeCo」への加入の可否や掛金の上限額が大きく異なることです。少々複雑ですが、自分がどのタイプに該当するのかわからない場合は、給与明細や社内規程集、福利厚生制度の諸案内などを確認するか、人事部や総務部に確認してみるといいでしょう。

タイプ1:勤め先に「企業年金」がない人→上限月2万3000円

勤めている会社に「企業年金」制度がない場合は、問題なく「iDeCo」に加入することが可能です。掛金の上限は月2万3000円、年27万6000円になります。会社にあるのが退職時に一時金のみで受け取り可能な「退職一時金」制度や、「中小企業退職金共済」等の共済を使った退職金準備制度の場合も、同様に「iDeCo」に加入でき、掛金の上限も年27万6000円になります。おおむね会社員の2人に1人くらいがこの「タイプ1」に該当します。

タイプ2:勤め先に「確定給付企業年金」がある人→上限月1万2000円

会社が企業年金制度のうち「確定給付企業年金」や「厚生年金基金」を採用している場合、「iDeCo」に加入はできますが、掛金の上限は月1万2000円、年14万4000円となります。公務員も同様です。限度額がタイプ1より少ないのは、それなりの退職給付水準がすでにあるため、非課税枠を小さくせざるを得ないという考えによるものです(実際には制度の種類と退職給付水準の実態は無関係なのですが)。会社員の3~4人に1人はこの「タイプ2」に該当します。

タイプ3:勤め先に「企業型確定拠出年金」がある人→原則「iDeCo」加入不可

会社が「企業型確定拠出年金」を採用している場合、これに加入している人は「iDeCo」には同時加入できないのが原則です。「原則」というのがくせ者で、会社が規約で「iDeCo」への加入を認めている場合のみ、「iDeCo」に入ることができます(とはいえ、「企業型確定拠出年金」の積立限度額を引き下げることでiDeCo加入枠が生じる仕組みで、「iDeCo」に入れるようになっても合計の積立枠は変わらないのであまり嬉しくないのですが)。会社員の5~6人に1人くらいがこの「タイプ3」に該当します。

「iDeCo」に加入できる場合の上限額は、「企業型確定拠出年金」のみがある場合で月2万円(年24万円)、「企業型確定拠出年金」と「企業年金」の両方がある場合で月1万2000円(年14万4000円)です。

もっとも、現実には「iDeCo」と「企業型確定拠出年金」の同時加入の仕組みはほとんど使われていないので、会社に「企業型確定拠出年金」がある場合は、「iDeCo」への加入は99%不可能だと考えていいでしょう(もし加入可能であれば社内に案内があるはずです)。

ただし、「企業型確定拠出年金」の会社では、「マッチング拠出」を利用できる場合があります。これは、会社の「企業型確定拠出年金」に自分で掛金を上乗せして、積立を行える制度です。上乗せ分については所得控除も効きます。この「マッチング拠出」を利用すれば、「iDeCo」に加入できなくても、「iDeCo」のような積立が行えるわけです。

「企業型確定拠出年金」を持つ会社の約4割が「マッチング拠出」制度を採用しているので、利用できる場合は上限いっぱいまで使いたいところです(上乗せできる限度額は会社によって、また同じ会社内でもひとりひとり異なります)。

◆会社員の「iDeCo」加入の可否と掛金の上限額

「加入選択制」なら、「企業型確定拠出年金」に加入せず

「iDeCo」に入るほうが得策の場合もある!

ここまで説明してきた「会社員とiDeCoの加入条件」については、どの解説本にも書かれていると思います。しかし、ほとんど知られていない条件があります。それは「『企業型確定拠出年金』が『加入選択制』で、加入を選ばなかった場合、実は『iDeCo』に入ることができる」、というものです。

「企業型確定拠出年金」を採用している会社の中には、「加入選択制」となっているところがあります。この場合、「企業型確定拠出年金」に加入するかしないかを、自分で選びます。

たとえば、入社時に会社の「企業型確定拠出年金」について説明を受けて、用意されている商品のリストをチェックしてみたところ、運用手数料(信託報酬等)が年0.5%を切る投資信託が1本もない、といったことがありえます。こうした場合などは、「企業型確定拠出年金」に見切りをつけて、自分で「iDeCo」に入るという対策を取ることが、実はできるのです。

「企業型確定拠出年金」の掛金は会社が支払いますが、加入選択制で「企業型確定拠出年金」に入らなかった場合、会社が支払う掛金相当のお金は給与か賞与を増額する形で支給されます(入らない人には掛金相当額は渡さない、というのはNG)。この増額分は、税金や社会保険料を引かれたあと給与振込口座に振り込まれるので、「iDeCo」に入って改めて非課税メリットを取り直すことになります。

ちょっとややこしいですね。ただ、新入社員など若手だと、「企業型確定拠出年金」の掛金が月1000円や2000円しかなかったりします。こうした場合でも、「iDeCo」なら月2万3000円(企業年金を併用している場合は1万2000円)の限度額まで、自分で掛金額を自由に決められる、というのは魅力です。

一方、「企業型確定拠出年金」で会社が拠出する限度額は月5万5000円(企業年金を併用の場合2万7500円)なので、一定の年齢を超えると「iDeCo」の2万3000円はむしろ低い上限になってしまうかもしれません。また、「企業型確定拠出年金」の手数料は基本的に会社が全額負担するものですが、「iDeCo」では口座管理手数料については自分で払うことになります。最低でも年2004円の口座管理手数料(国民年金基金連合会と信託銀行に支払う167円×12カ月)を自腹で負担しなければなりません。

とはいえ、先に述べたように、運用手数料が割高な投資信託しか選択できない「企業型確定拠出年金」では、加入すると不利になる可能性もあります。「iDeCo」で年0.3%の信託報酬で運用が可能な投資信託が選べるのに、「企業型確定拠出年金」では信託報酬年0.7%とか年1.0%以上といった投資信託しか選択できないとすれば、資産額が100万円を超えるころには毎年4000~7000円くらいの「投資コスト差」が生じます。高い手数料の投信しかないなら、「企業型確定拠出年金」には加入せずに「iDeCo」に加入するのは十分に検討の余地ありです。

ひどいケースでは、「年2.0%以上の信託報酬を取るバランス型ファンド」のようなものが、「企業型確定拠出年金」では生き残っています。たいていの場合、2000年代前半に確定拠出年金を採用した企業です(当時の投資信託では標準的な手数料水準だったため)。転職者などは入社時に運用商品リストを検証してみることをおすすめします。

なお、残念ながら、一度「企業型確定拠出年金」に入ってしまうと、退職しない限り「iDeCo」に移ることはできませんので、「今から抜けてiDeCoにする」は不可です。

【※関連記事はこちら!】

⇒iDeCoに加入している人が転職・退職した際に必要な手続きをわかりやすく解説! 企業型確定拠出年金の加入者がスムーズにiDeCoに移換する方法も紹介!

所得税・住民税を減らせるのは「iDeCo」と住宅ローン減税くらい!

「iDeCo」を使えるのに使わないのは“非合理的行動”

さて、「iDeCo」を利用できるのなら、「加入しない」という手はありません。所得税や住民税は現役社会人にとっていつも大きな負担ですが、これを軽減させる方法は住宅ローン減税と「iDeCo」くらいしかないからです。

しかも、年齢や時期を問わずに無条件で税制優遇を得られる点では「iDeCo」のほうが確実です。実際の税率が20%相当だとすれば、毎月2万3000円の積立を40年続けた場合、220万円も税負担を軽減させることができます。税金の支払いが少なくなるその分、自分の老後の財産を多く積み上げられるのです。「iDeCo」を使わないのは最も非合理的な行動ということになります。

ひとつだけ留意すべきなのは、「iDeCo」は60歳まで中途解約はできない、という点です。生活困窮時のための資金や子どもの学資準備のための財源としては、想定できません。

これも言い換えると「60歳までどんな気の迷いがあっても下ろせない“虎の子”の財産を作る」ということでもあるのですが、「iDeCo」を活用するためには、ある程度、家計管理やマネープランがしっかり行えている(目の前の家計で赤字が出ない)状態にしておく必要があります。

【※関連記事はこちら!】

⇒iDeCoに加入しても「やってはいけないこと」とは? 60歳まで引き出せないiDeCoの掛金を捻出するには、固定費や生活費の「前向きな節約」を実行しよう!

掛金は上限いっぱいの拠出を目指すべき

1万円より1万2000円、2万円より2万3000円!

「iDeCo」に加入したら、まず考えるべきは、拠出限度額の上限いっぱいを拠出する、ということです。上限額が月1万2000円の人は、「とりあえず1万円」ではなく、1万2000円積み立てられるよう、家計の見直しをしましょう。不要な保険や通信費など、固定費のムダをとにかく削ってしまうのがおすすめです。

月2万3000円が上限額の人については、「まずは1万円」を確実に実現したうえで、「できれば2万円」とはいわず2万3000円の満額を目指して頑張って積立予算を確保してほしいと思います。

もし夫婦でそれぞれ2万3000円を確実に積み立てできるのならば、絶対に2口座の「iDeCo」を作っておきたいところです。これは老後の資産形成として強力なエンジンになるだけでなく、税制メリットも2倍確保できることになります。

運用方法で悩むのは後回しでいい!

とにかく「まず始める」のが優先

投資方針については、どのようなスタイルを採用してもかまいません。基本的には、インデックス型投信を購入しての投資で十分だと思います。運用益も非課税である「iDeCo」のメリットを活かすのであれば、定期預金より投資信託を保有したいところです。

どうしても投資をしたくないなら、一定割合もしくは全額を、定期預金等の安全資産にしてもいいでしょう。それでもなお、掛金にかかる分の所得税・住民税が控除になる税制メリットを得られるのは有意義です。節税効果を得られるのは拠出時1回限りとはいえ、実効税率20%相当の人が課税を免れる積立をするとなれば、最初の1年間で見た運用利回りは25%相当になるからです(仮に1万円稼いで2000円税に取られていた場合、「iDeCo」に加入すれば1万円がそのまま貯まることになります。これはつまりもともと貯まるはずの8000円を「iDeCo」に回しただけで2000円が収益となったようなものです)。

もちろん、収益が非課税となることを考えれば、投資信託でリスクを取った運用を行うほうがさらに合理的ですが、運用方法であれこれ悩むより、優先順位としては「まずやる」であり、「毎月とにかく拠出する」のが大事です。「投信を買って投資をするか定期預金にするか」で悩むのは後回しでもいいのです。

また、半年後や数年後に「iDeCo」に加入したとしても、掛金を積み立てられるのはそこからで、それまでの積み立てられなかった期間は税制優遇も取り損ねてしまったことになります。「iDeCo」は加入手続きが面倒な分、先送りしてしまいがちですが、会社員の老後をより安心なものにする方法として、ぜひ「iDeCo」を活用してほしいところです。

【※関連記事はこちら!】

⇒「iDeCo」を始めるなら、おすすめ金融機関はココ!口座管理料が無料になり、投資信託のラインナップが充実している「SBI証券」と「楽天証券」を比較!

⇒iDeCoを始めるために必要な4つのステップを解説!iDeCo口座を開設する金融機関の選び方、積立商品&掛金額の決め方など、具体的な手続きと注意点を紹介

1995年株式会社企業年金研究所入社後、FP総研を経て独立。ファイナンシャル・プランナー(2級FP技能士、AFP)、1級DCプランナー(企業年金総合プランナー)、消費生活アドバイザー。若いうちから老後に備える重要性を訴え、投資教育、金銭教育、企業年金知識、公的年金知識の啓発について執筆・講演を中心に活動を行っている。新刊『読んだら必ず「もっと早く教えてくれよ」と叫ぶお金の増やし方』(日経BP社)が好評発売中。

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年3月4日時点】 【iDeCoおすすめ証券会社&銀行 比較】 ※どの金融機関でiDeCo口座を開設した場合でも、別途、国民年金基金連合会へ支払う加入時手数料が2829円、国民年金基金連合会と信託銀行へ支払う手数料が合計171円(毎月)かかる。受取時は給付手数料440円(1回毎)を信託銀行に支払う。還付時には、国民年金基金連合会と信託銀行への還付時手数料として合計1488円(1回毎)がかかる。運営機関変更時の手数料は「他の金融機関から」変更の場合で、「他の金融機関に」変更する場合は4400円の手数料が発生する場合がある。下記の金額は掛金を拠出する場合(すべて税込)。 |

| ◆松井証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 39本 | |

| 【おすすめポイント】「最大1%貯まる投信残高ポイントサービス」対象! 投資信託は39本と最多水準! 運営管理手数料は残高を問わず誰でもずっと無料。投資信託は2020年10月に11本から39本へと一気に拡充され、業界最多水準となった。具体的には、低コストで人気のインデックスファンドシリーズ「eMAXIS Slim」がずらりと並ぶほか、ターゲットイヤー型と呼ばれる「三菱UFJターゲット・イヤー・ファンド」、「セレブライフ・ストーリー」などの商品が新たに加わった。低コスト投信を厳選した上で、投資対象が広がった形だ。楽天・全世界株式インデックスファンド[楽天・バンガード・ファンド(全世界株式)]や楽天・全米株式インデックスファンド[楽天・バンガード・ファンド(全米株式)]も取り扱う。投資信託の保有でポイントが貯まる「最大1%貯まる投信残高ポイントサービス」に、イデコで所有している投資信託もカウントされるのも嬉しい。ポイント還元を受けながらお得に投資を継続できる(毎月のエントリーが必要)。2025年11月からオンラインで申込手続きが完結する「e-iDeCo」に対応。氏名・住所や掛金額変更などのオンライン申請が可能になった。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・One DC 国内株式インデックスファンド(信託報酬:0.154%) ・eMAXIS Slim先進国株式インデックス(信託報酬:0.09889%) |

||||

| 【関連記事】 ◆【松井証券のiDeCo、手数料・メリットは?】運営管理手数料と加入時手数料が誰でも無料でお得!信託報酬が最安クラスの投信が39本もラインナップ! |

||||

| ◆SBI証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 37本 (セレクトプラン) |

|

| 【おすすめポイント】投資信託の品揃えが豊富! 運営管理手数料は誰でも無料! 運営管理手数料は誰でも0円。「セレクトプラン」は、ほとんどの投資対象で信託報酬が“最安”のインデックス型投信が揃えられており、バリエーションも豊富と、強力なラインナップになっている。人気のアクティブ型投信「ひふみ年金」や「ジェイリバイブ」も用意。2021年1月から申込み手続きを電子化。WEB申込フォームへの入力、必要書類のアップロードが可能になり、iDeCo口座開設の手続きが簡単になった。また、2025年10月からオンラインで申込手続きが完結する「e-iDeCo」に対応。氏名・住所や掛金額変更などのオンライン申請が可能になった。シミュレーションツール「DC Doctor」を提供しており、ポートフォリオ提案から将来予測の比較など、長期にわたるiDeCoの資産形成をサポートしてくれる。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・eMAXIS Slim 国内株式(TOPIX)(信託報酬:0.143%以内) ・SBI・全世界株式インデックス・ファンド[雪だるま(全世界株式)](信託報酬:0.1022%) |

||||

| 【関連記事】 ◆【SBI証券のiDeCo、手数料・メリットは?】 投信のラインナップが豊富!運営管理手数料は誰でもずっと無料! ◆「iDeCo」を始めるなら、おすすめ金融機関はココ! 運営管理手数料が無料になり、投資信託のラインナップが 充実している「SBI証券」と「楽天証券」を比較! |

||||

| ◆マネックス証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 27本 | |

| 【おすすめポイント】運営管理手数料が誰でも無料! インデックス型投信の信託報酬は最安水準! 運営管理手数料が誰でもずっと「無料」で、コスト面から最もお得な金融機関の1つ。投資信託の本数は27本と標準的だが、内容は充実。「eMAXIS Slim」シリーズなど信託報酬が最安水準のインデックス型投資信託が揃えられている。加えて、「ひふみ年金」「jrevive」など好成績のアクティブ型投信も豊富だ。「つみたてNISA」と「iDeCo」、どちらの制度が各個人の投資目的に適しているかアドバイスが受けられる「つみたてNISA・iDeCoシミュレーション」が便利。「e-iDeCo」に対応しており、氏名・住所や引落口座などの変更手続きがオンラインで申請可能だ。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・One DC 国内株式インデックスファンド(信託報酬:0.154%) ・eMAXIS Slim先進国株式インデックス(信託報酬:0.09889%) |

||||

| 【関連記事】 ◆【マネックス証券のiDeCo、手数料・メリットは?】 運営管理手数料と加入時手数料が誰でも無料でお得!超低コスト&好成績の投資信託27本をラインナップ! |

||||

| ◆楽天証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 36本 | |

| 【おすすめポイント】運営管理手数料が誰でも無料! 信託報酬の低い投信を多数ラインナップ! 運営管理手数料は残高を問わず誰でも0円で、コスト面から最もお得な金融機関の1つ。投資信託のラインナップは36本と豊富。信託報酬の低いインデックス型が揃っている。特に、2024年1月には超低コストで全世界や米国に投資できる「楽天・プラス・オールカントリー株式インデックス・ファンド」と「楽天・プラス・S&P500インデックス・ファンド」が、2025年5月には「楽天・プラス・NASDAQ-100インデックス・ファンド」が加わって魅力を増した。「MHAM日本成長株ファンド」など好成績のアクティブ型も用意。電話で問い合わせができる「個人型確定拠出年金(iDeCo)ダイヤル」は土日も受付を行っている。「e-iDeCo」に対応しており、氏名・住所や引落口座などの変更手続きがオンラインで申請可能だ。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・楽天・プラス・S&Pインデックス・ファンド(信託報酬:0.077%) ・楽天・プラス・オールカントリー株式インデックス・ファンド(信託報酬:0.0561%) ・楽天・プラス・NASDAQ-100インデックス・ファンド(信託報酬:0.198%) |

||||

| 【関連記事】 ◆【楽天証券のiDeCo、手数料・メリットは?】 運営管理手数料が誰でもずっと「無料」でお得!運用コストを抑えた投資信託を多数ラインナップ ◆「iDeCo」を始めるなら、おすすめ金融機関はココ! 運営管理手数料が無料になり、投資信託のラインナップが 充実している「SBI証券」と「楽天証券」を比較! |

||||

【松井証券のiDeCo】

誰でも無条件で口座管理料や各種手数料が無料!

投信の保有でポイントも貯まる⇒関連記事はこちら

![iDeCo(個人型確定拠出年金)おすすめ比較&徹底解説[2019年]](https://dfinance.ismcdn.jp/zai/mwimgs/6/0/-/img_606e9a3f4984edef5c34375ab475d3ac23627.gif)

![iDeCo(個人型確定拠出年金)おすすめ比較&徹底解説[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/4/0/-/img_40016abb6bd0e6096770835bf5abf9ef21127.jpg)