「ダイナースクラブカード」のメリット・デメリットを踏まえて、

高い年会費に見合ったクレジットカードなのかどうか見極めよう!

「ダイナースクラブカード」は、1961年に発行が始まった日本で最初のクレジットカード。まさに”元祖”というべきカードで、そのステータスの高さも相まって、クレジットカードの中でも特別な存在感を放つ1枚となっている。しかも、2025年4月1日から、対象レストランをお得に利用できる特典「The Club Dining」を始めるなど、発行が始まってから60年近く経ったいまでも進化を続けている。

そんな、いまだに輝きを増している「ダイナースクラブカード」だが、年会費は2万9700円(税込)と高額だ。年会費無料のクレジットカードが一般的になった今では、やや高すぎるようにも思える。しかし、クレジットカードの真価は表面上の年会費だけでは計れない。その年会費が高いか安いかは、付帯する特典や保険の充実度によって左右されるからだ。

そこで今回は、「ダイナースクラブカード」のメリットとデメリットを詳しく見ていき、2万円超の年会費に見合ったクレジットカードなのかどうか徹底的に検証しよう。「ダイナースクラブカード」の付帯特典や貯まるポイントの使い勝手などをわかりやすく解説するので、入会を申し込もうかと考えている人は、ぜひ、参考にしてほしい。

| ■ダイナースクラブカード | ||

| 還元率 | 0.4~1.5% ※還元率1.5%は、年6600円(税込)の「ダイナース グローバルマイレージ」に加入して、ポイントをANAマイルに移行した場合。1マイル=1.5円換算。 |

|

| 発行元 | 三井住友トラストクラブ | |

| 国際ブランド | Diners Club | |

| 年会費(税込) | 初年度無料(※)、次年度以降2万9700円 ※2026年6月30日までの新規入会キャンペーン適用時。 |

|

| 家族カード(税込) | あり(年会費5500円) | |

| ポイント付与対象の 電子マネー |

- | |

| 関連記事 | ◆「ダイナースクラブカード」のメリット・デメリットをわかりやすく解説! 年会費以上に得をする特典や手厚い旅行保険など“日本初のカード”の実力を検証! ◆【ダイナースクラブカードおすすめ比較(2026年版)】ダイナースクラブカードの15種類のメリットや特典、年会費を比較して、おすすめのカードを詳しく紹介! |

|

【ダイナースクラブカードのメリット・その1】

高級店の食事代が1名分無料になる特典など、お得なグルメ特典が豊富!

まずは「ダイナースクラブカード」のメリットである豪華な特典を細かく見ていこう。

「ダイナースクラブカード」は、お得に高級レストランで食事できる特典や、予約困難な超人気店の予約が取れる特典など、グルメ関連の特典が充実していることが大きな特徴。その中で、もっともお得な特典が「エグゼクティブダイニング」だ。

この「エグゼクティブダイニング」を利用して、高級レストランのコース料理を2名以上で予約すると、なんと1名分の食事代が無料になる。たとえば、1名1万5000円のコース料理を2名分予約した場合、本来なら2名で3万円の会計となるが、「エグゼクティブダイニング」を使うことによって、2名で1万5000円(=1名7500円!)という破格で高級料理を堪能できてしまうのだ。

さらに、「エグゼクティブダイニング」の対象レストランは全国300店以上もあり、他のクレジットカードに付帯する同様のサービスの中でも店舗数は最多レベル。対象コース料理の料金は5000円~3万円と幅広いので、恋人とのデートに、夫婦の記念日に、友人のお祝いに、仕事での接待に……と、あらゆるシチュエーションで大活躍するはずだ。

しかも、「エグゼクティブダイニング」は年に何回でも利用できるので(ただし、同じ店舗を利用できるのは年2回まで)、1名1万5000円のレストランを年2回使うだけでも、「ダイナースクラブカード」の年会費2万9700円(税込)のモトは簡単に取れてしまう。「エグゼクティブダイニング」は使えば使うほど得をする特典なので、年に数回は高級レストランで食事する人なら、「ダイナースクラブカード」の年会費は“安い”と言えそうだ。

このほかにも「ダイナースクラブカード」には、対象レストランをお得に利用できる特典「The Club Dining」や、一般人でも“一見さんお断り”の高級料亭の予約が取れる「料亭プラン」などが付帯する。使えば使うほど得をする「エグゼクティブダイニング」や、他社のクレジットカードでは利用できない「The Club Dining」や「料亭プラン」などの豊富なグルメ特典が付帯するのは、「ダイナース(食事をする人)」の名前を冠する「ダイナースクラブカード」ならではのメリットだ。

| ■ダイナースクラブカード | ||

| 還元率 | 0.4~1.5% ※還元率1.5%は、年6600円(税込)の「ダイナース グローバルマイレージ」に加入して、ポイントをANAマイルに移行した場合。1マイル=1.5円換算。 |

|

| 発行元 | 三井住友トラストクラブ | |

| 国際ブランド | Diners Club | |

| 年会費(税込) | 初年度無料(※)、次年度以降2万9700円 ※2026年6月30日までの新規入会キャンペーン適用時。 |

|

| 家族カード(税込) | あり(年会費5500円) | |

| ポイント付与対象の 電子マネー |

- | |

| 関連記事 | ◆「ダイナースクラブカード」のメリット・デメリットをわかりやすく解説! 年会費以上に得をする特典や手厚い旅行保険など“日本初のカード”の実力を検証! ◆【ダイナースクラブカードおすすめ比較(2026年版)】ダイナースクラブカードの15種類のメリットや特典、年会費を比較して、おすすめのカードを詳しく紹介! |

|

【ダイナースクラブカードのメリット・その2】

空港ラウンジを使える特典など、海外旅行をサポートする特典が付帯!

さらに「ダイナースクラブカード」は、旅行や出張に行く人にも保有するメリットが多いクレジットカードとなっている。なかでも重宝するのは、国内外1700カ所以上の空港ラウンジを年10回まで無料で利用できる特典だろう(11回目からは税込3500円。国内線の空港ラウンジは無制限で利用可能)。

空港ラウンジは、ソフトドリンクや新聞、雑誌、コンセント、Wi-Fiなどが無料で利用できるほか、ラウンジによっては軽食やアルコール類、マッサージチェア、シャワールームなども用意されており、搭乗時刻までゆっくりくつろげるのがメリット。

たとえば、羽田空港第3ターミナル(国際線)にある「TIAT Lounge」は、ソフトドリンクはもちろん、ビールやワイン、日本酒などのアルコール類に加えて、パンやスープなどの軽食も無料となっている。いわば、“メニューがすべて無料のカフェ”といったところだ。

「ダイナースクラブカード」では、このような国内外1700カ所以上の空港ラウンジを年10回まで無料で利用できる。世界中のほとんどの空港で快適に過ごせるのは大きなメリットだ。

また、海外旅行中に便利なのが、「ダイナースクラブカード」の保有者が利用できる「海外現地トラベルデスク」。

この「海外現地トラベルデスク」とは、海外旅行中に、現地の案内やレストランの予約、タクシーの手配などを日本語で依頼できるサービスのこと。北京やハワイ、ニューヨーク、ロンドンなど、世界70地域以上に設置されているうえに、直接トラベルデスクを訪れてもいいのはもちろん、電話でも対応してくれるので、さまざまシチュエーションで頼りになる。

たとえば、パスポートを紛失したときや事故に遭ったときなど、パニックに陥りがちな際も「海外現地トラベルデスク」の経験豊富なスタッフがアドバイスをくれるので、「ダイナースクラブカード」が1枚あるだけで、海外旅行での心配事が大きく軽減されるはずだ。

そして、海外からの帰国時には、「ダイナースクラブカード」に付帯する「手荷物宅配サービス」が役に立つ。

このサービスは、海外からの帰国時に、対象空港(成田空港、羽田空港、関西国際空港、中部国際空港)のJALエービーシーカウンターで「ダイナースクラブカード」と国際線航空券を提示すると、空港から自宅や職場などの指定場所まで手荷物1個を無料で送ってくれるというもの。

海外旅行や海外出張の帰りはお土産で荷物が増えてしまい、自宅まで帰るのに一苦労することも多いだろう。しかし、「手荷物宅配サービス」を使えば、邪魔なスーツケースを自宅まで送ったり、お土産だけを職場に送ったりできるので、身軽になって帰宅できるというわけだ。

このように「ダイナースクラブカード」には、空港での待ち時間を優雅に過ごせる空港ラウンジや、海外旅行中に頼りになる海外現地トラベルデスクを使える特典に加えて、海外からの帰国時に手荷物1個を無料で送ってくれる「手荷物宅配サービス」など、快適に旅行に行ける特典が充実しているのもメリットだ。

| ■ダイナースクラブカード | ||

| 還元率 | 0.4~1.5% ※還元率1.5%は、年6600円(税込)の「ダイナース グローバルマイレージ」に加入して、ポイントをANAマイルに移行した場合。1マイル=1.5円換算。 |

|

| 発行元 | 三井住友トラストクラブ | |

| 国際ブランド | Diners Club | |

| 年会費(税込) | 初年度無料(※)、次年度以降2万9700円 ※2026年6月30日までの新規入会キャンペーン適用時。 |

|

| 家族カード(税込) | あり(年会費5500円) | |

| ポイント付与対象の 電子マネー |

- | |

| 関連記事 | ◆「ダイナースクラブカード」のメリット・デメリットをわかりやすく解説! 年会費以上に得をする特典や手厚い旅行保険など“日本初のカード”の実力を検証! ◆【ダイナースクラブカードおすすめ比較(2026年版)】ダイナースクラブカードの15種類のメリットや特典、年会費を比較して、おすすめのカードを詳しく紹介! |

|

【ダイナースクラブカードのメリット・その3】

「海外旅行傷害保険」や「ショッピング保険」などの補償が手厚い!

また、旅行や出張に行く機会が多い人なら、クレジットカードに付帯する「海外旅行傷害保険」の充実度も気になるところだろう。海外では日本よりも医療費が高額なケース多いうえに、健康保険が使える国内とは違って、基本的には全額自己負担となる。たとえば、アメリカやヨーロッパで盲腸などの手術をすると、100~200万円もの治療費がかかる場合もあるくらいだ。そのため、海外に行くなら、クレジットカードなどに付帯する「海外旅行傷害保険」が必須と言える。

では、「ダイナースクラブカード」に付帯する「海外旅行傷害保険」の補償内容はどうか。

「ダイナースクラブカード」の「海外旅行傷害保険(利用付帯)」は、最高1億円の「死亡・後遺障害」、最高300万円の「傷害・疾病治療費用」、最高300万円の「救援者費用」、最高50万円の「携行品損害」、最高1億円の「賠償責任」など、その補償の手厚さは一般的なプラチナカードと同等レベルかそれ以上となっている。「ダイナースクラブカード」で旅行費用を支払っておけば、安心して海外旅行を楽しめるはずだ。

「ダイナースクラブカード」に付帯する「海外旅行傷害保険」の補償の例。

「ダイナースクラブカード」に付帯する「海外旅行傷害保険」の補償の例。拡大画像表示

さらに「ダイナースクラブカード」には「海外緊急アシスタンスサービス」が付帯するのも大きなメリット。

この「海外緊急アシスタンスサービス」とは、海外滞在中にケガをしたり、病気にかかったりしたときに、病院の紹介や医師の通訳などを24時間365日電話でサポートしてくれるサービスのこと。先ほど紹介した「海外現地トラベルデスク」に似ているが、「海外緊急アシスタンスサービス」は緊急時の対応に特化したサービスとなる。

たとえば、海外でケガをしてしまった場合、「海外緊急アシスタンスサービス」に電話をすると、応急処置のアドバイスをしてくれるほか、ケガの程度によっては病院の紹介や移送の手配もしてくれる。さらに、海外では言語の壁もあって、医師に症状などを伝えるのに苦労するが、「海外緊急アシスタンスサービス」に電話をすれば、スタッフが仲介者として通訳をしてくれるので、スムーズに診療を受けられるのだ。

このほかにも「ダイナースクラブカード」には、最高1億円が補償される「国内旅行傷害保険(利用付帯)」や、年間500万円まで補償(利用条件付き)される「ショッピング・リカバリー(動産総合保険)」など、プラチナカード級の保険が豊富に付帯するのもメリットだ。

| ■ダイナースクラブカード | ||

| 還元率 | 0.4~1.5% ※還元率1.5%は、年6600円(税込)の「ダイナース グローバルマイレージ」に加入して、ポイントをANAマイルに移行した場合。1マイル=1.5円換算。 |

|

| 発行元 | 三井住友トラストクラブ | |

| 国際ブランド | Diners Club | |

| 年会費(税込) | 初年度無料(※)、次年度以降2万9700円 ※2026年6月30日までの新規入会キャンペーン適用時。 |

|

| 家族カード(税込) | あり(年会費5500円) | |

| ポイント付与対象の 電子マネー |

- | |

| 関連記事 | ◆「ダイナースクラブカード」のメリット・デメリットをわかりやすく解説! 年会費以上に得をする特典や手厚い旅行保険など“日本初のカード”の実力を検証! ◆【ダイナースクラブカードおすすめ比較(2026年版)】ダイナースクラブカードの15種類のメリットや特典、年会費を比較して、おすすめのカードを詳しく紹介! |

|

【ダイナースクラブカードのメリット・その4】

ポイントの有効期限が無期限で、高レートでマイルに交換可能!

ここまで「ダイナースクラブカード」に付帯する特典や保険を見てきたが、クレジットカードの利用で貯まる「ポイント」にも注目したい。

「ダイナースクラブカード」は、100円ごとに1ポイントが貯まるクレジットカード。一般的なクレジットカードの場合は、ポイントの有効期限が1~2年間に設定されている場合が多いが、「ダイナースクラブカード」の場合は、ポイントの有効期限が無期限となっているのがメリットだ。

そして、貯めたポイントは、家電や商品券などに交換できるほか、年6600円(税込)の「ダイナースグローバルマイレージ」に別途加入することで「ANA」「デルタ航空」「ユナイテッド航空」「大韓航空」「JAL」「キャセイパシフィック航空」の6つの航空会社のマイルに交換できる。ANAの場合は「1000ポイント⇒1000マイル」のレートで交換でき、デルタ航空、ユナイテッド航空、大韓航空の場合は「2000ポイント⇒1000マイル」、JALとキャセイパシフィック航空の場合は「2500ポイント⇒1000マイル」のレートで交換可能だ。

(「ANA」は年間4万マイルまで、「デルタ航空」は年間14万マイルまで、「ユナイテッド航空」「大韓航空」はそれぞれ年間12万マイルまでの交換上限あり。)

「ダイナースクラブカード」で貯めたポイントは、上記の6つの航空会社のマイルに交換できる。

「ダイナースクラブカード」で貯めたポイントは、上記の6つの航空会社のマイルに交換できる。拡大画像表示

したがって「ダイナースクラブカード」は、実質的にANAマイルが100円につき1マイルが貯まるクレジットカードとなる。これは、マイルを貯めることに特化した、一般的なマイル系クレジットカードと同等の還元率だ。しかも、一般的なマイル系クレジットカードとは違ってポイントの有効期限は無期限。じっくりとポイントを貯めてから、いつでも好きなタイミングでマイルに交換できるので、むしろ、一般的なマイル系クレジットカードよりもマイルを貯めやすいとも言える。

マイルを使ってビジネスクラスやファーストクラスで海外旅行に行くには、大量のマイルが必要となるが、「ダイナースクラブカード」は、「ポイント(マイル)の有効期限が無期限」かつ「1000ポイント⇒1000マイルの高レートで交換できる(ANAの場合)」というメリットがあるので、マイルを使った優雅な海外旅行の近道になるはずだ。

| ■ダイナースクラブカード | ||

| 還元率 | 0.4~1.5% ※還元率1.5%は、年6600円(税込)の「ダイナース グローバルマイレージ」に加入して、ポイントをANAマイルに移行した場合。1マイル=1.5円換算。 |

|

| 発行元 | 三井住友トラストクラブ | |

| 国際ブランド | Diners Club | |

| 年会費(税込) | 初年度無料(※)、次年度以降2万9700円 ※2026年6月30日までの新規入会キャンペーン適用時。 |

|

| 家族カード(税込) | あり(年会費5500円) | |

| ポイント付与対象の 電子マネー |

- | |

| 関連記事 | ◆「ダイナースクラブカード」のメリット・デメリットをわかりやすく解説! 年会費以上に得をする特典や手厚い旅行保険など“日本初のカード”の実力を検証! ◆【ダイナースクラブカードおすすめ比較(2026年版)】ダイナースクラブカードの15種類のメリットや特典、年会費を比較して、おすすめのカードを詳しく紹介! |

|

【ダイナースクラブカードのデメリット・その1】

付帯特典をまったく使わない人にとっては年会費が高い

さて、ここまで「ダイナースクラブカード」のメリットを見てきた。高級レストランでお得に食事できる「エグゼクティブダイニング」や、国内外1700カ所以上の空港ラウンジを年10回まで無料で使える特典、最高1億円まで補償される「海外旅行傷害保険」など、「ダイナースクラブカード」には、非常に魅力的な特典や保険が付帯することをわかってもらえただろう。

ただし、どんなにお得で優れたクレジットカードでも、多少のデメリットはある。「ダイナースクラブカード」には、そこまで大きなデメリットはないのだが、申し込む上での注意点はいくつかあるので見てみよう。

やはり、一番のネックは年会費2万9700円(税込)と高額なことだ。とはいえ、ステータスが高いうえに、プラチナカードと同レベル、もしくはそれ以上の特典や保険が付帯するので、年会費がある程度高いのは当然と言える。

しかも、前述の通り、高級レストランのコース料理を2名以上で予約すると1名分の食事代が無料になる「エグゼクティブダイニング」を活用すれば、年会費のモトを取ることは簡単。さらに、空港ラウンジを無料で使える特典や、海外からの帰国時に手荷物1個を無料で送ってくれる「手荷物宅配サービス」、最高1億円まで補償される「海外旅行傷害保険」など、海外旅行で得する特典や保険も付帯するので、年会費以上に得することも容易だ。特に、年1回でも高級レストランで食事する、あるいは海外旅行に行くという人なら、「ダイナースクラブカード」を保有する価値は大いにある。

また、「ダイナースクラブカード」は、一般的なプラチナカードと同様に、家族カードの年会費もやや高く、家族カード1枚につき年会費5500円(税込)かかってしまう。家族カードを発行しないならまったく問題ないが、発行するつもりの人は「ダイナースクラブカード」ではなく、提携カードの「銀座ダイナースクラブカード」に申し込むことも検討しよう。

【※関連記事はこちら!】

⇒【ダイナースクラブカードおすすめ比較(2026年版)】ダイナースクラブカードの15種類のメリットや特典、年会費を比較して、おすすめのカードを詳しく紹介!(銀座ダイナースクラブカード編)

「銀座ダイナースクラブカード」の年会費は2万7500円(税込)と、「ダイナースクラブカード」よりも3300円高いが、なんと、家族カードの年会費は無料。つまり、家族カードを1枚でも発行するなら、「ダイナースクラブカード」よりも、「銀座ダイナースクラブカード」のほうが合計の年会費は安くなるのだ。

さらに「銀座ダイナースクラブカード」は、「ダイナースクラブカード」に付帯するすべての特典を使えるうえに、大丸東京店にある「D’sラウンジトーキョー」や、銀座にある「ダイナースクラブ 銀座プレミアムラウンジ」を利用できるという独自特典も付帯するので、家族カードを発行する人だけでなく、銀座でよく買い物する人も保有を検討してみるといいだろう。

| ■銀座ダイナースクラブカード | |||

| 還元率 |

0.4~3.0% (※年6600円(税込)の「ダイナース グローバルマイレージ」に加入して、ポイントをマイルに移行した場合。1マイル=1.5円換算。) |

||

| 発行元 | 三井住友トラストクラブ | ||

| 国際ブランド | Diners | ||

| 年会費(税込) | 2万7500円 | ||

| 家族カード | あり(年会費無料) | ||

| 旅行保険 | 国内 | 最高1億円(利用付帯) | |

| 海外 | 最高1億円(利用付帯) | ||

| 空港ラウンジ | 国内 | 国内34空港のラウンジを無料で利用可能 | |

| 海外 | 国内外1700カ所以上の空港ラウンジを年10回まで無料で利用可能(11回目からは税込3500円) | ||

【ダイナースクラブカードのデメリット・その2】

ポイントの使い方によっては還元率が低くなる

また、「ダイナースクラブカード」は100円の利用につき1ポイント貯まるクレジットカードだが、必ずしも「1ポイント=1円」の価値があるわけではない(=還元率1%ではない)ことには注意したい。

たとえば、「ダイナースクラブカード」で貯めたポイントは、「Amazonギフト券」「JCBギフトカード」「iTunesカード」といった使い勝手のいい金券にも交換できるのだが、交換レートは低いので、金券に交換すると「1ポイント=0.4円」ほどの価値になってしまう。つまり、この場合は、実質的に「ダイナースクラブカード」の還元率は0.4%ほどになるというわけだ。

とはいえ、「ダイナースクラブカード」は、「高還元で得するカード」というよりも「特典を使って得するカード」なので、一般的なクレジットカードよりも還元率がやや低いのは仕方がないと言える。

「ダイナースクラブカード」のポイントで交換できる金券。

「ダイナースクラブカード」のポイントで交換できる金券。拡大画像表示

ただし、「ダイナースクラブカード」で貯めたポイントをマイルに交換した場合は、還元率が驚くほど跳ね上がる。先ほど解説したように、「ダイナースクラブカード」で貯めたポイントは「ANA」「デルタ航空」「ユナイテッド航空」「大韓航空」「JAL」「キャセイパシフィック航空」の6つの航空会社のマイルに交換できる(ただし、年6600円(税込)の「ダイナースグローバルマイレージ」に加入する必要がある)。

そして、獲得したマイルを「長距離+ビジネスクラス以上」の特典航空券に交換すると、なんと、1マイルあたり5~10円以上の価値になることも珍しくない。つまり、「ダイナースクラブカード」で貯めたポイントをマイルに交換して、そのマイルを「長距離+ビジネスクラス以上」の特典航空券に交換することで、実質的に「ダイナースクラブカード」の還元率は5~10%に達するというわけだ。

さらに、ビジネスクラス以上の特典航空券を手に入れるためには、少なくとも3万マイルは必要になるが、「ダイナースクラブカード」はポイントの有効期限が無期限なので、コツコツとポイント(マイル)を貯めることにも向いている。ポイントの還元率も気になる人は、「ダイナースクラブカード」でじっくりとポイントを貯めて、ポイント(マイル)の価値が5~10円以上に跳ね上がる「長距離+ビジネスクラス以上」の特典航空券への交換を目指してみよう。

【ダイナースクラブカードのデメリット・その3】

ポイントをANAマイルに交換できるのは年間4万マイルまで

「ダイナースクラブカード」で貯めたポイントをマイルに交換すると還元率がアップするが、ポイントをANAマイルに交換する場合は、年間4万マイルまでの交換上限が設定されている点には注意しよう。たとえば、8万ポイントをANAマイルに交換する場合は、2年に分けて交換する必要があるというわけだ。

ANAの8万マイルというと、ビジネスクラスで「日本⇔ヨーロッパ」を往復することもできるほどのマイル数だが、もし「ダイナースクラブカード」の特典を使いつつ、ANAマイルをもっと効率よく貯めたいのであれば、提携カードの「ANAダイナースカード」も候補に入れよう。

【※関連記事はこちら!】

⇒【ダイナースクラブカードおすすめ比較(2026年版)】ダイナースクラブカードの15種類のメリットや特典、年会費を比較して、おすすめのカードを詳しく紹介!(ANAダイナースカード編)

「ANAダイナースカード」は、年会費2万9700円(税込)で、利用額100円につき1ポイント貯まるクレジットカード。もちろん、貯まるポイントの有効期限は無期限だ。また、「ダイナースクラブカード」に付帯する特典は、「ANAダイナースカード」でもすべて利用できる。

そして、「ダイナースクラブカード」との大きな違いは、年6600円(税込)の「ダイナースグローバルマイレージ」に加入しなくても、貯めたポイントを無制限でANAマイルに交換できること。つまり、有効期限が無期限のポイントをじっくり貯めて、一気にANAマイルに交換したいなら、「ANAダイナースカード」のほうが適しているというわけだ。

ただし、「ANAダイナースカード」の場合は、「ダイナースクラブカード」とは違って、貯めたポイントを他の航空会社のマイルに交換することはできない。そのため、ANAマイルに絞って貯めるかどうかで、「ダイナースクラブカード」か「ANAダイナースカード」を選ぶといいだろう。

| ■ANAダイナースカード | |||

| 還元率 |

0.4~3.0% (※ポイントをマイルに移行した場合。1マイル=1.5円換算。) |

||

| 発行元 | 三井住友トラストクラブ | ||

| 国際ブランド | Diners | ||

| 年会費(税込) | 2万9700円 | ||

| 家族カード(税込) | あり(年会費6600円) | ||

| 旅行保険 | 国内 | 最高1億円(利用付帯) | |

| 海外 | 最高1億円(利用付帯) | ||

| 空港ラウンジ | 国内 | 国内34空港のラウンジを無料で利用可能 | |

| 海外 | 国内外1700カ所以上の空港ラウンジを年10回まで無料で利用可能(11回目からは税込3500円) | ||

【ダイナースクラブカードのデメリット・その4】

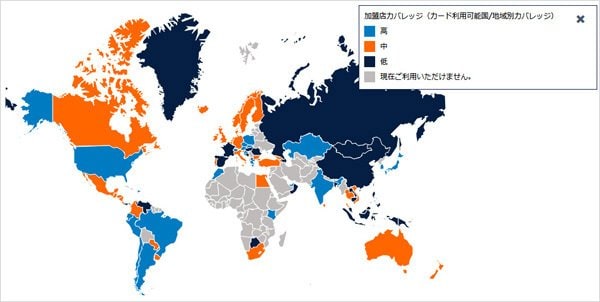

VisaやMastercardに比べると、利用できる店舗がやや少ない

また、「ダイナースクラブカード」は、世界的シェアを誇るVisaやMastercardのクレジットカードに比べてしまうと、使える店舗がやや少ないこともデメリット。

2019年7月23日から、「ダイナースクラブカード」を保有すると、Mastercardブランドの「TRUST CLUBプラチナマスターカード」が無料で付帯する「コンパニオンカード」というサービスが開始。したがって、現在は「利用できる店舗がやや少ない」というデメリットは解消したと言える。コンパニオンカードの詳細については、下記の記事を参照してほしい。

⇒「ダイナースクラブカード」のお得度&利便性が向上!Mastercardブランドの「TRUST CLUBカード」を無料発行できて、付帯特典&海外での利用店舗数が急増!

とはいえ、「ダイナースクラブ」は「JCB」と業務提携しており、ダイナースクラブ加盟店だけでなく、ほとんどのJCB加盟店でも利用できる。日本ではJCB並みに使いやすい国際ブランドとなっているので、あまり心配する必要はない。

また、「ダイナースクラブカード」は、アメリカを中心に世界185以上の国と地域で展開している国際ブランド「ディスカバー(discover)」の加盟店でも利用できるので、特にハワイやニューヨークなど、アメリカでも使いやすいクレジットカードとなっている。

なお、「ダイナースクラブカード」を利用できる国と、その網羅率を示した図は以下の通り。もちろん、利用可否は店舗によって異なるが、クレジットカードが普及していない中東やアフリカを除いて、ほとんどの国と地域で利用できる点は安心だ。

「ダイナースクラブカード」を利用できる国・地域(2019年2月時点)。

「ダイナースクラブカード」を利用できる国・地域(2019年2月時点)。拡大画像表示

「ダイナースクラブカード」の魅力を体感しながら、最高峰カードの

「ダイナースクラブ プレミアムカード」の取得も目指してみよう!

さて、ここまで見てきたように、「ダイナースクラブカード」は、2名以上で高級レストランを予約すると1名分の食事代が無料になる「エグゼクティブダイニング」や、国内外1700カ所以上の空港ラウンジを年10回まで無料で使える特典、海外からの帰国時に手荷物1個を指定場所まで無料で送ってくれる「手荷物宅配サービス」、最高1億円まで補償される「海外旅行傷害保険」など、年会費のモトも簡単に取れるお得な特典が豊富に付帯する。

しかも、貯まるポイントの有効期限が無期限なうえに、高レートでマイルに交換できるので、通常なら数十万円はするビジネスクラスやファーストクラスで海外旅行に行くのも夢ではない。

さらに、一見さんお断りの高級料亭で食事ができる「料亭プラン」、万が一海外でトラブルに巻き込まれても安心な「海外緊急アシスタンスサービス」といった、単純にお金だけでは計れない価値を秘めているのも「ダイナースクラブカード」のメリットだ。

また、「ダイナースクラブカード」をある程度使い続けると、最高峰カードの「ダイナースクラブ プレミアムカード」のインビテーション(招待状)が届くというのも特徴のひとつ。「ダイナースクラブ プレミアムカード」は、年会費や付帯特典などは非公表となっている、謎に包まれたクレジットカード。その真価は手に入れた人しか知りえないが、ネット上の噂によると、クレジットカードの最上位ランクである「ブラックカード」と同等、もしくはそれ以上に豪華な特典が使えるのだとか。「ダイナースクラブカード」を手に入れたら、コツコツと使い続けて、最高ランクの幻のクレジットカード「ダイナースクラブ プレミアムカード」の取得を目指すのも一興だ。

【※関連記事はこちら!】

⇒「ダイナースクラブ プレミアムカード」の還元率の高さや豪華な付帯特典などのメリットを詳しく紹介!ダイナースクラブの最高峰カードの実力を徹底検証!

このように「ダイナースクラブカード」は、年会費以上の魅力が詰まったクレジットカードとなっている。お得なキャンペーンも実施中なので、今回紹介したメリットとデメリットを踏まえて、日々の生活を彩る「ダイナースクラブカード」への申し込みを検討してみてはどうだろうか。

| ■ダイナースクラブカード | ||

| 還元率 | 0.4~1.5% ※還元率1.5%は、年6600円(税込)の「ダイナース グローバルマイレージ」に加入して、ポイントをANAマイルに移行した場合。1マイル=1.5円換算。 |

|

| 発行元 | 三井住友トラストクラブ | |

| 国際ブランド | Diners Club | |

| 年会費(税込) | 初年度無料(※)、次年度以降2万9700円 ※2026年6月30日までの新規入会キャンペーン適用時。 |

|

| 家族カード(税込) | あり(年会費5500円) | |

| ポイント付与対象の 電子マネー |

- | |

| 関連記事 | ◆「ダイナースクラブカード」のメリット・デメリットをわかりやすく解説! 年会費以上に得をする特典や手厚い旅行保険など“日本初のカード”の実力を検証! ◆【ダイナースクラブカードおすすめ比較(2026年版)】ダイナースクラブカードの15種類のメリットや特典、年会費を比較して、おすすめのカードを詳しく紹介! |

|

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||