パナソニックは長期にわたって資本を毀損し続けている企業

★☆☆☆☆ (5段階中1 5が最高評価)

投資評価は最低の1です。株価は割高ではないのですが、経営のトラックレコードが非常に悪いのです。このままではいけません。経営陣を叱咤激励するために、あえて、厳しい評価をしました。厳しい意見を述べます。

パナソニックは日本を代表する企業です。売上8兆円の大企業なのですが、パナソニック株式会社の決算説明会の資料を読んでも何がやりたいのか私には明確には伝わってきませんでした。ただ、資料からは1000億円分の固定費を削減したいのだなということはわかりました。

いつも営業利益率が二桁の高収益企業群を中心に取材している私のような運用者にとって、パナソニックのように低収益率を何十年も継続している企業のことはなかなか理解ができません。私の中では、正直、投資のユニーバースに入らないのです。つまり、取材対象外。どうしてこんなに長期にわたり資本を毀損し続けられるのか不思議なのです。お金というものは、故意にドブに捨てない限り、消えて無くならないのです。ビジネスというものは、金をつぎ込むと、どんどん増えていく、というのが上場企業には「普通」なのです。同社にはそのビジネスの「普通」が通用しないのです。

毀損の度合いを見てみましょう。

20年前は2兆円を超える現預金を保有していたのです。現状は8000億円以下になってしまいました。10年前は4兆円近くあった自己資本が今や半分以下です。2兆円もの資本が、どうやったらこれほどなくなってしまうのでしょうか。株主ならば嘆きたくもなるでしょう。10年前よりも株価が低いのですから。

プラズマディスプレイ、リチウムイオン電池と主力の選択ミスを繰り返す

パナソニックは世界中のあらゆる商材の中で、価格競合の最も厳しいディスプレイ(TVなど)を最重要の戦略商品に選びました。そして、液晶に負けつつあったプラズマディスプレイに巨額の投資をしてしまったのです。尼崎にプラズマディスプレイの大規模工場を総額では4000億円以上かけたのですが、液晶に敗れ、台湾や韓国勢にも敗れてしまいます。そして、何千億円も損失を計上してしまったのです。ディスプレイは材料から部品からほとんどが内作することができません。競合多く、テレビの値段が下がり赤字事業になってしまったのです。

この不名誉な事例は、日本企業の過剰投資の代表例として歴史に名を残しました。東芝(6502)が世界で最も危険なビジネスである原発事業をあえて選んでしまったことに匹敵するよろしくない経営センスです。

三洋電機の2010年の8000億円を超える買収も失敗でした。当時から、すでにリチウムイオンの二次電池事業はニッケル水素電池とは違って、商品としては差別化できないものでした。ディスプレイ同様に競合が多く、利益率も低い事業でした。

そもそも電池事業は材料コストが高く製品価格が低いため、誰がやっても儲からないのです。なぜ選択と集中であえて最も儲からない事業を選ぶのでしょうか。お金がいくらあっても足りないのは戦略が甘いからでしょう。

最近では、不振のテスラモーターへの下請けとして電池の供給基地として米国で大工場を建てる予定もあります。正直怖いです。売上は増えても利益が出ない事業に経営資源を集中するのは。

株式市場も同社には極めて低評価を与えています。配当利回りが3%を大きく超えています。そして時価総額と売上との比率は0.3を割りました。相応の低評価です。

国内の白物家電はシェアトップ、ただし収益力は低い

相対的に強い事業は国内の白物家電です。シェアトップです。この家電事業はもともとはナショナルブランドでした。日本の家電は低消費電力で省スペースを実現しています。電気代が高く、人口密度が高く、国土が狭い国で開発するうちにそうなりました。技術力はあるのです。

しかしながら、せっかくの技術力が収益力に結びついていません。同社の今期の営業利益率は3%台が目標です。同じ家電でもヤーマン(6630)は社員一人当たりの営業利益が3000万円にも迫ろうかというのに、パナソニックは社員一人当たりの営業利益は100万円を超える程度。1/30です。同じ大企業で空調のダイキン(6367)の1/3程度です。

パナソニックは社員を大切にしているといえばそうかもしれませんが、競争が厳しすぎるため、儲けが少ない。結果として、人が多すぎるように見えてしまいます。また、この収益力の低さの割には給料が高すぎるのではないかと思います。

毛色が違うとはいえ、社員一人で3000万円を儲けるヤーマンは株主思いです。100万円ちょっとしか稼げないパナソニックは株主泣かせです。儲けられないならば、それなりの給料と人員で我慢してもらうしかないのです。

残念ながら財務内容が悪いので、人員整理もままならないでしょう。つまり、同社には多額の割増退職金を払える余裕がもはやありません。ならば、経営者は社員の自然減を狙い採用を抑える後ろ向きの戦略もあります。あるいは社員あたりの付加価値の低さを理由に一年毎に2-3%程度の給料カットを提案し他社への転職を促すというやり方もあります。社員のモチベーションは下がりますが、背に腹はかえられません。

より前向きな施策であれば、競争を緩和するために事業モデルを抜本的に変える努力をすべきです。厳しい競争を緩和させて、製品価格を若干値上げするのです。

私が経営者ならば、この競争緩和の戦略を粘り強く実行するでしょう。東芝、日立、三菱などの体たらくな経営者を音頭をとって集めます。集めた上で、「競争が厳しい。だから、互いに製品群のトレードしよう」と提案します。

俺が冷蔵庫を引き取る、お前は空調をやらないか、などと話し合い、事業を整理しましょう。競争が厳しく、先行きも怪しい白物家電のプロダクトラインを整理します。

国内メーカーで製品群のトレードを

経営者には事業で結果を出す責任があります。

互いに製品群をトレードをすべきです。

昔の話(1986年)で恐縮ですが、中日が当時三冠王のロッテ落合選手を取るために、牛島投手や上川内野手など4選手をロッテへと出したのです。扇風機、電子レンジ、空気清浄機など、個々の製品の事業規模が違うのであれば、1対複数でトレードを調整してください。それぞれの家電を一社に集めて世界で戦えるようにしてください。俺はエアコンで世界に挑む。お前は掃除機で世界に挑めという感じです。経営者というのは気合いや覚悟も持ち合わせていなければなりません。

商品交換によりシェアは数倍になるケースも出てくるでしょう。その後、段階的に製品価格をあげます。製品開発のサイクルは見直します。開発は意味がある大胆なものだけを7年に1回やります。

そして、売り場に手を入れます。ヤマダ電機には、あの店頭のうるさい音楽と明るすぎる店頭の照明をやめて、せめてアップル製品をそうしているように日本の家電の売り場をメーカーごとに仕立て直すように説得します。インターネットでは売りません。モールへの出品はブランドを毀損します。苦しんで開発した製品は、もっともっと売り場で大切に扱われなければならないからです。

ダイソンのような新興企業に足元のシェアを大きく食われたのは誰の責任なのでしょうか。日本の大手は、特徴のない家電を作って、ただでさえ、かっこがよいとはいえないデザインです。なのに、なぜか毎年のように新製品を出しています。製品の寿命が極めて長い家電に毎年のように新製品を出す意味がどこにあるのでしょうか?変わったのか変わらないかもわからないような新製品を毎年出せば、儲かりません。R&Dコストも金型も時間も宣伝費も無駄になります。製品のLife Time Value20万円の冷蔵庫であれば10年は持ちますから年間売上2万円の商品に過ぎないのです。ならば一顧客あたりの宣伝費は年間500円以内に抑えないとダメでしょう。AIだの調子の良いことを言っていますが、損益管理が甘いのではないのかと疑います。

この体たらく、なんとかしてくれというのが株主の当然の要求だと思います。

パナソニックは競争を収めれば高収益になれますし、世界で戦える実力はあるのです。低消費電力では優位性はあります。国内シェアをさらに高めて収益力を向上させてください。利益率10%は今や上場企業の平均的な姿です。平均点ぐらい取ろうと思えば取れない点ではありません。

評価は最低の5段階中1としましたが、愛と激励を込めた評価です。収益力の低さは、経営の怠慢です。なんとかしてください。多くの株主が御社に期待しています。

(DFR投資助言者 山本潤)

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。

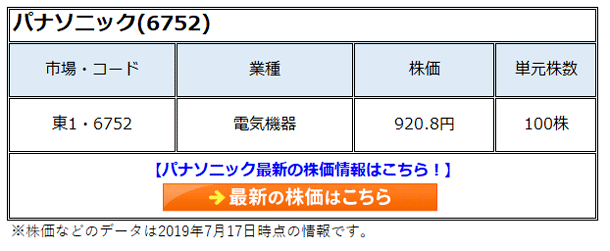

バナソニック(6752) /日足・6カ月(出典:SBI証券公式サイト)

バナソニック(6752) /日足・6カ月(出典:SBI証券公式サイト)