本格的な夏が到来し、そろそろエアコンをつけ始めた、あるいはエアコンの稼働時間が相当長くなってきたというご家庭も多いはず。そんなとき、気になるのは当然のことながら、電気代です。今回は、その電気代を抑える方法を、あれこれご紹介します。

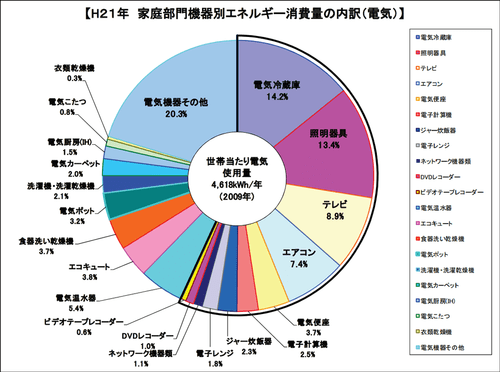

どの家庭にも大抵ある家電で、特に電気代がかかるものは次の順番のとおりです。

冷蔵庫 > 照明 > テレビ > エアコン > 電気便座 >パソコン……

経済産業省・資源エネルギー庁の統計より。長時間利用する家電ほど電気代がかかっていることがわかる

経済産業省・資源エネルギー庁の統計より。長時間利用する家電ほど電気代がかかっていることがわかる拡大画像表示

上のグラフは2009年の統計なので少し古いですが、冷蔵庫、照明、テレビ、エアコンに電気代がかかることは、今も同じです。上から順に電気代がかさみやすい家電を上げていますが、季節によって順位は変動し、夏場や冬場はエアコンがより上位に入ります。このラインアップを見ると、単純に使用時間が長い電化製品ほど、電気代がかかりがちということを意味しているといっていいでしょう。

まず、冷蔵庫は24時間稼働していますし、照明も長時間つけるのが普通です。テレビは、ほとんどBGM代わりに一日中つけているというご家庭も多いのではないでしょうか? エアコンも、夏真っ盛りになると半日以上つけっぱなしのご家庭が増えるでしょう。

もちろん、洗濯機や食洗機、トイレの電機便座、ポット、炊飯器なども、結構電気代はかかります。しかし、それらは使用時間が短い分、それほど金食い虫にはなりにくいので、優先順位としては冷蔵庫、照明、テレビ、エアコンの節電を心がけるところから始めるべきだといえます。

契約アンペアの見直しは基本! 風通しのよい部屋で

薄着し、省エネ性能の高い家電を使うべし!

ここからは冷蔵庫、照明、テレビ、エアコンの節電方法を紹介していきますが、その前に大前提としてやっておきたいことがいくつかあります。それは、契約アンペアの見直しです。

自分の家の契約アンペアは、ブレーカーに記載されていたり、検針票(電気使用量のお知らせ)に記載されていたりします。まずは、それを確認してみてください。

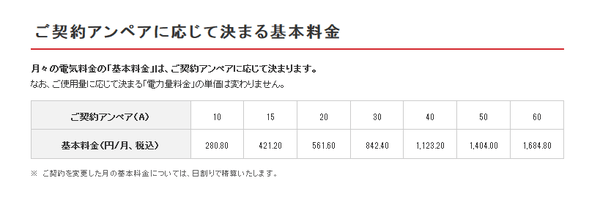

電力会社に支払う電気代には基本使用料が含まれており、その金額は契約アンペアによって異なります。契約アンペアが高くなるほど、基本使用料はアップします。そのため、現状高すぎる契約になっている場合は、アンペアを低くしましょう。契約している電力会社に連絡すれば通常、無料で変更できます(場合によっては工事が必要なことや、賃貸物件の場合は管理人などに確認が必要なこともあります)。

東京電力の「わが家のアンペアチェック」などを利用すると、適切なアンペアを考える目安になります。1人暮らしで、家にいるときにたくさんの家電を一度に使わないのであれば、30アンペアを20アンペアにしても問題ない場合も多いです。ただし、無理に下げすぎると頻繁にブレーカーが落ちてしまうなどの不便もあるため、まずはシミュレーションして変更を検討してみることがおすすめです。

東京電力のサイトより抜粋。契約アンペアを下げれば、1カ月あたり数百円の節約になる。

東京電力のサイトより抜粋。契約アンペアを下げれば、1カ月あたり数百円の節約になる。拡大画像表示

続いて、当たり前のことではありますが、夏場は薄着、冬場は厚着をしましょう。これは基本中の基本です。暑い時期のおすすめは、薄着した上で、首の後ろやわきの下など熱がこもりやすい部分に、冷やしたおしぼりをあてることです。おしぼりタオルは百均でもよく売っているので、わが家ではたくさん買ってきて濡らしてよく絞り、冷凍庫に入れています。

のちほど改めて紹介しますが、冷凍庫は中身がぎっしり詰まっているほうが、効率的に電気代を下げることができます。凍ったもの同士がぎゅうぎゅうにくっついていると、お互いを冷やし合うため、庫内が冷えやすいからです。そのため、わが家では冷凍庫の隙間に濡れおしぼりを詰め込んでいます。たくさん入っていれば、帰宅時やお風呂上りなどに気軽に使えますし、来客があったときにも重宝がられます。

また、夏場は部屋の中に風の通り道があると、それだけで多少は涼しさを感じられます。そのため、窓を開けるときには一方向だけではなく、風が通り抜けられるように二方向以上開けてください。なるべく開けた窓と対角線上にある窓なり、ドアなりを開けると、風が通りやすくなります。こういったことは、そもそも物件選びをする段階から気にしておいたほうがいいでしょう。

古い家電を買い替えるのも有効な方法です。昔の製品と比較すると、最近の家電は省エネ性能がアップしています。したがって、買い替えによる初期コストはかかっても、長い目で見ると電気代が安くついて得する場合が多いです。

買い替えをする際には、「しんきゅうさん」というサイトが便利です。

◆しんきゅうさん

⇒http://shinkyusan.com/

新旧の家電の省エネ性能を比較できるばかりでなく、節電になる家電の使い方も詳しく紹介されている。

新旧の家電の省エネ性能を比較できるばかりでなく、節電になる家電の使い方も詳しく紹介されている。

「しんきゅうさん」は、今使っている製品と、今後買い替えを検討している製品のメーカー名や型番を入力すると、使用する電気量がどれだけ減り、年間の電気代がいくら安くなるかなどが表示されます。すでに電気店などで下見し、いくつか製品をピックアップしているようなときに使えます。

冷蔵庫はとにかく庫内の温度を上げないようにする!

季節ごとの温度調節と設置方法にもコツあり

ここからは、先ほど挙げた冷蔵庫、照明、テレビ、エアコンのそれぞれの節電方法を詳しく解説します。

まずは冷蔵庫です。ほかの家電、たとえばエアコンは家にいる時間を減らして(図書館やショッピングモールなどで涼んで)、極力使わないようにすることも可能です。しかし、冷蔵庫はそれができないので、どうしてもある程度はかかることを覚悟しなければなりません。

冷蔵庫の節電で重要なのは、庫内が効率的に冷える状態を作ることです。そのために避けたいのは、次のような行動です。

●NG行動(1)頻繁に開閉する

●NG行動(2)長時間開けっ放しにする

●NG行動(3)庫内に大量の食材を詰め込む

●NG行動(4)まだ熱いものを庫内に入れる

●NG行動(5)冷蔵庫を壁などにぴったりくっつけて設置する

●NG行動(6)庫内の温度をいつでも「強」にしておく

家族が多いご家庭だと、お子さんなどがしょっちゅう冷蔵庫を開けて、「何かないの?」などと聞くような場面が多いかもしれません。回数が頻繁すぎると、冷蔵庫内の冷気が逃げて、確実に消費電力量がアップします。

また、冷蔵庫の場合、冷凍庫と違って中身がパンパンに詰まっていると冷えにくく、電力を多めに使ってしまいます。そのため、「冷蔵庫はスカスカ、冷凍庫はパンパン」が理想なのです。

それに、冷蔵庫がパンパンだと、必要なものを探そうとして、扉を開けている時間がどうしても長くなりがち。節電したければ、一度中身を整理したほうがいいでしょう。古い食材、調味料を処分するのはもちろんのこと、封を開けていないビン・缶類、調味料などを冷蔵庫に入れている人もよくいますが、中には開封していなければ常温保存できるものもあるはず。その辺りを見極めて、冷蔵庫の中をすっきりさせましょう。

さっきまで炊飯器に入っていた残りご飯、夕飯のおかずの残りなど、まだ温かい食べ物を冷蔵庫に入れるのも、庫内の温度上昇につながるためNGです。あまりに熱い状態だと、近くの食材が傷んでしまう恐れもあるので注意しましょう。

冷蔵庫を置く場所についても注意点があります。冷蔵庫は側面や上部から放熱するので、冷蔵庫を壁にぴったりくっつけて設置したり、上に物を乗せたりすると、放熱の効率が悪くなってしまいます。そうなると、やはり消費電力量がアップするので避けてください。

最後に、冷蔵庫の内部の温度は「弱・中・強」という具合に設定ができる製品がほとんどです。「強」に近づくほど消費電力量が増えます。外気温の高い夏場は「中~強」くらいにしておかないと、庫内が冷えにくいかもしれません。しかし、冬場は「中~弱」でも十分でしょう。常時「強」で庫内の温度を下げ過ぎると、ムダな電気代を支払うことになると覚えておいてください。

朝型生活で照明ONの時間を短縮!

テレビをBGM代わりにつけないことも節電効果大

続いて照明の節電方法。NG行動は次のとおりです。

●NG行動(1)長時間つけっぱなしにする。

●NG行動(2)人がいない部屋に明かりがついた状態になっている。

●NG行動(3)リモコンで照明を消さない。

NG行動の(1)と(2)は、言うまでもないことかもしれません。家族が多いご家庭は難しいかもしれませんが、なるべく全員が一部屋に集まるようにし、家中の照明をつけないようにするのがおすすめです。また、夜間に長時間照明をつけずに済むよう、早寝早起きの朝型生活に切り替えるのも得策でしょう。

リモコンでつけたり消したりできる照明の場合、壁などのスイッチで消灯しないと、待機電力でわずかながら電気代を使い続けてしまいます。そのため、なるべくリモコンではなく、壁スイッチを消す習慣をつけましょう。

照明を省エネで寿命の長いLED照明に替えるのも、もちろん有効です。少し前と比較すると、LED照明もかなり安くなっているので、それほどコストをかけずに替えられます。

次に、テレビの節電方法です。

●NG行動(1)長時間つけっぱなしにする。

●NG行動(2)大音量にする。

●NG行動(3)画面を明るくしすぎる。

テレビも、当然のことながらつけすぎないのが一番です。なお、テレビの画面が汚れているのに掃除せず、「画面が暗い」と思い込んでいる人もいるかもしれません。明るさ調整で画面を明るくしたり暗くしたりできますが、明るくしすぎると電気代が増えるので要注意です。調整する前に、まず掃除をしましょう。また、音量も大きくするほど電気代が増えてしまいます。

エアコンをつけたり消したり……はNG行動!

28℃設定でつけっぱなし、扇風機と併用がおすすめ

最後に、エアコン(冷房)の節電方法をご紹介します。

●NG行動(1)温度を低く設定する。

●NG行動(2)頻繁につけたり消したりする。

●NG行動(3)フィルターを汚れたままにしている。

●NG行動(4)室外機の周りに物がたくさん置いてある。

●NG行動(5)風向きが下方向になっている

エアコンは、室温よりも低い温度に設定すればするほど、冷やすためにエネルギーを使うため、消費電気量が増加します。設定温度に達してからは、それほど電気代がかかりません。これは寒い日に暖房を使うときでも同じです。ちなみに、一般的に冬の方が外気温と設定温度の差が大きいため、冷房の時期より暖房の時期のほうがエアコン代は高くなりがちです。

したがって、エアコンの設定温度は、冷房で28℃、暖房で20℃を目安にしましょう。また、少し部屋が冷えたとしても、しょっちゅうスイッチをつけたり消したりするのは逆効果なことも。設定温度に戻すときに電力を使うため、よかれと思ってこまめに消しても、逆に電気代が増えるリスクがあります。

以上を総合すると、エアコンは冷房で28℃程度の高めの室温に設定したら、つけたままにしておくのがベターということになります。全体的な稼働時間は短くできると良いのですが、こま切れに使うのは意外と節電にならないケースがあります。運転は「自動運転」がおすすめです。自動運転にしておけば、室温が下がるまでは強風、下がってからは微風など、効率的に切り替えてくれるため、結果的に電気代を抑えられます。

なお、エアコンは室外機から放熱しているので、室外機の周りや上にごちゃごちゃ物が置かれていると、うまく放熱できず、電気代増加の元です。よって、周辺を片付けることが大切。雑草が生い茂っているようなときは、草刈りをしましょう。

また、冷気は下のほうにたまる性質を持っているので、エアコンの風向きは下に向けず、水平にすると、効率的に部屋全体を冷やすことができます。このとき、扇風機を併用するのも効果的です。エアコンの風が一番あたっているところを探して、そこに扇風機の風がぶつかるように設置すると、部屋の中に冷気を広げることができます。

扇風機の電気代はエアコンよりもずっと安いので、そもそもエアコンを使わなくても耐えられるようなときは、扇風機で乗り切りましょう。とはいえ、無理をしすぎると熱中症のリスクがあるので、適度にエアコン、扇風機を使い分けたり、併用したりしてみてください。

ちなみに、自分の電気使用量や電気代、過去の電気代の推移などのデータは、契約している電力会社のホームページでチェックすることができます。

◆東京電力「でんき家計簿」

⇒https://www.tepco.co.jp/ep/

◆北海道電力「電気ご使用量・料金実績照会サービス」

⇒http://www.hepco.co.jp/userate/price/service/

◆東北電力「電気ご使用実績照会サービス」

⇒https://www.zf1.tohoku-epco.co.jp/F4HA/f4hd/ce/F4HCEW012Page.zd1

◆関西電力「はぴeみる電」

⇒http://www.kepco.co.jp/home/service/miruden/index.html

◆中部電力「Club KatEne」

⇒http://www.chuden.co.jp/home/site_info/kat_service/index.html

◆中国電力「電気料金・使用量の照会」

⇒https://www5.energia.co.jp/EIGYO/Sservlet/LW1W4A00

◆四国電力「電気料金・使用量照会サービス」

⇒https://www.yonden.co.jp/cgi-bin/jisseki/index.cgi

◆九州電力「省エネ快適ライフ」

⇒https://www.kireilife.net/contents/about/index.html

◆沖縄電力「電気使用量照会サービス」

⇒http://www.okiden.co.jp/service/result/

たとえば、東京電力なら「でんき家計簿」という名称です(サービス名は電力会社によって異なります)。平均的な使用量と比較して、自分の家の電気代が高いか低いかもわかるので、一度登録して確認してみるといいでしょう。

(取材・構成/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||