高齢化による社会保障費の膨張が深刻に……

老後の医療費は今後ますます増える可能性が大!

2019年6月、金融庁の金融審議会・市場ワーキング・グループによる報告書に端を発した「老後資金2000万円」問題が、大変な注目を集めました。2019年8月末には「財政検証」が公表され、こちらも物議を醸しています。

「財政検証」とは、社会経済の情勢を踏まえて、公的年金制度の“健全性”を点検する制度で、5年に一度行われます。最新の「財政検証」によると、日本の公的年金制度の健全性は、今後もおおむね維持されるという結果に。それでも物議を醸している理由は、その結論を導き出した前提条件が、かなり楽観的なものだったからです。

現実的に考えると、年金財政が非常に苦しい状態にあることは事実で、今後、私たちが受け取る年金が減額されたり、支給開始年齢が70歳になったりする可能性は高いでしょう。となると、ますます老後資金に不安を覚える人が増えそうです。

また、老後資金を考えるうえで、よく不安要因の一つとして挙げられるのが、「医療費」の問題です。高齢になると、多くの人は医療機関にかかる機会が増えます。高齢化によって、社会保障費が年々膨れ上がっていることは周知の事実ですが、年金財政もパンク寸前であることを考えると、高齢者の医療費の自己負担が増加する事態は避けられそうにありません。

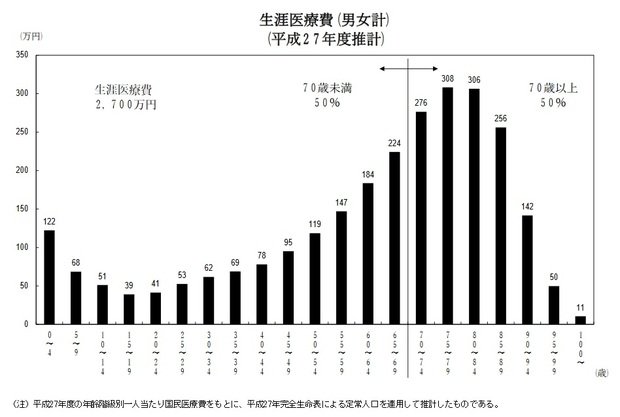

それでは、老後の医療費はどれくらいかかるのが一般的なのでしょうか。もちろん、人によって大きく違うのですが、目安を知るためには、厚生労働省が公表している「生涯医療費」のデータが役に立ちます。

「生涯医療費」とは、一人の人が一生のうちに使う医療費の総額で、平成27年度の統計によると「2700万円」という金額でした。一般的に、生涯医療費の約半分は70歳以降にかかるので、老後(70歳以降)の医療費は1300万円強になるイメージです。

とはいえ、これはあくまで医療費の総額なので、自己負担するのはそのうちの1~3割です(割合は年齢や所得に応じて決まります)。目安が1300万円強とすると、大体200万~400万円といったところでしょうか。この先、高齢者の医療費の自己負担割合が増える可能性を踏まえるなら、老後の医療費の目安(1300万円強)のうち3割を負担すると仮定し、400万円前後かかると見ておけば、大きく外すことはなさそうです。

終身タイプの医療保険で保険料の負担が重荷なら

保障を削ることや、定期保険への切り替えも検討を

現時点、あるいは老後の医療費に備えるために、何らかの保険に加入している人も多いでしょう。代表的なのは「医療保険」ですが、「医療保険」にはさまざまなタイプがあり、人それぞれ適切な商品は異なります。

今の現役世代で「医療保険」に加入している人の大半は、以下のパターンのどれかにあてはまっているはずです。

(A)終身で保障が続く「医療保険」に加入し、60歳(もしくは65歳)で保険料が払い済みになるように設計

(B)終身で保障が続く「医療保険」に加入し、保険料は終身払い

(C)掛け捨てで、終身タイプよりも保険料が安い「定期医療保険」に加入し、一定期間後は医療の保障がなくなる(更新すると、保険料が跳ね上がる)

(D)若いうちは保障が手厚くなる設計の生命保険「定期付終身保険」に、医療保障の特約を付けていて、60歳(もしくは65歳)以降は定期保険部分と医療保障の特約が外れる

まず、保障が生涯続く「終身医療保険」のほうが、保障が一定期間にとどまる「定期医療保険」よりも保険料が高く、また現役時代のうちに保険料を払い済みにしようとすると、さらに負担が増大します。しかし、収入が減る定年後に保険料を支払い続けずに済むので、現段階で無理なく保険料を支払えているなら、(A)のパターンで老後の医療費に備えるのはアリでしょう。

最も多くの人があてはまっていると考えられるのは、(B)のパターンです。一生涯の医療保障はほしいものの、保険料を60歳(もしくは65歳)で払い済みにしようとすると、現役時代に負担する保険料が高くつくので、細々と生涯にわたって払い続ける形です。こちらも、20代などの若いうちに加入していて、月額保険料が重荷にならないほど安いのであれば、何も問題はありません。

逆に、「保険料がちょっと高い。でも、せっかくの『終身医療保険』だから、加入し続けたい」といった場合には、ほぼ確実に、定年後になってから保険料が重荷になるはずです。少し保障を薄くして、保険料の減額を試みたほうがいいかもしれません。あるいは、無理なく支払える「定期医療保険」に切り替えて、浮いた保険料の分を貯蓄に回す手もあります。

「定期医療保険」や、医療保障の特約付きの「定期付終身保険」に加入している場合、途中で医療の保障がなくなるパターンが多いでしょう。そこから新たな保険に加入することで、老後の医療費の対策をしようとする人は多いですが、中高年になってから「終身医療保険」に加入しようとすると、保険料は高額に。保障内容次第ですが、日額1万円の入院保障として考えると、最低でも月7000~1万円前後を生涯支払っていくことになるはずです。年金生活に突入してからの支出としては、少なくない金額になってしまいそうです。

60歳や65歳で医療保障が途切れたとしても、

貯蓄があるなら「医療保険」に再加入しなくていい

仮に、「定期医療保険」の保険期間が終了した後、60代で終身タイプの「医療保険」に加入し直したとしましょう。月7000円の保険料を30年間払い続けるとしたら、総額で250万円以上の出費になります。「医療保険」は、入院日数に応じた給付金、それに手術給付金がメインですが、今は入院日数が短くなっていることもあり、何度も入院・手術をしない限りは、元が取れないパターンも多くなると考えられます。

そもそも、保険は“起こるか起こらないかわからないけど、起きたら大きなお金が必要になること”に備えるための金融商品ですが、かといってあらゆるリスク、すべてに保険で対策する必要はありません。

火災や自動車事故などは、いざ直面したら数千万円単位、場合によってはそれ以上のお金が必要になるので、保険で対策するのが得策ですが、老後の医療費については貯蓄で対応することも可能なはずです。そのため、「若いうちは貯蓄がなかったから、いざというときに備えて『定期医療保険』に入っていた」という人でも、定年後にある程度の貯蓄ができていたなら、必ずしも「医療保険」に再度入る必要はないのです。

【※関連記事はこちら!】

⇒定年退職後も「医療保険」は必要か? 生涯に支払う「負担額」と受け取れる「給付金」のバランスに要注意![59歳ザイ編集部員・定年退職までのロードマップ(6)]

それに、不安要素はあるといっても、公的な健康保険は今なお頼りになる存在です。公的な健康保険には、「高額療養費」制度(1カ月にかかった医療費が高額になった場合、上限額を超える分の金額が払い戻される。限度額は年齢や所得に応じて決まる)があります。上限額は、現役世代の一般的な所得の人で約8万円ほどですが、70歳以上の一般的な所得の人の場合は、「外来」で1万8000円(年間上限は14万4000円)、「外来・入院」で5万7600円となっています(70歳以上でも現役並みの所得がある場合は、この限りではありません)。

70歳以上の人を対象とした「高額療養費」制度の自己負担上限額は、近年じわりじわりと引き上げられていて、高齢者の医療費負担の増加が着々と進んでいることを実感させられます。それでも、仮に入院したとして、月5万7600円を超える自己負担分が戻ってくるのであれば、民間の保険に頼らなくても貯蓄で持ちこたえられる人が多いのではないでしょうか。

また、会社員の場合は勤務先の健康保険に加入しますが、定年後は原則として国民健康保険に切り替わります。しかし、「特例退職被保険者制度」がある健保に加入していた場合のみ、75歳までの継続加入が可能です。健保は「付加給付」(一定以上の医療費を健保組合が負担する制度)が出る場合があり、月々の自己負担限度額は2万~3万円に抑えられ、それを超える分の自己負担額は払い戻されます。

つまり、「高額療養費」を適用して自己負担分が8万円だったとしたら、その差額の6万円を健保が負担してくれて、自己負担は2万円で済む、ということ。これはかなりありがたい制度です。

近年は健保組合も財政難で、「特例退職被保険者制度」があるところは減少していますが、もし制度がある健保に加入しているのなら、75歳までは医療費の負担を大幅に軽減できます。勤務先の健保について、チェックしてみるべきでしょう。

“がん”が心配なら一時金が出るタイプの「がん保険」、

先進医療の技術料を対策する「先進医療保険」という選択肢も

以上をまとめると、「貯蓄がある人や、勤務先の制度を活用できる人は、必ずしも『医療保険』で老後の医療費の対策をしなくてもOK」ということになりますが、「保険がないと、万一ものすごくお金をかかるような大病をしたときが心配」という意見をいただくこともあります。

たしかに、公的な健康保険でカバーできない治療が必要な病気にかかるリスクも考えると、不安になるのも無理はありません。そこで、おすすめしたいのは「医療保険」以外の選択肢を検討してみることです。

別の選択肢として、最も多くの人に選ばれているのは「がん保険」です。「がん保険」は、がんと診断された時点で100万円など、まとまった一時金がもらえるタイプが人気です。一時金の使途は特に決められていないので、入院代などの医療費に充てるだけでなく、その後長くなることも多い通院治療の費用に充てることもできます。入院日数と手術の内容に応じて保険金が出る「医療保険」よりもフレキシブルな設計と言えます。病気の中でも、特にがんが心配な人は、「医療保険」ではなく「がん保険」を選択するといいでしょう。

また、公的な健康保険でカバーされず、すべて自費診療となる先進医療の技術料をカバーしたいというニーズもあるかもしれません。先進医療もさまざまで、数千円で済むものもありますが、がん治療で用いられることもある陽子線治療のように、300万円近くかかるものもあります。これを自己負担するのはかなり厳しいでしょう。

そんな先進医療が必要となったときのために、「先進医療保険」に加入するのも手です。「先進医療特約」として、「がん保険」などに付加することもできますが、近年は単体の「先進医療保険」もあり、月額500円ほどで加入できます。

基本的に、発生する確率が低い物事を対象とした保険ほど、保険料は安く設定されています。「先進医療保険」が安いのは、それだけ必要になる確率が低いからなのですが、「貯蓄はある程度用意したけど、万一、先進医療が必要になったら不足する」といった場合、お守り替わりに入っておくのも悪くはないでしょう。

さて、今回は老後の医療費と、保険での備え方について解説しました。繰り返しになりますが、先に紹介した老後の医療費は、あくまで目安に過ぎません。もっとかかるかもしれませんし、逆に健康でいられれば、医療費を最小限にとどめられる可能性もあります。

医療費を節約することは難しいですが、せめて健康的な生活を心掛け、健康診断をこまめに受けるなどの努力はしていきたいですね。

(取材/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||