SBグループの通信子会社ソフトバンク(9434)は買いか?

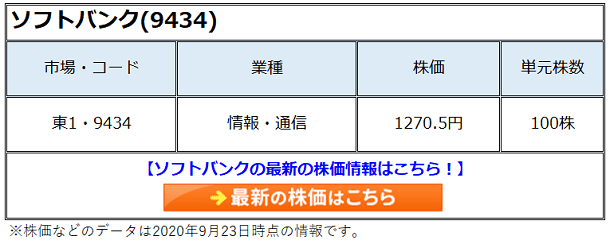

孫正義CEOが率いるソフトバンクグループは、通信子会社ソフトバンク(9434)の保有株式の大量売り出しを行いました。9月14日に決定した売出価格は1204.5円で、現在の株価は1270.5円(9月23日終値)と少し上昇しています。今回は個人投資家の注目が高い同社が長期で買いなのかを考えたいと思います。

菅義偉新政権 VS 「殿様商売」の携帯通信各社

同社の動向を占う上で欠かせないのが菅義偉新政権です。同政権は既得権の打破や規制改革を目指しており、真っ先に槍玉にあげられているのが携帯通信業界です。菅総理は、2018年に官房長官として「携帯料金は4割程度下げる余地がある」と発言。それを受けて、携帯通信各社は値下げプランを打ち出したものの、料金体系を複雑化させて、消費者を使い放題プランに誘導することでサービス単価を上げて収益拡大に成功しました。携帯通信各社の「目眩まし」作戦にまんまとやられてしまったのです。

その後、携帯各社は以前にも増して「暴利」を貪っているように見えます。購入や解約の手続をするにも予約を取らされて店に訪問させ、複雑な料金プランの説明や事務作業に長時間付き合わされた上、世界でも有数に高い料金を払わされるなど、「殿様商売」を繰り広げています。

今後、携帯各社は固定光通信とのバンドル化、さらには電力やガスとのバンドル化を進め、スイッチングコストをますます高くし、盤石な体制を築こうとしています。そうなれば、国民はお手上げ状態になりかねません。バンドルで一見「安い」と勘違いする国民も多いかもしれませんが、長期的には競争を阻害し、利用者に損害を与えるものです。

値下げや電波使用料引き上げによる収益悪化懸念は払拭できず

菅新政権は、高い携帯料金は国民の生活苦の一因であり、対処すべき重要課題であると認識しています。さらに「過大」な携帯料金を引き下げることで、消費喚起を行いたいという意向もあるでしょう。

そうした中、今後、携帯通信各社に投資するリスクはかなり高いと言えます。菅政権の本気度が分からないものの、もし大幅な値下げが実現したら、収益は激減します。現時点でそのリスクが生じる確率は低いとは言え、実現したら大き過ぎて許容できるリスクではありません。

今後の見通しは難しいですが、一般論として携帯料金の引き下げは可能だと考えます。理由は、移動体通信技術はどんどん進化し、設備投資効率は本来飛躍的に高まっています。投資の主体である半導体はただ同然のように安くなっているのですから。

政府の値下げ要請に強く抵抗したり、民間企業の経営介入は好ましくないという世論が占める場合、政府は規制緩和し、競争を促す次善の策をとるでしょう。具体的には、電波オークションを実施して通信・放送業界に数兆円規模の負担をさせたり、毎年の電波使用料を10倍にしたりすることが考えられます。10倍という数字は私の推定に過ぎません。根拠はありませんが、携帯通信各社が経営していけるギリギリの線まで値上げすることはないとは言い切れません。

社会問題化し、政府が強硬策をとれば壊滅的打撃も

民間企業といえど、政府や国民の「敵」になっては存在意義は薄れます。現在、携帯通信各社が提供するサービスは高速通信網の整備が進んで固定光通信網と局所無線基地があれば、仕組み的には「無料開放」も可能です。5Gだろうが6Gだろうが、技術的には安価に開放できるのです。無料に近い形で提供できる「現実」を、投資家は咀嚼するべきでしょう。

高額な携帯料金が社会問題化し、国民の多くに敵視される事態になったら、政府に「潰されて」大きく衰退する可能性もないとは言えません。過去、そうした業界も少なくありません。消費者金融業界は過去にさかのぼって売上を利用者に返し、壊滅しました。人材派遣業界では強制的に徴収していたデータ装備費が社会問題化し、過去分まで返還する羽目になり、大手が破綻した例もあります。

携帯料金はそこまで社会問題化していないものの、多くの国民が高いと思っているのも事実です。携帯通信各社に今求められるのは複雑な料金体系を一本化するなどフェアな姿勢です。顧客に分かりにくいものを販売すること自体が、社会通念上、許されるものではありません。新政権の狙いはデータ使用量を無制限にして、それを安価かつ定額で提供することでしょう。携帯各社は大変だというでしょうが、過去の利益を見ればその抗弁は説得力を持ちません。

高い配当利回りは魅力だが、様子見が賢明か

さて、本コラムの主題であるソフトバンク(9434)は長期投資の対象になりえるのでしょうか。菅政権の本気度は分からないものの、利用料金の大幅値下げや電波使用料の大幅な引き上げリスクがある中、長期投資の対象として考えるのは難しいと思います。

同社の株価は売り出しで需給が悪化し冴えない中、配当利回りは7%近い水準です。今後、需給面でも日経225採用銘柄になったことで日銀の買い支えなども期待できますが、菅政権の本気度がわかるまでは、やはり様子見が賢明でしょう。私は上述したリスクが顕在化するほど強行路線は取らないと思いますが、万が一を考えると長期投資に踏み切り難いと言うのが率直な印象です。ただ、それでも買いたいという投資家には「高い配当利回りは魅力的です。リスクはありますが、多分、大丈夫でしょう。ただ、念のために小額投資に留めておけばよいでしょうね」と助言しています。

(DFR投資助言者 山本潤)

この連載は、10年で資産10倍を目指す個人のための資産運用メルマガ『山本潤 10年で10倍を目指す! 超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます