アトレやペリエなどの駅ビルで常時3.5%還元!

JR東日本の利用者なら必携の「JRE CARD」が誕生!

2018年7月2日に「ビューカード」から、JR東日本の利用者が最強に得するクレジットカード「JRE CARD(ジェイアールイー カード)」が誕生した。

| ■JRE CARD(ジェイアールイー カード) | ||

| 還元率 | 0.5~3.5% |

|

| 発行元 | ビューカード | |

| 国際ブランド |

VISA、Master、JCB (「Suica付き」の場合はVISA、Master、JCBから選べるが、「Suica定期券付き」と「タッチ決済付き」の場合はVISAのみ) |

|

| 年会費(税込) | 初年度無料、2年目以降524円 | |

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆「JRE CARD」は、アトレやペリエなどの駅ビルで還元率3.5%の「JRE POINTが一番貯まるカード」!電子マネー「Suica」のチャージでも1.5%還元で得! | |

JR東日本グループでは、2016年2月に「JRE POINT(ジェイアールイー ポイント)」のサービスを始めてから、クレジットカードの「ビューカード」の利用で貯まるビューサンクスポイントや、電子マネーの「Suica」の利用で貯まるSuicaポイント、駅ビルの「アトレ・アトレヴィ」での買い物で貯まるアトレクラブポイントなどをJRE POINTに一本化して、ポイントの共通化に注力してきた。

このJRE POINTは、有効期限がポイント増減(獲得や利用)した日から2年間なので、実質的に有効期限は無期限(期間限定ポイントを除く)。しかも、「Suica」に1ポイント=1円としてチャージできるほか、「JRE POINT加盟店」でも1ポイント=1円として利用できるなど、使い勝手が良いことから、「Tポイント」や「dポイント」などに匹敵する要注目の共通ポイントとなっている。そして、このJRE POINTがもっとも貯まりやすいクレジットカードとして、2018年7月2日に誕生したのが「JRE CARD」だ。

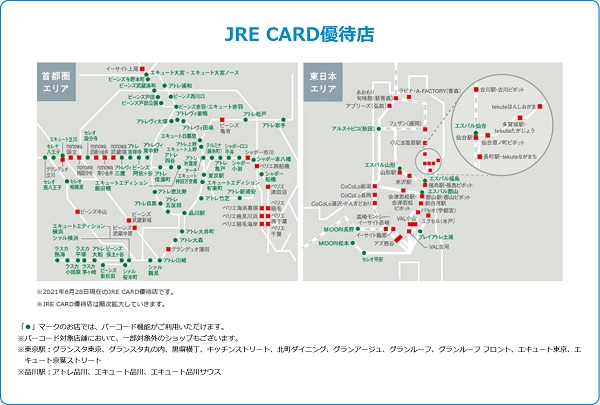

この「JRE CARD」の最大の特徴は、JR東日本の駅ビル「アトレ・アトレヴィ」「ペリエ」「グランデュオ」「ラスカ」「エクセル」などの「JRE CARD優待店」では、なんと、いつでも3.5%還元で買い物できること。JR東日本の駅ビルに入っている無印良品やユニクロ、成城石井など、ほとんどの店舗で3.5%分ものJRE POINTが貯まるのだ。

さらに「JRE CARD」なら、ほかの「ビューカード」と同様に、「モバイルSuica」へのチャージや「Suica」へのオートチャージで1.5%分のJRE POINTが貯まるのも大きなメリット。「JRE CARD」は、駅ビルで買い物するときも、「Suica」で電車に乗ったり買い物したりするときも、一般的なクレジットカードをはるかに凌駕する高還元率となっているのだ。

そこで今回は、新たに発行が始まった、JR東日本の利用者が最強に得するクレジットカード「JRE CARD」の魅力について、詳しく解説していこう。

| ■JRE CARD(ジェイアールイー カード) | ||

| 還元率 | 0.5~3.5% |

|

| 発行元 | ビューカード | |

| 国際ブランド |

VISA、Master、JCB (「Suica付き」の場合はVISA、Master、JCBから選べるが、「Suica定期券付き」と「タッチ決済付き」の場合はVISAのみ) |

|

| 年会費(税込) | 初年度無料、2年目以降524円 | |

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆「JRE CARD」は、アトレやペリエなどの駅ビルで還元率3.5%の「JRE POINTが一番貯まるカード」!電子マネー「Suica」のチャージでも1.5%還元で得! | |

「JRE CARD」なら、駅ビルに入っているユニクロや無印良品、

ABC-MART、成城石井などの人気店で3.5%分のポイントが貯まる!

「JRE CARD」には、「Suica付き」「Suica定期券付き」「Suica・定期券なし」の3種類がある。このうち「Suica付き」の場合は、国際ブランドをVISA、JCB、Masterの3つから選べるが、「Suica定期券付き」と「Suica・定期券なし」の場合は、VISAのみとなっている。なお、どの「JRE CARD」を選んでも、年会費や還元率、「JRE POINTカード機能」が搭載されている点などは同じだ。

また、「JRE CARD」の年会費は、初年度は無料で、2年目以降は524円(税込)。「JRE CARD」の通常のショッピング利用分は還元率0.5%で一般的なクレジットカードと同程度だが、「アトレ・アトレヴィ」や「ペリエ」などの「JRE CARD優待店」となっている駅ビルでは、還元率3.5%にまで達するのが最大の特徴だ。

これまで、「アトレ・アトレヴィ」での買い物分は3.5%還元になる「アトレビューSuicaカード」や、「ペリエ」での買い物分は3.5%還元になる「ペリエビューカード」などはあったが、例えば、「アトレビューSuicaカード」を「ペリエ」で使った場合は、1.5%分(JRE POINTカード提示分1%+クレジット決済分0.5%)のポイントしか貯まらなかった。基本的に「アトレビューSuicaカード」は「アトレ・アトレヴィ」だけ、「ペリエビューカード」は「ペリエ」だけで得するクレジットカードだったというわけだ。

一方、「JRE CARD」なら、「アトレ・アトレヴィ」や「ペリエ」のほか、「グランデュオ」や「ラスカ」など、JR東日本エリアのほとんどの駅ビルで3.5%分のポイントを獲得できる。2018年6月24日に「アトレビューSuicaカード」などの新規募集が終了した代わりに、それらの機能を統一した上位互換カードとして「JRE CARD」が誕生したというわけだ。

| ■それぞれのクレジットカードのポイント優待店 | |

| カード名 | 還元率3.5%になる駅ビル |

| アトレビューSuicaカード | アトレ・アトレヴィ |

| ペリエビューカード | ペリエ |

| エスパルカード | エスパル |

| フェザンカード | フェザン |

| weビュー・スイカカード | エクセル・エクセルみなみ |

| JRE CARD | 【首都圏エリア】 アトレ・アトレヴィ、ペリエ、グランデュオ、 テルミナ、シァル、ボックスヒル、ラスカ、東京駅など 【東日本エリア】 エスパル、フェザン、エクセル・エクセルみなみ、 パセオ、アズ、イーサイト、モントレー、 VAL、tekute、あおもり旬味館など |

| ※2021年7月時点の「JRE CARD優待店」。2018年7月2日から、従来の「アトレビューSuicaカード」「ペリエビューカード」「エスパルカード」「フェザンカード」「weビュー・スイカカード」のそれぞれも「JRE CARD優待店」で還元率3.5%になるサービスを利用可能。 | |

しかも、「アトレ・アトレヴィ」や「ペリエ」などの駅ビルは、駅直結の超一等地にあるため、入っているテナントも人気店ばかり。例えば「アトレ秋葉原」には、ABC-MARTやユニクロ、JINS、三省堂書店、スターバックスコーヒー、成城石井など約50店舗が入っている。

| ■それぞれの駅ビルに出店している主な人気ショップ | |||

| 駅ビル名 | ファッション・雑貨・書店 | 食品 | レストラン・カフェ |

| アトレ秋葉原 | ユニクロ、JINS、 靴下屋、ABC-MART、 三省堂書店 |

成城石井 | スターバックス、えん、 タリーズ、サイゼリヤ |

| アトレ品川 | メーカーズシャツ鎌倉、 JINS、Tabio、 イデア セブンス センス |

クイーンズ伊勢丹、 フード&タイム伊勢丹 |

つばめKITCHEN、 ザ シティ ベーカリー、 ブルーボトルコーヒー |

| グランデュオ立川 | ABC-MART、SHIPS、 TiCTAC、GAP、 ラルフローレン |

澤光青果、魚耕、 ニュー・クイック、 北野エース、KALDI |

スターバックス、 ヴィ・ド・フランス、 洋麺屋五右衛門、大戸屋 |

| グランデュオ蒲田 | 無印良品、ABC-MART、 ザ・スーツカンパニー、 ニトリ デコホーム、 TSUTAYA、くまざわ書店 |

魚の北辰、澤光青果、 成城石井、北野エース |

スターバックス、サンマルク、 椿屋カフェ、ポムの樹、 銀座アスター、回し寿司活 |

| ペリエ千葉 | 無印良品、PLAZA、 ビームス、ニコアンド、 ナノ・ユニバース、 unico、東急ハンズ、 くまざわ書店 |

澤光青果、成城石井、 タカギフーズ、魚力 |

マクドナルド、ケンタッキー、 スターバックス、タリーズ、 リンガーハット、焼肉トラジ、 鎌倉パスタ |

通勤や通学でJR東日本を利用している人なら、駅ビルで服や雑貨、食品などを買ったり、カフェやレストランで食事したりと、月に1万円ほど使うこともあるのではないだろうか。例えば、「JRE CARD優待店」の駅ビルで年間10万円の買い物をしている人の場合は、「JRE CARD」を使うだけで3500円相当のポイントが貯まる(=3500円も節約できる)ことになるのだ。

ちなみに、従来からあった「アトレビューSuicaカード」「ペリエビューカード」「weビュー・スイカカード」「エスパルカード」「フェザンカード」のそれぞれは、2018年7月2日から「JRE CARD」と同じサービス(=「JRE CARD優待店」で3.5%還元)を利用できるようになった。そのため、現在「アトレビューSuicaカード」などを保有している人は、「JRE CARD」に切り替える必要はないので安心してほしい。

| ■JRE CARD(ジェイアールイー カード) | ||

| 還元率 | 0.5~3.5% |

|

| 発行元 | ビューカード | |

| 国際ブランド |

VISA、Master、JCB (「Suica付き」の場合はVISA、Master、JCBから選べるが、「Suica定期券付き」と「タッチ決済付き」の場合はVISAのみ) |

|

| 年会費(税込) | 初年度無料、2年目以降524円 | |

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆「JRE CARD」は、アトレやペリエなどの駅ビルで還元率3.5%の「JRE POINTが一番貯まるカード」!電子マネー「Suica」のチャージでも1.5%還元で得! | |

ただし、同じJR東日本の駅ビルでも、新宿や池袋、北千住などにある「ルミネ」は「JRE CARD優待店」ではないので、「ルミネ」を利用することが多いなら、「JRE CARD」と同じく「ビューカード」が発行している「ルミネカード」がおすすめだ。

「ルミネカード」の年会費は初年度無料。2年目以降は1048円(税込)かかるが、「ルミネ」では常時5%オフで買い物できるうえに、年に数回のキャンペーン開催時には、なんと、通常の2倍の10%オフになる。しかも、クレジットカードのポイントも別途貯まるので、キャンペーン時の合計還元率は10.5%にも達するのだ。

店舗によって異なるが、「ルミネ」のテナントも、ユニクロや無印良品、ABC-MART、成城石井のほか、女性向けのアパレルショップや化粧品店などの人気店が数多く入っているため、キャンペーン時に「ルミネカード」で買い物すれば、年会費以上に得する可能性は高いだろう。「アトレ・アトレヴィ」などよりも「ルミネ」を利用することが多い人は、これらの店舗でお得に買い物ができる「ルミネカード」の保有を検討してみよう。また、「JRE CARD優待店」と「ルミネ」の両方を利用する人は、「JRE CARD」と「ルミネカード」を併用しても、年会費のモトはすぐに取れるだろう。

(※関連記事はこちら!⇒「ビューカード」から待望のゴールドカードが登場!「ビューゴールドプラスカード」のメリットとは?女性ならルミネで得する「ルミネカード」もおすすめ)

| ■ルミネカード | ||

| 還元率 |

0.5~10.5% (一般加盟店では0.5%、JR東日本の切符や定期券、「Suica」チャージなどは1.5%、「ルミネ」では常時5%オフ、年に数回のキャンペーン開催時は10%オフ) |

|

| 発行元 | ビューカード | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費(税込) | 初年度無料、2年目以降1048円 | |

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | 「ビューカード」から待望のゴールドカードが登場!「ビューゴールドプラスカード」のメリットとは?女性ならルミネで得する「ルミネカード」もおすすめ | |

「JRE CARD」なら、Suicaチャージでも1.5%還元でお得!

しかも、「イトーヨーカドー」などでは還元率2.0%超に!

「JRE CARD」が“JR東日本の利用者が最強に得するクレジットカード”である理由は、駅ビルでの買い物で3.5%分のポイントが貯まることだけではない。「JRE CARD」は「ビューカード」が発行しているクレジットカードなので、「ビックカメラSuicaカード」や「『ビュー・スイカ』カード」と同じく、「モバイルSuica」へのチャージや「Suica」へのオートチャージで1.5%分のポイントが貯まるのだ。

「モバイルSuica」にチャージした時点で1.5%分のポイントが貯まるということは、「モバイルSuica」で電車やバスに乗ったとき、実質的に交通費を1.5%分も節約できるということ。もちろん、コンビニやスーパー、ドラッグストアなどで「Suica」を使って買い物したときも同じく1.5%分の節約になるため、高還元クレジットカードを使うよりも得することになる。

さらに、JRE POINTのWebサイトで登録した「Suica」で決済すると、ポイントが貯まるSuica加盟店があることにも注目だ。例えば、関東にある「イトーヨーカドー」「Ario」「ヤマト運輸」などでSuica決済すると0.5%分、「紀伊國屋書店」「コナカ」「洋服の青山」などでSuica決済すると1%分のJRE POINTが貯まる。つまり、「JRE CARD」で「モバイルSuica」にクレジットチャージすると1.5%分、これらの店舗でSuica決済すると0.5~1.0%分と、合計2.0~2.5%のJRE POINTを獲得できることもあるのだ。

| ■JRE CARD(ジェイアールイー カード) | ||

| 還元率 | 0.5~3.5% |

|

| 発行元 | ビューカード | |

| 国際ブランド |

VISA、Master、JCB (「Suica付き」の場合はVISA、Master、JCBから選べるが、「Suica定期券付き」と「タッチ決済付き」の場合はVISAのみ) |

|

| 年会費(税込) | 初年度無料、2年目以降524円 | |

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆「JRE CARD」は、アトレやペリエなどの駅ビルで還元率3.5%の「JRE POINTが一番貯まるカード」!電子マネー「Suica」のチャージでも1.5%還元で得! | |

ただし、「『Suica』は使っているけど、駅ビルで買い物することは少ない」という人は、「JRE CARD」や「『ビュー・スイカ』カード」同じく、モバイルSuicaチャージで1.5%分のポイントが貯まる「ビックカメラSuicaカード」もおすすめ。

というのも、「JRE CARD」「『ビュー・スイカ』カード」「ビックカメラSuicaカード」のそれぞれは、年会費が524円(税込、「JRE CARD」と「ビックカメラSuicaカード」は初年度無料)という点は共通しているが、「ビックカメラSuicaカード」だけは、年1回でも利用すれば次年度の年会費も無料になる“実質”年会費無料のクレジットカードだからだ。

しかも、「JRE CARD」や「『ビュー・スイカ』カード」は通常のショッピング利用分の還元率は0.5%なのに対して、「ビックカメラSuicaカード」は還元率1%(ビックポイント0.5%+JRE POINT 0.5%)のうえに、ビックカメラでは現金払いと同様に10%分のビックポイントが貯まるなど、一般的なクレジットカードと比べても高還元で、メインカードとしても使える1枚になっている。とはいえ、「JRE CARD優待店」で買い物する人は「JRE CARD」のほうが得する可能性が高いので、日常的に駅ビルを利用するかどうかで「JRE CARD」か「ビックカメラSuicaカード」を選ぶといいだろう。

(※関連記事はこちら!⇒Suica利用者が一番得するクレジットカードが判明!全国で使えるSuica搭載のクレジットカードの中で年会費無料+常時還元率1.0%超のお得な1枚はこれ!)

| ■ビックカメラSuicaカード | ||

| 還元率 |

1.0~10% (一般加盟店では1.0%、「モバイルSuica」へのチャージなどは1.5%、ビックカメラでは10%) |

|

| 発行元 | ビューカード | |

| 国際ブランド | VISA、JCB | |

| 年会費(税込) | 初年度無料、2年目以降524円 (年一回の利用で次年度無料) |

|

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆Suica利用者が一番得するクレジットカードが判明!全国で使えるSuica搭載のクレジットカードの中で実質年会費無料+常時還元率1.0%超のお得な1枚はこれ! ◆「ビックカメラSuicaカード」をクレジットカード専門家がおすすめする理由とは? 還元率1.0%超、年1回利用で年会費無料、Suica搭載など、そのメリットを解説! |

|

「アトレ」や「ペリエ」などの駅ビルでよく買い物する人は、

還元率3.5%にもなる「JRE CARD」の保有を検討してみよう!

さて、改めて「JRE CARD」の魅力をまとめてみよう。

| ● | 「JRE CARD」の利用で貯まるのは、実質的に有効期限が無期限(期間限定ポイントを除く)で、「Suica」に1ポイント=1円としてチャージできる「JRE POINT」! |

| ● | 「JRE CARD」の年会費は初年度無料で、2年目以降は524円(税込)。 |

| ● | 「JRE CARD」なら、「アトレ・アトレヴィ」「ペリエ」「グランデュオ」などの「JRE CARD優待店」になっている駅ビルでは、いつでも還元率3.5%と高還元! |

| ● | 「JRE CARD」から「モバイルSuica」へのチャージや「Suica」へのオートチャージをすると1.5%分のポイントが貯まるので、電車やバスの乗車時のほか、スーパーやコンビニで買い物するときもお得! |

「JRE CARD」の最大のメリットは、やはり「JRE CARD優待店」で買い物したときに3.5%分のJRE POINTが貯まること。自宅や職場などの最寄り駅、通勤や通学の乗り換え駅に「アトレ・アトレヴィ」や「ペリエ」などがあって、そこでよく買い物する人なら驚くほどポイントが貯まるはずだ。しかもJRE POINTは、実質的に有効期限が無期限(期間限定ポイントを除く)でじっくり貯められるうえに、「Suica」にチャージして現金同様に使えるため、いかに自分が節約できているかも実感しやすいだろう。

また、今回は、新たに発行が始まった「JRE CARD」の魅力を中心に紹介してきたが、前述の通り、「ルミネ」をよく利用するなら「ルミネカード」、そもそも駅ビルで買い物することが少ない人は「ビックカメラSuicaカード」を保有するのも一つの手だ。

なお、新規発行された「ルミネカード」や「ビックカメラSuicaカード」、「『ビュー・スイカ』カード」などにも「JRE POINTカード機能」が搭載されるので、「JRE POINT加盟店(JRE CARD優待店を含む)」で提示すれば1%分のポイントを獲得できる。さらに、ほとんどの「JRE POINT加盟店(JRE CARD優待店を含む)」はSuica決済に対応しており、これらのカードでチャージしてから「Suica」で決済すれば1.5%分のポイントを獲得できる。合計還元率は2.5%(JRE POINTカード提示分1%+Suicaチャージ分1.5%)になるので、ほかの高還元クレジットカードを使うよりは得するはずだ。

とはいえ、「アトレ・アトレヴィ」や「ペリエ」などの「JRE CARD優待店」では、常時還元率3.5%の「JRE CARD」を使ったほうがお得なので、もともと「ルミネカード」や「ビックカメラSuicaカード」を持っている人は「JRE CARD」との併用を検討してもいいだろう。特に、「ビックカメラSuicaカード」は年に1回でも利用すれば次年度の年会費が無料、「JRE CARD」も「Web明細ポイントサービス」を活用すれば年会費のモトが取れるなど、それぞれお得なクレジットカードになっているので、併用を検討する価値はあるはずだ。

では、最後にそれぞれのクレジットカードに適した人をまとめてみよう。

●「アトレ・アトレヴィ」などの「JRE CARD優待店」でよく買い物する人

⇒対象の駅ビルでいつでも還元率3.5%の「JRE CARD」がおすすめ!

●「ルミネ」で買い物することが多い人

⇒「ルミネ」で5~10%オフの特典が使える「ルミネカード」がおすすめ!

●駅ビルで買い物することは少ないが「Suica」は利用している人、またはビックカメラでよく買い物する人

⇒年1回の利用で次年度の年会費が無料になり、ビックカメラでは現金払い同様に10%分のビックポイントが貯まる「ビックカメラSuicaカード」がおすすめ!

いずれにしても、「Suica」にクレジットチャージした際は1.5%分のポイントが貯まる、JR東日本の利用者が得するクレジットカードになっているので、自分にピッタリな1枚を見つけて、JR東日本のサービスを賢く利用しよう!

| ■JRE CARD(ジェイアールイー カード) | ||

| 還元率 | 0.5~3.5% |

|

| 発行元 | ビューカード | |

| 国際ブランド |

VISA、Master、JCB (「Suica付き」の場合はVISA、Master、JCBから選べるが、「Suica定期券付き」と「タッチ決済付き」の場合はVISAのみ) |

|

| 年会費(税込) | 初年度無料、2年目以降524円 | |

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆「JRE CARD」は、アトレやペリエなどの駅ビルで還元率3.5%の「JRE POINTが一番貯まるカード」!電子マネー「Suica」のチャージでも1.5%還元で得! | |

| ■ルミネカード | ||

| 還元率 |

0.5~10.5% (一般加盟店では0.5%、「モバイルSuica」へのチャージなどは1.5%、「ルミネ」では常時5%オフ、年に数回のキャンペーン開催時は10%オフ) |

|

| 発行元 | ビューカード | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費(税込) | 初年度無料、2年目以降1048円 | |

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | 「ビューカード」から待望のゴールドカードが登場!「ビューゴールドプラスカード」のメリットとは?女性ならルミネで得する「ルミネカード」もおすすめ | |

<Sponsored Content>―――――――――――――――――――――――

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、マクドナルドやスターバックス、バーミヤン、ジョナサン、ドミノ・ピザ、吉野家などで10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||