急速な成長が見込まれるEV(電気自動車)には

バッテリー用に多くのリチウムが必要

去年世界では120万台のEV(電気自動車)が販売されました。10年後の2027年にはその16.3倍の年間1960万台、そして2040年には50.2倍の年間6020万台ものEVが販売されると見込まれています。その時点で、世界で売れる車の半分以上がEVになると言われています。

EVはバッテリーを必要とします。そして、バッテリーには沢山のリチウムが必要になります。リチウムはあらゆる金属の中で最も軽く、エネルギー密度が高いです。そのような特性は、バッテリーの素材としてリチウムが適していることを示唆しています。

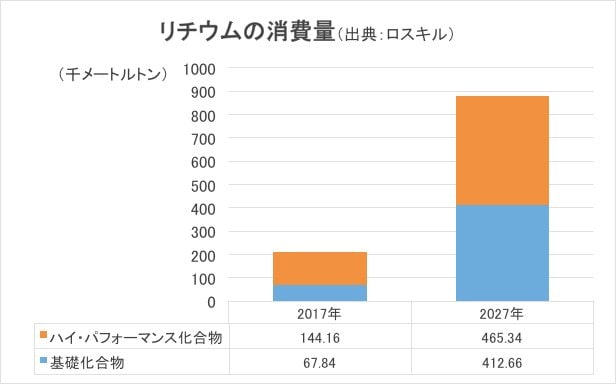

このようなことからリチウムの市場は、2017年から2027年までに年率+15.3%で成長し、現在の4倍になると見込まれています。

世界で採れるリチウムは

「塩水のリチウム」と「岩石のリチウム」の2種類

リチウムは自然界に存在する形状によって、2つに分けることが出来ます。ひとつは塩水のリチウム、もうひとつは岩石のリチウムです。

塩水の形で存在するリチウムは南アメリカのアンデス山脈の奥深く、アルゼンチン、ボリビア、チリの3国にまたがる地域に分布しています。ここは「リチウム・トライアングル」と呼ばれています。世界のリチウムの実に50%がここに存在しています。

そこでは、リチウムを含む塩水を先ず地下からポンプで汲み上げ、それを天日で乾燥させます。これは、ロー・コストで自然に優しい生産方式です。その反面、ゆっくり天日で乾かすので、とても時間がかかります。普通、リチウムの生産を決定してから出荷するまでに、4年もの歳月を要すると言われています。

一方、岩石の形で存在するリチウムは、オーストラリア、カナダ、中国に分布しています。

こちらのリチウムは、岩石と混じり合った形で存在しています。したがって、リチウム鉱山は露天掘りの構造をしており、巨大な削岩機を使用します。大がかりな機械を使い岩石を切り出し、トラックで運び、それを粉砕し、リチウムだけを選り分けます。この作業はとても資本集約的です。また品質的にも低品質です。

品質の高い「塩水のリチウム」を生産できるのは

アルゼンチン、ボリビア、チリの3カ国だけ

自動車メーカー各社がEVを開発するにあたり、カギを握るパフォーマンス尺度は「1回の充電でどれだけ走れるか?」です。走行距離を決定するのは、バッテリーの効率の優劣です。だから各メーカーとも、しのぎを削ってハイ・パフォーマンスのバッテリーの開発を行っています。

岩石のリチウムは品質が悪く、ハイ・パフォーマンスのバッテリー開発に向きません。塩水のリチウムのみが、将来に渡ってパフォーマンスの向上が見込まれる原料になります。このため、実質的にはアルゼンチン、ボリビア、チリの3国だけがEV向けリチウムを提供できる国だと言えます。

ハイ・パフォーマンス・リチウムを生産できる企業の中でも

もっとも期待できるのが「ライベント」

このハイ・パフォーマンス・リチウムを生産できる企業は、ライベント(ティッカーシンボル:LTHM)、アルベマール(ティッカーシンボル:ALB)、SQM(ティッカーシンボル:SQM)の3社のみです。その中でも、ライベントとアルベマールの2社が、特にハイ・パフォーマンス・リチウムで有利な位置につけています。

アルベマールは、リチウム専業というわけではなくファイン・ケミカルや触媒などの事業も展開しているため、EVのストーリーを買うのならリチウムだけを扱うライベントに投資する方が良いと思います。

「ライベント」の業績は好調!

10月10日にはニューヨーク証券取引所に上場

ライベントは、リチウムの業者の中では最もロー・コストです。ライベントの過去12カ月の売上高は4.18億ドルで、2016年から2018年第2四半期にかけて売上高は年率+36%で成長しました。

ライベントの修正EBITDAマージンは42%で、収益性は問題ないと思います。

ライベントの売上高の88%がパフォーマンス・リチウム・コンパウンドから成っており、付加価値の低い製品は殆ど生産していません。

ライベントの売上高のうち、60%は長期契約となっています。また、新しくリチウムの生産キャパシティを増やす場合、まず顧客と長期供給契約を交わした後、開発に着手します。

ライベントは、これまでFMCコーポレーション(ティッカーシンボル:FMC)の一部門でしたが、別会社としてスピンオフされます。そこで2018年10月10日頃にニューヨーク証券取引所に新規株式公開(IPO)されます。今回発行株数は2000万株、価格レンジは18~20ドル、ディール後の発行済み株式数は1.43億株になる見込みです。

【今週まとめ】

今後起こりうる「リチウム争奪戦」を踏まえ

「ライベント」の成長に期待!

EVは今後急速に普及し、2040年までには世界で販売される車の50%がEVになるだろうと見られています。

EVの性能のなかでも特に重視されるのが、「1回の充電でどれだけ遠くまで走れるか?」の走行距離であり、それを向上させるにはバッテリーの性能の改善が必須となります。バッテリーのパフォーマンスを上げるには、高品質のリチウムを使う必要があります。

高品質のリチウムを提供できる企業の中でも、特にライベントはリーダー的企業です。今年10月10日頃にIPOするので、ぜひ注目したいところです。

| 【今週のピックアップ!】 | |

| ■ | 米国市場に上場する外国株「ADR」の注目銘柄は? 中国の大手動画サービス会社「アイ・チー・イー」、インドのITコンサル企業「インフォシス」を紹介! |

| ■ | 世界経済の成長で儲かる米国の「国際優良株」とは? 新興国で急成長する「ビザ」、クラウド型の顧客管理ソフト最大手の「セールスフォース」の2銘柄を紹介! |

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |