三井不動産によるTOBで株価急騰の東京ドーム(9681)

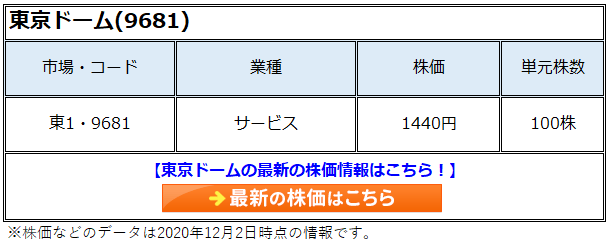

三井不動産(8801)は、11月27日、東京ドーム(9681)に対して株式公開買い付け(TOB)を行うと発表しました。買い付け価格は1株1300円で、買い付け総額は1205億円です。それを受けて、同社の株価は1440円(12月2日終値)と急騰しています。

私は緊急事態宣言下にあった4月15日、DFR会員に向けて「東京2020一か八かファンド」を発表しました。このファンドは、通常の長期保有目的のDFRポートフォリオと異なり、コロナで大きな打撃を受けた企業の応援と、東京オリンピックの閉会式が終わる頃までの値上がり益を期待して組成したものです。

[参考記事]

●東京2020 一か八かファンドの助言銘柄を一挙公開

100万円コースが12銘柄、200万円コースが15銘柄

東京五輪終了までに短期キャピタルゲインを狙う

東京ドームも同ファンドの組み入れ銘柄の1つです。ファンド発表当時の株価は741円(4月15日終値)でしたから、TOBで2倍近く上昇しました。短期トレードのパフォーマンスとしては上出来ではないでしょうか。

今回のTOBから学ぶべき、投資家と企業のあるべき緊張関係とは?

さて、今日の本題は銘柄分析ではなく、今回のTOBを通じて、投資家と企業との対話はどうあるべきかを考えてみたいと思います。それにあたり、TOBまでの経緯を振り返りましょう。

香港のアクティビストファンドであるオアシスが、同社株を大量保有したのが約1~2年前。オアシスは経営陣への友好的対話を通じて収益向上策を提案してきました。人気球団「読売ジャイアンツ」の積極的な活用、球場のネーミングライツやデジタルサイネージ広告の導入による収益向上です。さらに隣接するホテルや遊園地も含めて再開発を行い、日本有数のエンターテインメント施設にする構想も提案し、実行を促してきました。しかし、同社は対話に応じるものの、真剣に検討する気配はありません。

その後、オアシスはしびれを切らし、株主総会で経営者解任の議案を提出。大株主とはいえ10%弱の保有にすぎないため、他の機関投資家にも賛成してもらうことで、改革路線への転換を迫りました。一方、同社は水面下でホワイトナイトを探し、三井不動産が名乗りを上げるに至ったのです。

買い付け価格の1300円は、オアシス側に利益をもたらすものの様々な施策を打てば2000円になると想定していたはずですので、真意は定かではありませんが、及第点といったところでしょうか。一方、三井不動産側は上場企業であり割高な買収をすれば説明責任が生じるため、1300円はギリギリ出せる高値でしょう。

東京ドームとオアシスはなぜ「仲違い」したのか

私は過去に東京ドームを取材したことがありますが、土地バブルの時代までさかのぼると、地方のリゾート会社を買収するなど経営拡大に積極的で、今と真逆でした。しかし、バブルが崩壊し、負の遺産処理に長年を費やし、今はその反省もあり安全運転の経営に徹し、冒険しない企業になったのでしょう。

オアシスの提案も非現実的な面がありました。例えば、ドームと球団の関係です。両者の間には提案を実現できるような強固な関係はありません。ドームは球団に箱を貸すだけの関係にあり、例えば、ドームでグッズ販売を行っても球団の売り上げになり、ドームの利益にはなりません.

提案の実現が難しいのは、ドームに公共的な性格が強いこともあります。ドームの使用料を需給で決められないのも一例です。例えば、有名アーティストのコンサート料を需給だけで決めれば高くできるでしょうが、現実は難しいでしょう。企業は営利を追求する存在と言えど、ESG(環境・社会・ガバナンス)や公共性も配慮しなければなりません。大規模開発の際は地域住民とのコンセンサスも不可欠です。ファンドが思うほど一足飛びに進めることは難しく、慎重に議論を進める必要があったのです。

三井不動産は最適なパートナーなのか?

では、同社の長期の企業価値向上という視点に立って、三井不動産によるTOBを評価しましょう。それに当たり、私がまず思ったのは、本来タッグを組む最高のパートナーであるはずの読売グループの主力事業である新聞やテレビ事業が長期成長を描きにくく、大規模投資が期待できないことです。また、東京ドームが主体となる改革も期待できないのは前述のとおりです。

その意味で、同社は買収されるべきと考えるのが適切でしょう。買収する企業は、事業の関連性で言えば、資金力がある球団や、オリエンタルランドなどのようなレジャー関連の大企業が買収するのがいいかもしれません。そう考えると、三井不動産は「最善の相手」ではないと言えるかもしれませんが、私は現実的なパートナーとして非常に期待しています。

理由は、三井不動産は都心開発や大規模再開発のプロだからです。東京ドームは老朽化しており、建て替える必要があるでしょう。その際、例えば屋根を開閉式にして、夜空にボールが吸い込まれるようなナイターの醍醐味を味わえる、世界に誇るボールパークに建て替えてもらいたいものです。

先日、日経新聞で三井不動産の社長が「東京ドーム建て替えも視野に入れている」とのコメントがあったので、実現が期待できるかもしれません。究極は三井不動産が球団を買収することでしょう。買収までいかずとも、三井不動産と読売グループが提携すると面白いでしょう。

DFRでは、長期目線で投資先企業と対話できる投資家を育成する

いずれにせよ、ファンドと上場企業との緊張関係は悪いものではありません。なぜなら、こうした対話や議論を通じて、企業価値の向上が望めるからです。日本の機関投資家はもっと汗をかいて企業と対話するべきでしょう。私も多くの上場企業の社長にお会いしますが、社員の女性比率に応じて女性取締役数を増やして欲しいとか、DOE(株主資本配当率)の採用などを働きかけています。こうした対話や提案は長期投資家が果たすべき役割です。ただ株を保有していればよいわけではありません。

DFR(ダイヤモンド・フィナンシャル・リサーチ)も長期投資ファンドとして企業経営を応援し、必要な対話を行なっています。日本企業がガバナンスを強化し、投資家との対話のプロセスを重視する。投資家は短期視点ではなく、全てのステークホルダーの長期利益追求のための良き相談相手となる。企業の社会性や永続性が高まり、国民に支持されてこその上場企業です。株式市場は健全化し、短期需給で振り回されることが少なくなる。短期株価に一喜一憂しない長期投資家を育成することが、DFRの目指す世界です。

(DFR投資助言者 山本潤)

この連載は、長期投資で資産10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。山本潤氏の新刊が発売『初心者でも勝率99%の株ポートフォリオ戦略』。