【今回のまとめ】

1.米国投資家にとって日経平均株価2万円に違和感は無い

2.世界的な株高とM&Aの隆盛はFRBの利上げがしやすくなったことを意味する

3.ゼネラル・エレクトリックのGEキャピタル処分は、そういう好環境だからこそ出来た

4.ゼネラル・エレクトリック株は買いだ!

アメリカから見た日本株市場

日経平均株価が15年ぶりに一時2万円をつけました。

そこでアメリカの投資家は海の向こうの日本で起きていることをどう見ているのか? という点について、まず論じたいと思います。

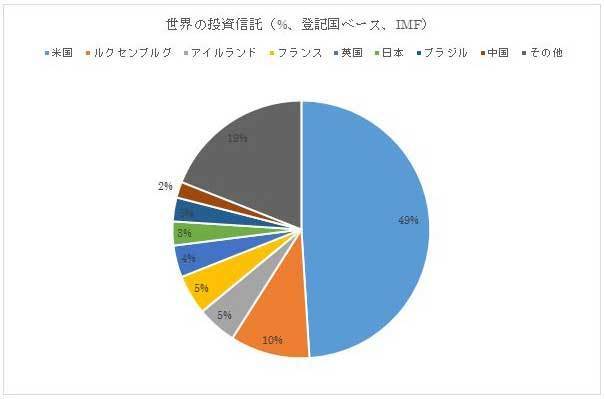

その前にアメリカの投資家が、なぜ日本株にとって関係あるのかを、ちょっとだけ復習しておきます。下は世界の投資信託の資産の所在を登記国ベースで示したものです。

なお投資信託が組み込んでいる株式の比率は44%程度です。後はマネー・マーケット(16%)、債券(15%)などになります。いずれにせよ、米国の存在が圧倒的であることがお分かり頂けると思います。

米国の投資信託は主にフィナンシャル・アドバイザーとよばれる資産運用の助言をする専門家たちの意見で売ったり、買ったりされます。彼らは半年に一度の割合でお金を預かっている個人投資家と面談し、その度ごとにポートフォリオのアロケーション(=資産配分)を決めてゆきます。

現在はドル高局面であり、普通、米国のフィナンシャル・アドバイザーたちはそういう局面で海外の資産の配分を増やすと為替で損をするので海外投資には慎重です。

幸い、近年は為替ヘッジされた日本株へ投資するファンドなどの新しい投資機会が増えているので、円安を心配せずに日本株により多くの資産を配分することが出来るようになっています。

ひるがえってアメリカ企業を見た場合、昨今のドル高で決算が悪くなっている企業が続出しています。いまは2015年第1四半期の決算シーズンがはじまろうとしているわけですが、今回の決算シーズンは最近では初めて全体としてマイナス成長になると予想されています。これは円安で企業業績が伸びている日本と好対照をなしています。

日本株は向こう12ヵ月の利益予想に対して15倍程度の株価収益率(PER)で取引されており、これに対してアメリカ株は18倍程度となっています。

つまりバリュエーション的にも日本株にムリは無いのです。

日本では量的緩和政策に対しては懐疑的な見方も多いですが、一足先に量的緩和政策に踏み切ったアメリカはすでに不況を脱し、いよいよ利上げを試みる段階に来ています。この「成功体験」があるので、アベノミクスに対する否定的な意見はアメリカの方がずっと少ないように感じます。

世界株高がFRBの金融政策にどう影響する?

連邦準備制度理事会(FRB)は表向きには「外国の経済や金融市場のことを心配するのはFRBの仕事じゃない」という立場を堅持しています。

しかしそれではFRBが外国経済や海外のマーケットで起きていることを全然気にしないか? と言えば、それは気にしています。

実際、先日もベン・バーナンキ前FRB議長が「欧州各国の金利がマイナスになっているような局面でアメリカが利上げするのは良くない」という意味の発言をして注目されたばかりです。つまり海外市場が元気の無いうちは、FRBも安心して利上げ出来ないというわけです。

しかしここへきて欧州株式市場も、中国・香港市場も、そして日本株も好調です。つまり世界的な株高になってきているわけです。

それはFRBが利上げのタイミングを模索するにあたって「心の重し」が取れたことを意味します。

また最近は怒涛の如くM&A(企業買収・合併)が発表されています。2015年第1四半期のグローバルM&A総額は8871億ドルで、去年の第1四半期に比べ+23%でした。これは2007年の1.1兆ドルに次ぐ高水準です。

ここ数週間の主なディールを振り返っただけでもHJハインツによるクラフト・フーズの買収(454億ドル)、アッヴィーによるファーマサイクリックス買収(210億ドル)、ロイヤルダッチシェルによるBGグループの買収(700億ドル)など大型案件が目白押しです。

企業の経営者のマインドが委縮しているときは、M&Aは活発ではありません。M&Aが物凄い勢いで戻ってきているということは、経営者が景気の先行きに自信を持っていることのあらわれです。

しかしM&Aの隆盛はマーケットの過熱、バブルの醸成と紙一重であるという見方も出来ます。つまりそろそろ冷やしにかからないと景気拡大局面が逆に短命で終わってしまうリスクが増加しはじめているわけです。

FRBがそろそろ重い腰を上げ、利上げに取り組まないといけないのはこのためです。

ゼネラル・エレクトリックの金融ビジネス撤退

そこで先週の金曜日に飛び込んできたビッグ・ニュースはゼネラル・エレクトリック(ティッカーシンボル:GE)が金融ビジネスから撤退するという発表です。

ゼネラル・エレクトリックの金融ビジネスはGEキャピタルという名称で投資家に知られてきました。GEキャピタルはゼネラル・エレクトリックの去年の利益の42%を稼ぎ出した、同社最大の部門です。もっと簡単な言い方に直せば、「全米第7位の銀行に相当する金融サービス会社が、売りに出される」ということです。

これは資産売却の総額にして1650億ドルにも上る、巨大な案件というわけです。

それだけの資産を一度に買える企業は無いので、GEキャピタルは事業内容ごとにバラバラにされ、部分的に買い手を見つけてゆくことになります。すでに南カリフォルニアを中心としたオフィスビル・ポートフォリオはウェルズファーゴとブラックストーン・グループに265億ドルで売却されると発表されました。

なぜGEキャピタルは今、処分する必要がある?

ゼネラル・エレクトリックがGEキャピタルを処分する決断をした背景には、リーマンショックで投資家が巨大金融コングロマリットを見る目が変わったことがあります。

つまり巨大金融機関は、安心感を醸し出すというより、逆に「大きくて、潰せない」などの不都合を生みやすい存在と見做されるようになり、厳しい監視下に置かれるべきだと言う風潮になったのです。

GEキャピタルの場合、親会社がゼネラル・エレクトリックという事業会社であることから資金調達コスト面では専業の銀行よりどうしても不利にならざるを得ません。金融サービス業が成長産業だと見做され、チヤホヤされる環境では、それでも続けるメリットはあるわけですが、メガバンク全体がうさんくさいビジネスだとう目で見られている昨今、ゼネラル・エレクトリック全体の企業評価の足を引っ張る存在に成り下がったGEキャピタルを保有し続けるメリットは大幅に薄れたのです。

幸い、今は世界的に超低金利であり、不動産ビジネスやリース事業は好景気です。それらの事業を売却するなら、今が好機というわけです。

さらにGEキャピタルは世界中で金融サービス業を展開しています。するとその事業の買い手は、日本のメガバンクなどを含めた、世界中の企業が参加しなければいけないのです。

その点、昨今の株高で日本や欧州の金融機関のトップのマインドは、積極的になっています。この面からもゼネラル・エレクトリックがGEキャピタルから「足抜き」するなら、今がベストなのです。

ゼネラル・エレクトリック株は買いだ!

さて、ゼネラル・エレクトリックはGEキャピタルを売却した後、その売却益の大半を株主に還元することを公約しています。資産の処分は向こう2年間のうちに完了し、900億ドルを自社株買戻し、配当、その他のカタチで株主に還元するとしています。

このうち自社株買戻しに割り振られる資金は500億ドル程度であり、現在の株価で計算するとゼネラル・エレクトリックの発行済み株式数が17%程度減ることになります。

またゼネラル・エレクトリックは現在の配当を維持すると約束しています。

さて、GEキャピタルを売却した後のゼネラル・エレクトリックはどのような姿になるのでしょうか?

下は2014年のゼネラル・エレクトリックの部門別売上高から金融サービスと、既に売却された白物家電のビジネスを除いた事業構成を示したものです。

実際にはジェット・エンジンのファイナンス、風力発電のファイナンス、医療機器のファイナンスなど、ゼネラル・エレクトリックが事業会社としてビジネスを進めてゆく上でどうしても必要となる与信業務はGEキャピタルの売却時にも温存されますので、金融サービスがゼロになるわけではありません。従って上のパイチャートは、あくまでも大まかな目安ということになります。

ゼネラル・エレクトリック株ですが、同社のバリュエーションの足を引っ張ってきた金融サービスのビジネスが無くなるので、投資家は同社の現在の19倍という株価収益率(PER)に対して抵抗感が薄れると思います。

しかも配当利回りは3%を超えており、配当水準は本業の業績に関係なくとうぶん維持されると会社側が約束しているわけですから、安心して投資できます。

さらにGEキャピタルの事業を小刻みに処分したお金で、どんどん自社株を買い戻してゆくわけですから下値には自社株買戻しのビッドがびっしり詰まっていることになります。

つまりこの先、大きなキャピタルゲインは望めないかも知れないけれど、配当を取ってゆくという戦略なら、ゼネラル・エレクトリック株は好適な投資対象になるということです。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |