<今回のポイント>

1.FOMCはハト派的だった

2.ドットプロット(FRBメンバーによる今後の政策金利の予想)が驚くほど下がった

3.あからさまなドルのトークダウンが始まった

4.FRBはシェール産業での雇用減を憂慮している

5.FRBはインフレを演出したくて、ウズウズしている

6.FRBに逆らわず、資源株を買っておけ!

FFレートは0.50%の維持が決定するも

年内利上げ回数の予想は4回から2回に半減!

先週、連邦公開市場委員会(FOMC)が終了し、米国の政策金利が発表されました。予想通り、現行のフェデラルファンズ・レート、0.50%が維持されました。

しかし細かい点を見ると今回のFOMCはサプライズがたくさん出ました。そのすべてがハト派的でした。

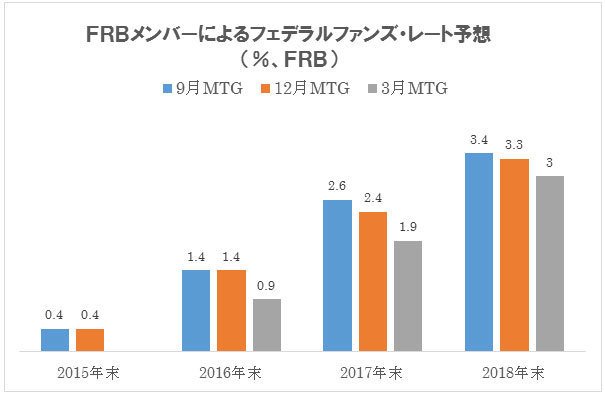

まずFRBメンバーによる今後の政策金利の予想(=通称、ドットプロット)が「あっ!」と息を呑むほど下がりました。

2016年末の時点でのフェデラルファンズ・レート予想は、これまでの1.4%から0.9%に下がっています。一気にドットプロットがこれだけ下がるのは極めて珍しいことです。

0.9%という数字が持つ意味を、少し考えてみたいと思います。

現行のフェデラルファンズ・レートは0.50%です。いま米国連邦準備鮮度理事会(FRB)は、よほどのことが無い限り、利上げの際の刻み幅は0.25%を使用します。

すると、次に利上げされた際の政策金利は:

0.50+0.25 = 0.75%

になります。同様に、その次の利上げでは政策金利が1.00%になるというのが順当です。

つまり上のドットプロットの0.90%という数字は「年末までに2回程度の利上げがある」ということを、ほのめかしていると考えることができます。

一方、前回、つまり12月のFOMCの時は1.40%が予想されていたので、それを利上げ回数に直すと:

0.50+0.25+0.25+0.25+0.25=1.50

が最も近似する数字ということになります。つまり4回程度の利上げが、ほのめかされていたわけです。

言い直すと、今回のFOMCでは、今年中の利上げ回数に関するシグナルが、これまでの4回から2回へと半減したわけです。これは大事件です。

このようにFRBが金利をどんどん上げないとシグナルしたことは、景気にとってはプラスです。だから市況株、素材株、エネルギー株などが買われたのは、当然の成り行きです。

「海外要因」がFOMCの声明文に盛り込まれたのは

日銀やECBをけん制する動きの現れ

2015年の8月に世界のマーケットが中国経済減速懸念で下げた時、FRBは「海外要因の不透明」を原因に利上げを見送るという説明をしました。

その後、市場が安定すると「海外要因」はFOMC声明文から消えました。

しかし今回は再びこれが声明文に盛り込まれています。これが今回のFOMCでの二つ目のサプライズです。

ここ数週間は世界のマーケットが比較的安定していました。だから、いま「海外要因」を理由に挙げて利上げを見送るというのは、唐突な印象を与えます。

これはつまりFRBが世界同時株安のリスクを心配しているということではなく、むしろ日銀や欧州中央銀行(ECB)をけん制する動きなのです。

これで今後の日銀やECBの対応は格段に難しくなりました。

ドル安誘導を突然始めたのは

シェール業界の雇用を維持するため

FRBは長いことドル高に対し「見て見ぬフリ」をしてきました。それが突然、あからさまなドル安誘導を始めた理由は、シェール産業における雇用の減少がじわじわ効いてきているためです。

シェール業界では2014年秋からこれまでに10万人、業界全体の雇用の16%が失われたと言われています。

シェール産業は給与水準が高いので理工系の学生にとって理想の就職先でした。FRBは、そのような業界が崩壊するのを、いよいよ座視できなくなったのです。

シェール業界を盛り立てる最も近道のやり方は原油価格を吊り上げることです。原油価格を高くしようと思えば、ドル安がベストな方法です。なぜならドルと原油価格は逆相関の関係にあることが知られているからです。

インフレを演出したいFRB、

株式投資はシンプルに資源株を買えばOK

今回のFOMCの最後のサプライズは、記者会見でイエレン議長が「少なくともデータを見る限り、賃金上昇プレッシャーは見当たらない」と発言したことです。これも挑発的すぎるハト派発言です。

通常、FRBは賃金インフレにはとりわけ警戒しています。その理由は、賃金は一度上がりはじめたら「クセになる」からです。つまりなかなか騰勢を食い止めることが出来ないということです。

このためFRBのメンバーは、さまざまな物価の統計の中で賃金の統計だけは厳粛に受け止めます。

それからすると、今回の「データを見る限り、賃金上昇プレッシャーは見当たらない」というコメントは、古参のFEDウォッチャーからすれば、まるでタガが外れてしまったような、破廉恥(はれんち)な発言です。

そのくらいインフレを演出したくて、ウズウズしているわけです。

株ですか?

Don't fight the FED.(FRBに、逆らうな!)

という言葉通り、素直に資源株に乗るべきだと思います。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |