今週の火・水曜日の2日間に渡りアメリカの政策金利を決める連邦公開市場委員会(FOMC)が開催されます。

アメリカの政策金利はフェデラルファンズ・レート(略してFFレート)です。

FFレートには先物があり、CMEで活発に取引されています。その取引価格から、市場参加者たちが「どのくらいの確率で、今回利上げがある」という風に考えているかを逆算する方法があります。

それによると6月15日の利上げ確率は、わずかに2%です。言い直せば、「今回の利上げは無い」ということです。

FOMCで示される経済予想サマリーに注目

政策金利のシナリオは、どう動く?

今回のFOMCでの利上げは、たぶん無いということが既にわかっているのであれば、今回のFOMCは重要ではないのでしょうか?

それは、そうではありません。

なぜなら今回のFOMCでは経済予想サマリー(SEP)と呼ばれる、連邦準備制度理事会(FRB)メンバーたちによる経済予想が示されるからです。SEPのことを「ドットプロット」という俗称で呼ぶ市場参加者も多いのです。

SEPは1年に4回開示され、今回は今年に入って第2回目となります。

SEPはFOMCで「金利政策を、どうする?」ということをメンバーたちが議論する際、その「タタキ台」となります。またメンバーたちが「今後の米国経済はどうなる」ということについて、どういうシナリオを描いているかを垣間見ることが出来るのです。

従って市場参加者はSEPを精査します。

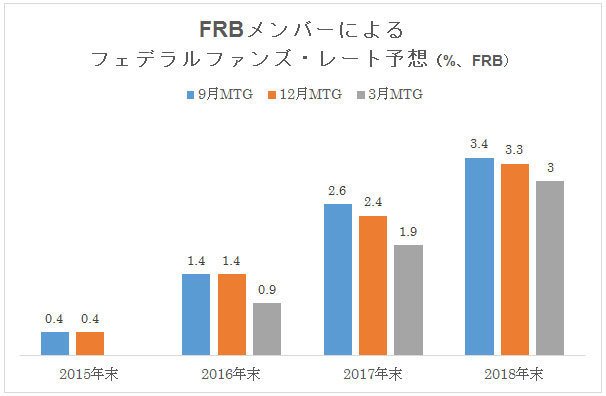

ちなみにこれまでのSEPでのフェデラルファンズ・レートに関するメンバーたちのコンセンサス予想は、下のグラフのように推移してきました。

現在、もっとも注目を浴びているのは2016年末の時点でのFFレートがどうなるか? ということであり、直近(3月)のミーティングではコンセンサスは0.9%となっていました。

すると現行の米国の政策金利は0.50%ですから、0.25%刻みにFFレートが引き上げられると仮定して、約2回の利上げを織り込んでいるのです(なぜなら0.50+0.25+0.25=1で、これが0.9に一番近いシナリオだから)。

過去の利上げが、いつ実施されたかを振り返ってみると、それは去年の12月でした。今年に入ってからは、まだ1回も利上げはありません。

すると今はもう6月で、今年も折り返し地点に来ているわけですから、その間、一回も利上げが無かったわけですから、「今年は2回」という利上げシナリオが実現するためには、下半期に2回の利上げが集中するという想定になるわけです。

もちろん、それは不可能ではありません。しかしこれまでずっと堪えて利上げを控えてきたのが、年後半になると、例えば「9月と12月」という風に、急に短い間隔で利上げされるというのは、どうも不自然な印象を与えます。

このことから、今回のSEPでは、2016年末のFFレートのコンセンサス予想数字が0.75付近をめがけて下がって来るのではないか? というのが下馬評になっています。

つまり「もっとゆっくりした利上げペース」がシグナルされるということです。

「ゆっくりの利上げ」で市場の反応は?

引き続き高配当株が注目される理由

その場合、市場の反応は、どうなるでしょうか?

FRBが利上げを急がないということがシグナルされるのであれば、このところ買い進まれている債券が大きく反落するシナリオは描きにくいと思います。

折から欧州中央銀行(ECB)は先週から社債の買い入れを、わざと目立つような買い方で開始しています。

現在はマイナス金利になっている国も多く、世界の投資家は少しでも有利な利回りを求めて米国債へ殺到しています。この点からも、その流れが逆流する可能性は、いまのところ低いのです。

米国の債券利回りが引き続き極めて低いということは、投資家は少しでも有利な利回りを求めて、たとえば高配当株に物色先を拡大するということが考えられます。実際、2月以降はこの傾向が顕著になっています。

先週末、世界経済の先行きに関して不安が台頭した関係で、ニューヨーク株式市場が少し売られる局面がありました。しかし主要株式指数はすべてこのところの上昇トレンドラインを維持していますし、50日移動平均線を割り込んでいません。

つまり上昇トレンドは崩れていないのです。

英国の国民投票のイベント・リスクを恐れるな!

いまの状況で狙うべき銘柄の条件とは?

6月23日に英国のEU離脱をめぐる国民投票が控えていることから、最近は悲観論が増えています。投資家のみならず、各国の中央銀行もピリピリ警戒しています。

こんな風に、皆が心配しているときは、相場はなかなか崩れないものです。

従って、私は米国株に関しては、これまで主張してきた「相場は不安の壁を駆け上がる」というスタンスを堅持したいと思います。

最後に銘柄ですが、上に書いてきたように現在の相場はマイナス金利という「運用難の時代」になっています。そこでは少しでも利回り面で有利な、「債券の代用品」の役目を果たしてくれるような株に人気が集中しています。

「債券の代用品」とみなされるためには、利回りが魅力的(3~5%前後)であることに加えて、大型株で安定感があることが必要になります(青色の銘柄をクリックすると最新の株価がご覧になれます*SBI証券のサイトへ移動します)。

・エクソン・モービル(ティッカーシンボル:XOM)

・シェブロン(ティッカーシンボル:CVX)

・コカコーラ(ティカーシンボル:KO)

・カミンズ(ティッカーシンボル:CMI)

・ボーイング(ティッカーシンボル:BA)

・ゼネラル・エレクトリック(ティッカーシンボル:GE)

・AT&T(ティッカーシンボル:T)

などが、それに当てはまります。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |