個人投資家に人気の日本郵政(6178)を買うべきではない4つの理由

最近、私が各方面からよく質問を受ける銘柄が日本郵政(6178)だ。第3次売り出しもおこなわれたことで、個人投資家の関心が高まっている。先週の11月3日(水祝)にダイヤモンド・フィナンシャル・リサーチ主催で私の資産運用セミナーが開催されたのだが、その席でも「日本郵政についてどう思われますか?」という質問が出た。

結論から言うと、私は日本郵政(6178)を買うべきではないと考えている。実際、私が現在運用中の「勝者のポートフォリオ」に同社を組み入れることはないだろう。今回はその理由について記してみたい。

理由1 業績が右肩下がりである

まずは個別銘柄投資の基本となるファンダメンタルズを見ていこう。同社が上場したのが2015年11月。当時の業績(2015年3月期)は売上高14.2兆円、経常利益1.1兆円であった。それが毎期減収を伴う形で業績は右肩下がりとなり、2021年3月期の売上高は11.7兆円、経常利益9141億円。さらに2022年3月期の予想は売上高10.6兆円(前期比9.6%減)、経常利益7300億円(同20.2%減)となっており、減収減益が一段と加速している格好だ。

理由2 株価も右肩下がりである

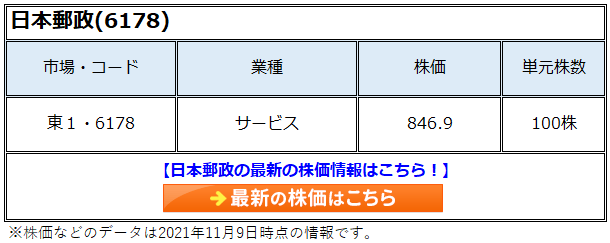

業績が右肩下がりの企業の株価パフォーマンスが良いはずがない。株価とは業績を反映したものであり、短期的には無関係の動きとなることも多いが、中長期ではごまかしがきかない。実際、2015年11月の上場当時の株価は1631円で、翌月の12月に高値1999円まで上昇したものの、その後は右肩下がりである。上場来の株価動向を月次チャートで見ると、下落トレンドであることが分かる。

トレンド的に明確な上昇を描いたのは2020年10月の上場来安値717.7円から、2021年3月に1101円の高値をつけた5か月間だけだ。この上昇は金融相場によりマーケット全体が急騰したというシステマティックな恩恵によるところが大きく、個別要因で株価が上がるアンシステマティック的な面は乏しいと言わざるを得ない。

理由3 大型買収に失敗し、金融商品の不正販売問題も尾を引く

経営戦略や企業体質にも問題がある。1つが、2015年5月に子会社化したオーストラリアの国際物流企業トール・ホールディングスだ。「国際物流戦略の成長・拡大を目指す」との名目で6200億円ものに大金を投じて取得したが、そのわずか2年後の2017年3月期の決算で4200億円もの減損処理をおこない、結局、2021年8月にオーストラリアのファンド「アレグロ」にたったの7億円で売却した。

投資価値があるか定かでない企業に莫大なお金をつぎ込み、ほぼすべてを失うような投資能力のなさ、すなわち経営陣の経営手腕のお粗末さは無視できない。国が関わる大きなプロジェクトはコスト感覚に乏しく、その多くが赤字になるのと似た構図である。民営化されたとは言え、同社にはおよそ民間経営の厳しさが感じられない。

もうひとつが、かんぽ生命の問題だ。主要顧客である高齢者に虚偽の説明をして不適切な金融商品を売りつけるという不正販売が次々と明るみとなった。そもそも金融商品の知識が乏しい販売員が営業をしていること自体問題だが、そのような詐欺的行為ビジネスを容認している経営陣が信じられない。2000人超におよぶ不正処分など前代未聞の大事件で、組織ぐるみの悪事と言えよう。これほどまでに信頼を失って、どう挽回するつもりなのだろうか?

理由4 今後の成長シナリオが描けない

過去にどのような業績低迷や不祥事があろうとそれが是正され、今後生まれ変わるなら期待したいところだが、それも厳しいだろう。郵便事業は減少に歯止めがかからず、物流事業も競合との競争に大苦戦、生命保険は契約減少、ゆうちょ銀行も運用益拡大は期待薄の状況だからだ。

つまり、理由1で指摘した業績右肩下がりのトレンドが、今後も続く公算が高い。同社の増田寛也社長は「不動産事業の拡大」や「M&Aなどによる新規ビジネスの推進」を中期経営計画「JPビジョン2025」で掲げているが、そもそも同社にそうしたノウハウや能力があるのかどうかも疑問である。

成長シナリオが描けない限り、売り出し株は巨大な売り圧力に

第3次売り出しが正式発表された10月6日には926.6円でおこなう予定だったが、需給悪化を理由に株価は急落し820.6円という当初より100円も低い価格での売却となった。売却株数は10.2億株で全体の27%。ちなみに第1次では1400円で4.95億株、第2次では1332円で9.9億株が売却されている。これで全体の67%が放出されたことになる。国は東日本大震災の復興財源に充てるという当初の目的を粛々と実行している。

10.2億株は今後の売り圧力として無視できない。買った投資家は全員「利益を得たい」と思っている。なので、これほどまでの潜在的な売りが明確に見えている銘柄の株価は、理由4で述べた今後の成長シナリオが描けない限りは上昇が期待薄である。もし820.6円を割ることがあれば、大量の投げ売りに翻弄されるリスクがある。

同社には、高配当利回りという強みがある(11/4時点で5.86%)。「年間50円配当を継続的に」という株主還元スタンスが強く、配当性向は上昇傾向にある。ただし、このまま収益力が低下していけば、その維持が難しくなってくることも考えられる。

PER1ケタ、PBR1倍割れでも、割安株投資の意欲すら湧かない

同社の株を政府が保有しているという理由から、同社を国策銘柄とみなし「国策に売りなし」だから保有した方がいいと考える個人投資家も多いが、それも違うだろう。

国はどんどん同社の株の売却を進めているので、国策からは遠ざかりつつあると考えるべきだろう。また、「国策に売りなし」という言葉のそもそもの意味は、国策で直接恩恵を受ける企業や、強力な国策で国が潤い相場全体が上昇する、という意味だ。しかし、同社の場合はそういうシナリオに当てはまらない。もし、同社を国策銘柄というなら「国策に売りばかり」というのがこれまでの姿ではないか?

以上が、日本郵政を買わない理由である。2015年の第1次売り出しでは期待感があった。私も個人的に抽選に当たり、すぐに急騰したため早々に売却したが、その頃の期待値と今では全く状況が異なる。現状、投資家にとっては不利な条件が多すぎる。魅力的な投資対象とは思えず、PER1ケタ、PBR1倍割れに対しての割安株投資の意欲すら湧いてこない。

(DFR投資助言者 太田忠)

この連載は、ワンランク上の投資家を目指す個人のための資産運用メルマガ『太田忠 勝者のポートフォリオ』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページで「勝者のポートフォリオ」や「ウオッチすべき銘柄」など、具体的なポートフォリオの提案や銘柄の売買アドバイスなどがご覧いただけます。

国内外で6年連続アナリストランキング1位を獲得した、

トップアナリスト&ファンドマネジャーが

個人投資家だからこそ勝てる

「勝者のポートフォリオ」を提示する、

資産運用メルマガ&サロンが登場!

老後を不安なく過ごすための資産を自助努力で作らざるを得ない時代には資産運用の知識は不可欠。「勝者のポートフォリオ」は、投資の考え方とポートフォリオの提案を行なうメルマガ&会員サービス。週1回程度のメルマガ配信+ポートフォリオ提案とQ&Aも。登録後10日間は無料!