毎月の家計の中でも支出割合の高い、スマホや自宅インターネットの通信費。必要不可欠な費用ではあるが、もし通信費を抜本的に節約できるとしたら、家計は大助かりするはず! そこで今回はスマホや自宅インターネットの通信費を節約するテクニックを紹介します。

3キャリアで談合状態!?

スマホのLTEプランはどこもほぼ一緒!

月々に支払う携帯電話の料金で大きな負担となるのがパケット通信料。最近ではスマホのLTE回線が主流となり、その通信の快適さから外出先でもインターネットを利用するユーザーが増えている。しかし、スマホのLTEプランはどれを取っても決して安くないのが現状。つまり、携帯電話の利用料金を節約するならば、このパケット通信料を安くする手を見つければいいのだ。

だが、一口にパケット料金を安くすると言っても、契約の段階で煩雑な説明を受けているうちによくわからなくなって、店員任せになってしまったという経験がある人も少なくはないはず。そんな人のために一体何からどうやって安くすればいいのか、ITジャーナリストの三上洋氏に話を伺った。

「携帯電話会社のパケット通信料を安くしようとする時に、一番最初に考えるのはプランの設定だと思います。auとSoftBankのLTEプランは大きく分けて二段階制と定額制の2つのプランがあります。しかし、スマホでインターネットを利用するならばこれは定額制にすべきですね。ガラケーの時代はネットをよく使う人は定額制、そうじゃない人は二段階制というユーザーによる使い分けができましたが、スマホでインターネットをするとなると通信量はガラケーの頃とは段違いになります。何せネットを使っていない時も何かしらの通信が常に発生しているような状態ですので、ボーダーラインである容量にすぐに達してしまう。ですから、スマホでネットを利用する人は完全定額制にするべき、ということをまず基本知識として持っておいた方がいいですね」

ネットを使っていない時は回線をその都度切断して、通信料を節約するという方法を取る人もいるが、やはりネットをまったく使わない人以外はさほど効果がない。プランのタイプは割り切って定額制にするとして、ではどのキャリアの定額制が一番お得なのだろうか。

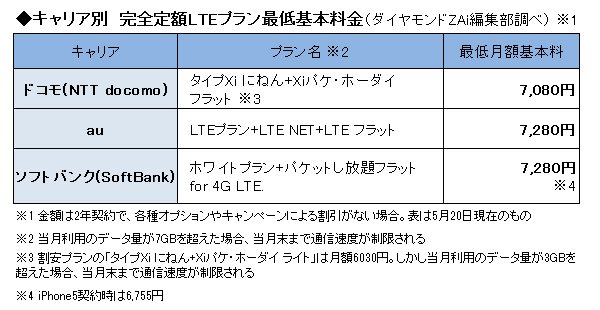

「docomo、au、SoftBankのどのキャリアが提供するパケット通信プランが一番安いのか、ということ。docomoは『Xiパケ・ホーダイ ライト』という割安なプランがありますが、通信料制限が低いため、利用しているとすぐに回線が重くなってストレスを感じてしまうでしょう。なのでdocomoは高い方のプランにするとして、実際に比較してみるとわかると思うんですが、プランの基本料金自体は3つの携帯会社ともどれもそんなに変わらず横並びです」

自宅インターネットのプロバイダーと

スマホのキャリア統一でお得な割引!

確かに表を見れば、どのキャリアの定額制プランもどれもそこまで変わらないことがわかる。節約のために他キャリアに乗り換えるという方法をとってもあまり意味はなさそうだ。

「そこで考えられる節約方法として、スマホのキャリアと家で使用するインターネットのプロバイダーの統一があります。プロバイダーをキャリアの系列会社にすることでキャンペーンの対象となり、携帯電話料金が値下げされるんです。残念ながらdocomoはキャリアとプロバイダーの統一による割引を実施

撮影/A4stadio

撮影/A4stadio

していませんが、例えばSoftBankのスマホBB割やauのスマートバリューといったキャンペーンは、対象の固定通信サービスを申し込むことで毎月1480円も安くなります」

auだったらauひかり、SoftBankならホワイトBBなどと新規契約を結ぶことで、毎月1500円近い割引が2年間に渡って受けられ、その割引の総額は約3万6000円にもなるから確かにお得。

スマホのテザリングで家のパソコンを

ネット接続すれば劇的に通信費が安くなる!

そしてさらにお得になると三上氏が注目するのがテザリング機能だ。テザリングとはスマホの通信機能を使って、パソコンや他の携帯端末をインターネットに常時接続できる機能のこと。これを利用することで、インターネットの通信費をもっともっと抑えることができるという。

「今までは『Pocket WiFi』などのWi-Fiルーターがそのような役割を担っていましたが、最近のスマホにはたいてい最初からテザリング機能が備わっているので、これを利用すれば外出先でも無料でパソコンのインターネットが楽しめるということになります。しかも、回線速度もWi-Fiルーターなどのモバイル通信端末とほとんど変わらないんです。そして、このテザリング機能の賢い利用方法は、自宅での利用です。自宅がLTEの圏内ならば固定回線を持っていなくてもテザリングが使用でき、家に据え置きのパソコンでもインターネットに接続できるんです。au とSoftBankは月額525円負担することになりますが、それでもWi-Fiルーターやプロバイダと契約して支払う毎月の基本使用料と比べるとかなり安いですね」

1ヶ月に7GBなどの通信制限があるため、動画をたくさん見ると制限を超えてしまうので注意が必要だが、毎日1時間や2時間も動画を観ることもなく、主にメールやサイトの閲覧中心という人であれば容量としては十分。この方法を使えば自宅に引くインターネットの基本料金を丸ごと浮かすことができる。これから一人暮らしを始めようとしている若い人には有効な手段と言えるだろう。

撮影/A4stadio

撮影/A4stadio

テザリングは使い過ぎると電池の消耗が激しくなるというデメリットはあるが、最近ではネット通販で比較的安い外付けのバッテリーがあるので、これを購入しておけば外出先で電池が切れてしまった、なんていう事態も避けられる。

「要するに節約に重要なのは面倒くさがらないこと。キャリアとプロバイダーの統一も、テザリングを利用して回線を一つにするのも、あまりスマホや回線についての知識がない人でも十分にできるテクニックです」

LTEプランが高いといっても節約術自体は簡単だ。「よくわからないから……」と諦めずに今回紹介した節約方法をぜひ試して、高くて当たり前という通信費をお得に利用してしまおう。

(取材・文/武松佑季・A4studio)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||

![賢く貯める節約術![2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/c/c/-/img_cc23c4e00c4fcac8184df455272e5e3021657.jpg)