中長期で大手銀行にダメージを与える、地銀から大手銀行ではない、預金の大きな流れとは?

2023年4月18日(火)、米国・シアトルからメルマガ&オンラインサロン「米国株&世界の株に投資しよう!」で情報配信をしている元フィデリティ投信トップアナリストのポール・サイさんが、ストックボイス社が手掛ける経済・マーケット番組「WORLD MARKETZ」(TOKYO MX 月~金 22時~23時)に生出演した。

前回の放送で、銀行株投資は大儲けできる場合もあるけれど、個人投資家にはハードルが高めで、長期投資には向かないことを教えてくれたポールさん。そして、長期投資に向いているセクターや銘柄を、リスクをあまり取らない場合と、ある程度リスクを取る場合に分けて、オススメしてくれた。

【※関連記事はこちら!】

⇒銀行株は長期投資になぜ向いていない? 長期投資に向いているセクターや銘柄はどこ?元銀行株アナリストのポールさんが解説!

今回の放送では、米大手銀行の決算に注目。SVB(シリコンバレー銀行)破綻をきっかけに、地銀から大手銀行に預金が流れたこともあり、大手銀行の決算はそこまで悪くなかったものの、中長期で、地銀だけでなく大手銀行にダメージを与える、別の預金の大きな流れがあるとのことなので、さっそくチェックしていこう。

アメリカ人にとって、日本のものは信じられないほど安いうえに、質も高い

番組冒頭、アシスタントの木村カレンさんに、シアトルから日本を経由して、台湾に最近帰った話を振られたポールさん。

わざわざ日本を経由した理由は、JALに乗りたかったからだそうだが、羽田空港でポールさんが驚いたのは、入国審査の列に1時間かかるくらい、空港が混んでいたこと。

コロナが落ち着き、入国規制が緩和されたことで、インバウンド(訪日外国人旅行)が復活。ポールさんの感覚では、今回のインバウンドは前回と違って、アメリカ人が多いようだ。

今回のインバウンドで、アメリカ人が多いのはなぜか。それは日本とアメリカの強烈な物価の違いにあると、ポールさんは考えている。

日本はずっと円安、デフレだった一方、米国はずっと米ドル高、インフレだったことで、日本とアメリカの物価の差がかなり激しくなっているというのだ。

例えば、アメリカでランチを食べると、ウェイターがいて座って食べられるところなら、高級店でなくても18ドル、チップ入れると20ドルを超えてきて、日本円に換算すると2500円から3000円ほどかかる計算になる。

けれど、日本では1000円以下のランチや、500円弁当もあるうえに、クオリティもかなりいいとのこと。

つまり、アメリカ人にとって、日本のものは信じられないほど安いうえに、質も高いと感じられるようだ。

台湾は、中国の脅威を感じながら生活しているわけではなく、普通に生活している

そんな日本を経由して、3年ぶりに台湾に帰ったポールさん。

お墓参りをしたり、親戚や友人と再会したり、実家のリフォームの様子を見に行ったりしたそうだが、ここで、スタジオMCの渡部一実さんから、台湾有事に関連する質問が飛ぶ。

台湾有事に備えて日本は軍備を増強しているが、台湾の現地で中国の脅威を感じたか、との問いに、台湾有事はそこまで話題になっていなかったとポールさんは答えた。

韓国は、北朝鮮とわずかな距離しかないけれど、普通に生活しているように、台湾も、中国の脅威を感じながら生活しているわけではなく、中国は実際には攻めてこないのではないかという見方も結構あるとのことだった。

5月のFOMCで利上げが終わると考えられる背景には、金融システム不安とインフレ緩和がある

続いては、相場の話題に。

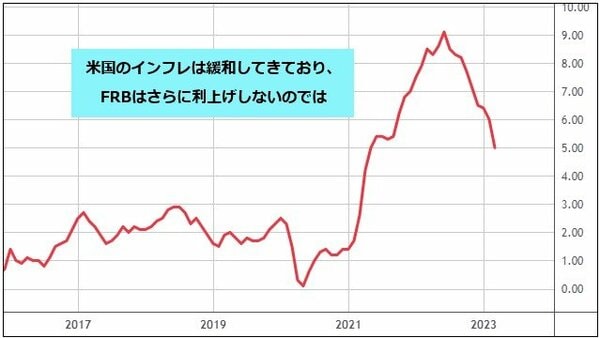

米雇用統計、米CPI(消費者物価指数)、米PPI(卸売物価指数)の結果が出て、インフレは落ち着いているものの、雇用はそれなりに強いという状況のなか、5月のFOMC(米連邦公開市場委員会)で0.25%利上げして、利上げは終わり、年内に利下げ、という見方について聞かれたポールさん。

5月のFOMCで利上げが終わると考えらえるのは、SVB破綻などで金融システムが不安になったから、とポールさんは指摘する。

さらに利上げしてしまうと、金融システムがさらに問題になり、それをFRB(米連邦準備制度理事会)が望んでいないため、利上げは終わると市場は考えているそうだ。

そして、インフレを見てみると、米CPIは12カ月で年率5%の上昇だったが、去年(2022年)7月から今年(2023年)2月の8カ月だと、2.2%の上昇、年率は3.3%で、インフレが緩和してきていることがわかるという。FRBのインフレ目標である2%と、8カ月の数字がそんなに遠くないことも、FRBがさらに利上げしないと考えられる理由だと、ポールさんは解説した。

米CPI(年率) (出所:TradingView)

米CPI(年率) (出所:TradingView)

「HOPE」で景気を見ると、Employmentで問題が出始めた

また、ポールさんは景気を「HOPE(※)」で見るのだが、Housing、Order、Profitは緩やかな鈍化で、大きな下落はなかったものの、Employmentで問題が出始めたという。

(※「HOPE」の「H」は住宅の「Housing」、「O」は受注の「Order」、「P」は利益の「Profit」、「E」は雇用の「Employment」で、それぞれの頭文字をとったもの)

【※関連記事はこちら!】

⇒景気は「HOPE」で判断せよ! テスラユーザーのポール・サイ氏のテスラ株の見立ては「長期では買い!」

(出所:WORLD MARKETZ)

(出所:WORLD MARKETZ)

アメリカで最近、マッキンゼーやベインという有名な戦略コンサルティング会社が、新卒採用者の入社を1年間先送りする代わりに、語学などの勉学を援助する提案をした、というニュースがあったそう。

コンサル会社はいろんな業界にかかわっていることから、景気弱体化の影響を受けやすく、その雇用に問題が出始めたということも、FOMCの利上げが終わると考えられる理由につながっているのかもしれない。

今回の大手銀行の決算で確認できたのは、SVB問題によるパニックの状態から、少し回復してきたことだけ。銀行セクターが上に向くわけではない

そうした景気認識を踏まえて、今回注目されているのは銀行の決算だと、渡部さんはコメント。

大手銀行であるJPモルガン、バンカメ(バンク・オブ・アメリカ)、ゴールドマン・サックスの決算は、そんなに悪いわけではなく、SVB問題は大手銀行にとって短期的にはよかったのか、とポールさんに質問した。

JPモルガン 日足 (出所:TradingView)

JPモルガン 日足 (出所:TradingView)

SVB問題で、地銀から大手銀行に預金が流れたため、大手銀行にとってはプラスで、地銀は弱くなったことが決算で確認できたとポールさん。そして、それはアメリカ経済全体にとって悪いことだという。

地銀には、地元の地域に貸し出しすることで、地域を活性化させる役割があるのだが、アメリカで地域といっても場所は大きく、カリフォルニアやワシントンなど州全体の貸し出しが鈍化するため、経済全体に影響が出るという。

そして、そのしわ寄せはいつか大手銀行にも来るとのこと。

つまり、今回の決算で確認できたのは、SVB問題によるパニックの状態から、少し回復してきたことだけであり、ポールさんが言いたいのは、SVB問題の影響すべてが見えてきたわけではなく、銀行セクターが上に向くわけでもない、ということなのだ。

銀行の預金がMMFへ流れ込み、地銀だけでなく大手銀行にもダメージを与えている

SVB問題で、地銀から大手銀行に預金が流れたのは確かなのだが、その流れとは別の、預金の大きな流れがあるとポールさんは指摘する。

その流れの行先というのが、MMF(マネーマーケットファンド、市場金利連動型投資信託)だ。

MMFへの投資リスクはゼロに近く、利回りが4.5%を超えるのが魅力的で、MMF全体の総資産は過去最高水準にある。

MMF総資産 (出所:TradingView)

MMF総資産 (出所:TradingView)

記者のイメージでは、5月のFOMCで0.25%利上げされれば、FFレートの上限は5.25%にもなるのだから、アメリカの銀行口座で預金すれば、5.25%までいかないにしても、利息はそれなりにありそうなもの。

けれど、ポールさんいわく、アメリカの銀行が預金に対して払っている利息はかなり低く、銀行全体では2%台とのことだった。

これには渡部さんも、銀行に預金を置いても1%とかしかつかないんだったら、銀行から預金が流出して、MMFに流れ込んでしまうと納得の様子。

つまり、銀行の預金がMMFに流れるということには、地銀だけでなく大手銀行も無関係ではいられず、金融大手でも預金が流出した例として、ポールさんが挙げたのがチャールズ・シュワブだ。預金流出を嫌気して下落した株価は、流出前の水準に戻っていない。

チャールズ・シュワブ 日足 (出所:TradingView)

チャールズ・シュワブ 日足 (出所:TradingView)

チャールズ・シュワブをはじめ、預金流出の第一波目を耐えることができたところはあるが、小さい波は引き続き来ているとポールさん。

預金の流出は、利息を引き上げないと止まらず、利息を引き上げると、銀行の利益が圧縮されるため、中長期的にダメージが続くということのようだ。

ただ、FRBの利上げが止まり、利下げに転じれば、この問題は解消されるため、銀行株投資をするなら、タイミングを見極めなければならないとのこと。

FRBも、インフレと銀行セクターの健全性のバランスを見ながら、かじ取りをしているのだとポールさんは語った。

商業用不動産の株は安くなっているが、避けたほうがよい

最後は、商業用不動産の話題に。

銀行の決算を見ると、住宅ローンが売れなくなっていて、商業用不動産や不動産業界は、金利や銀行と密接なことから、先行きがどうなっていくのか、渡部さんは気になるようだ。

ポールさんによると、商業用不動産は、大手銀行より地銀のほうが4.4倍持っていて、商業用不動産ローンの80%は、資産が2500億ドル以下の銀行が持っているとのこと。不動産は地域に密接するものなので、地銀のほうがたくさん持っているということのようだ。

そんな商業用不動産は、コロナで人がオフィスに戻らないため、あまりよくないそう。借り換えの時期も来ていて、金利が上昇して6%台になったため、返済が少し苦しく、不良債権がたくさん出ると問題にもなるとのこと。商業用不動産の株は安くなっているが、これらの理由から避けたほうがよいかもしれないと教えてくれた。

ここまで、4月18日(火)放送の「WORLD MARKETZ」に電話出演した、ポールさんのマーケット解説を中心にお届けした。

冒頭でも紹介したとおり、ポールさんはメルマガ&オンラインサロン「米国株&世界の株に投資しよう!」で情報配信をしている。登録後10日間は無料だ。米国株投資をしてみたい、すでにしているけどもっと現地からの情報が欲しい、ポールさんが推奨する個別銘柄やポートフォリオを見てみたいという人は、こちらをぜひ登録してみてほしい。

(ザイ投資戦略メルマガ)

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガ「米国株&世界の株に投資しよう!」を配信中

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。Youtubeチャンネルも開始。