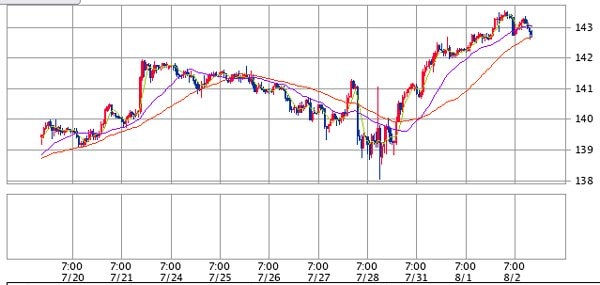

最近、気になるのは為替の動き。日銀がYCCを事実上修正したあと、結局、円安方向になったことは…

最近の金融市場で、気になる動きを見せたのは為替です。

日銀からYCC(イールド・カーブ・コントロール)を事実上、修正するという発表があったすぐあとは少し円高に振れましたが、相場の方向はまたすぐ円安に転じました。

マイナス金利撤廃へ踏み込む正常化までは時間がかかるということが市場のコンセンサスのようです。すなわち、円と米ドルで金利差がある状況は続くとみられています。

これは当コラムでもこれまで述べてきた私の考えに沿った展開です。

[参考記事]

●一番可能性の高いシナリオは悪いインフレ、悪い円安、ひどい不況!? 日本経済が抱える構造的な問題とは?

●高インフレ、FRBの急激な利上げを受けて乱高下する米国株式市場はこれからどうなる? 日本人が取るべき投資行動とは?

日本の金利は5%ほどにならないと、アメリカと同レベルの実質金利にはならない

日本の国内経済は構造改革ができていないため、高い金利には耐えられません。

[参考記事]

●シアトル在住FIREが、スイスのリゾート地から経済番組に生電話出演! 日本は金利が引き上げられず、構造改革も実現しないため、円安はしばらく続く

●一番可能性の高いシナリオは悪いインフレ、悪い円安、ひどい不況!?日本経済が抱える構造的な問題とは?

米国の金利は、1年物米国債で5.39%、10年物米国債で4%です。日本のインフレ率は3.3%ほどで、アメリカのインフレ率は同じく3~4%ほどです。ということは実質金利は、日本はマイナス3%ほどで、アメリカはプラス2~3%です。5~6%の差があります。

逆に考えたら、日米のインフレ率は同じぐらいになっていますので、日本の金利が5%ほどにならないと、アメリカと同レベルの実質金利にはならないということです。

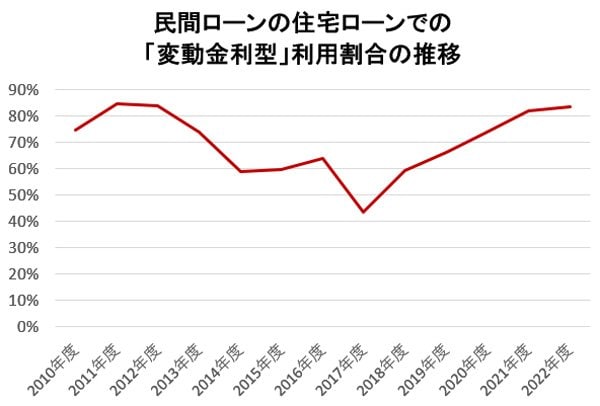

日本の住宅ローンは変動金利型を利用する人が高い割合。そこにはリスクが潜んでいる。日本国債、日本円暴落のタイミングが来ているのかも…

不動産流通経営協会の調査によると、首都圏で住宅購入に民間ローンを利用した世帯のうち、変動金利型を利用した割合は2022年度に住宅引渡しを受けた世帯では83.4%にも達しており、この数字は2019年度でも66.4%でした。

出所:不動産流通経営協会発表の「不動産流通業に関する消費者動向調査」より編集部が作成

出所:不動産流通経営協会発表の「不動産流通業に関する消費者動向調査」より編集部が作成

言うまでもなく、日本政府もたくさんの借金を抱えていますので、金利が上がれば、負担はかなり大きくなります。日本企業のバランスシートはここ20年のうちに改善していますが、個人と政府のバランスシートにはリスクが潜んでいると思います。

ヘッジファンドマネジャーのカイル・バスなどはリーマンショックの時期に、日本国債、日本円が暴落することに賭けていました。彼の考え方は間違っていませんが、タイミングは相当ずれていました。しかし、今はそのタイミングが来ているのかもしれません。

これからの長期的なトレンドが超円安になるリスクは小さくないと私は思っています。日銀がYCCを事実上修正したあと、為替が結局、円安方向に向かったのはまだ大きな動きとは言えませんが、長期的なトレンドを示唆する象徴的な動きだったのかもしれません。

私のこの仮説が正しいならば、今後は端的に言って、

「日本円しか持っていないと、貧乏になってしまう」

ということです。

日本人の多くが激しいインフレが来ないことに長らく慣れてしまった

人間は自分が経験していることだけを鮮明に覚えている一方、自分が経験していないことは起こらないと考えがちです。今の日本には、バブルが弾けたあとの日本経済しか経験していない人たちが多くなりました。

バブルが弾けたあとの20~30年間の日本を見ると、デフレの期間が長く、インフレになったとしてもわずかなことで、激しいインフレなど想像もつかないような環境が長らく続きました。

そのような環境だったので、現金で日本円を持っていればそれほど大きな問題はなかったのです。そして、そのような経験をしてきた人が多くなったため、これからも現金を持っていれば大丈夫と多くの人が思い込んでしまっています。

しかし、中期的な経済サイクルは20~30年という単位で動いています。サイクルが長いため、大半の人はその中期的な変化になかなか気づけないものです。気づくためには、自分が経験したことのない金融の歴史を勉強しなければいけません。

これからの金融情勢は安定しているよりも、変化が大きくなる可能性が高い

ここ20~30年間、日本の金融情勢が比較的安定していたのは、歴史的に見れば異常値と考えた方がいいと思います。

戦後すぐにはハイパーインフレが起こり、預金封鎖、新円切り替えなどなど、とてつもなく大きな経済・金融環境の変動がありました。しかし、今はそれらのことを覚えている人がとても少なくなりました。

潮目の変化に気づかない人にならないようにしましょう。

これからの金融情勢は安定しているよりも、変化が大きくなる可能性が高いです。インターネット環境が充実し、金融システムのつながりが改善されたおかげで可能となった世界分散投資を行いましょう。通貨・株式など、グローバルにリスクを分散して投資を行い、この不安定な金融情勢を勝ち抜きましょう。

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。推奨ポートフォリオは1年で40%増。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。