今回は、日本の株式市場が私たち投資家に何を語っているのか? 為替市場が私たちに何を語っているのか? それを解析してみたいと思います。

2022年6月以前、日本株は米ドル/円に関係なく、上昇していた

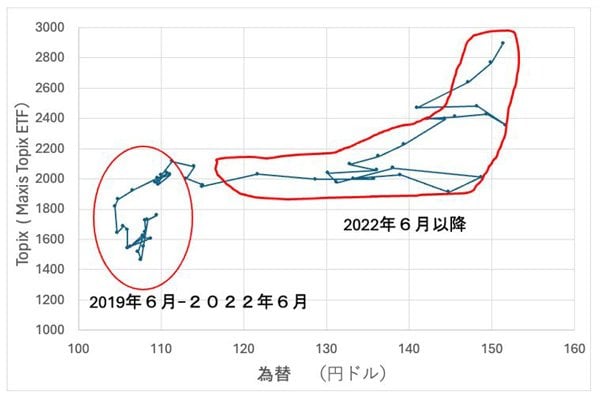

次のグラフは、縦軸をTOPIX(TOPIX連動のETFで代用)、横軸を米ドル/円とし、2019年6月以降の両者の関係を散布図として描いたものです。散布図内のドットは時系列順につながっていて、連結散布図というものになります。

TOPIXのETFと米ドル/円の関係(2019年6月以降) 出所:筆者作成

TOPIXのETFと米ドル/円の関係(2019年6月以降) 出所:筆者作成

このグラフを見ると、様相の異なる2つの明確な期間があることがわかります。

1つは2022年6月以前の期間で、この時期、TOPIXは米ドル/円の動きに関係なく、上昇しました。

2019年末にコロナ禍が始まったあと、2020年春に金融市場をコロナショックが襲い、そこから金融・財政面でコロナ対策が打たれると、2021年秋頃まで株式市場はショックの反動で大きく回復しました。1つめの期間には、以上説明したような局面が含まれています。

このコロナ禍の時期の株式市場の動きがあまり為替と関係がなかったのは、わかりやすいと思います。

米ドル/円が100円近辺から150円を超えて上昇した時期に、日本株はなぜ上昇しなかったのか?

米ドル/円は2020年春のコロナショック時に100円近辺まで下落したあと急反発しましたが、その後、ジリジリと下落し、2021年初めにはまた100円近辺まで下落しました。

その後、2021年初めから2022年秋にかけて、米ドル/円は100円近辺から150円近辺まで大きく上昇しましたが、その間、TOPIXは狭い範囲のレンジ相場に終始して、あまり動きませんでした。

その一方、今年(2024年)になって、米ドル/円が140円付近から150円を超えて上昇したときは、TOPIXが急激に上昇しました。

この米ドル/円が100円近辺から150円を超えて上昇した時期について以下、コメントしたいと思います。

2021年にコロナワクチンが普及し始め、世界が正常化し始めました。そんな中、FRB(米連邦準備制度理事会)は2022年3月に利上げを開始し、米ドル高・円安が進みました。現在と大きくは変わりない状況です。

現在、FRBの政策金利はとても高い水準となっている一方で、日本は超低金利政策が続いています。なのに、直近の日本株は大きく上がっている一方で、2021年~2022年の日本株はあまり動かなかったのです。

米ドル/円と日本株の動きはいつも同じではない

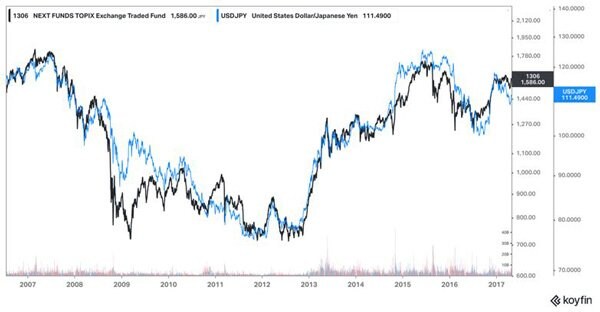

次のチャートは、TOPIX(TOPIX連動のETFで代用)と米ドル/円を重ねて示したものですが、この別の形のチャートでも、先ほど述べた状況がはっきりと見て取れます。

TOPIXのETFと米ドル/円(2020年頃以降) 出所:Koyfinより筆者作成

TOPIXのETFと米ドル/円(2020年頃以降) 出所:Koyfinより筆者作成

米ドル/円は2021年から2022年にかけて100円近辺から150円近辺まで大きく上昇しました。その一方で、日本株は基本的に横ばいでした。

ところが、2023年になると、円安進行がTOPIXに影響するようになりました。

2007年から2017年までの米ドル/円とTOPIXはピッタリ似たような動きをしていた

以下は2007年から2017年までの米ドル/円とTOPIX(TOPIX連動のETFで代用)を重ねて示したチャートです。両者はかなりピッタリと似たような動きをしていることがわかります。

TOPIXのETFと米ドル/円(2007~2017年) 出所:Koyfinより筆者作成

TOPIXのETFと米ドル/円(2007~2017年) 出所:Koyfinより筆者作成

したがって、上のチャートで2012年末以降の円安局面では、日本株は上昇傾向にありました。円安になると、日本の輸出企業の収益が上がります。日本の株式市場に上場している主力企業は輸出企業の方が多いので、全体として見れば、基本的に円安は日本株にプラスなのです。

2021年から2022年にかけて円安になったのに、なぜ、日本株は上昇しなかったのか?

しかし、先ほど述べたとおり、2021年から2022年にかけては、円安進行に伴う日本株上昇が起こりませんでした。円安になっていますから、TOPIXを米ドル換算すると、日本の株式市場はこの間、約30%下落していたことになります。

では、この時、円安になったのに、なぜ、日本株は上昇しなかったのでしょうか?

私の解釈では、株式市場は円安が持続するとは思っていなかったので、それを株価に反映させなかったということです。

その後、最近になって市場は米国の政策金利がより長い期間、高い状態を維持すると考えるようになり、円安が定着すると見るようになりました(※)。そこで株式市場は株価にそれを反映し始め、株式市場が為替市場に追いついたのです。

(※2024年4月末以降、日本の当局が為替介入に踏み切った模様で、それにより米ドル安・円高となっていますが、長い目で見れば、まだまだかなりの円安水準であることに変わりはありません)

コロナ禍以降の日本株式市場をセクターごとに掘り下げてみる

日本の株式市場をさらに詳しく見ていきましょう。セクターごとに掘り下げてみます。

以下のチャートで、黒いラインはTOPIX連動のETF(1348)です。色のついたラインは、セクター別のETFや個別株になります(各ラインがどんな銘柄かということは、グラフ下に記載した凡例を見てください)。

日本株のセクター別の動きを比較

日本株のセクター別の動きを比較凡例(グラフ右端の上から下へ):1629(オレンジのライン)…商社・卸売り株のETF、1631(赤のライン)…銀行株のETF、1622(青のライン)…自動車・輸送機器株のETF、1625(紫のライン)…電機・精密機器株のETF、1348(黒のライン)…TOPIXのETF、1633(黄緑のライン)…不動産株のETF、4689(オレンジのライン)…LINEヤフー、1628(赤いライン)…運輸・物流株のETF、2432(緑のライン)…ディー・エヌ・エー、4755(黄色のライン)…楽天グループ

出所:Koyfinより筆者作成

円安の初期段階では、ほとんどのセクターが上下に動きましたが、いわゆる「行って来い」の状態となり、輸出企業であろうとなかろうと、結果として株価水準はあまり変わりませんでした。ただ、商社については、業界特有の理由により、大きく動きました。

2023年以降の最近の期間では、銀行、商社、自動車会社などの為替敏感セクターが動き始めました。また、インターネット企業が大きく出遅れ、円安の恩恵をまったく受けていないことも注目に値します。

円安は長引く。株式市場がそれを物語っている

以上のことから引き出せることを以下に結論としてまとめました。

(1)円安の初期に市場はこれを一時的なものと考え、米国経済はそれほど強くなく、米国はやがて利下げするだろうと見ていました。しかし、このことは今は覆されました。米国経済は驚くほど強いです。市場は円安は長期的なものと織り込み始めました。市場はおそらく正しいでしょう。

(2)円安は長引きます。株式市場がそれを物語っています。

(3)日本のインフレ期待により、銀行株が動いています。インフレは日本で続き、さらに高まる可能性があります。これはメガバンクにとっては悪くないですが、長期国債を多大なエクスポージャーとして持つ地方銀行にとっては非常に悪いことです。

(4)インターネット企業は米国市場では市場全体を動かす原動力となっていますが、日本ではそのようになっておらず、不振です。日本のインターネット企業はAIから恩恵をあまり受けていないのと、期待されていません。これは日本のインターネット企業はグローバル競争力がないのと国内志向の傾向があることによるものです。国内経済は弱く、弱いままであると予想されます。小売企業や運輸セクターも日本ではうまくいっていません。インフレ期には運賃に価格硬直性がある鉄道会社の業績は相対的に良くないものです。

(5)AIやテクノロジーブームから恩恵を受ける日本の会社は、信越化学工業(4063)やSUMCO(3436)などの特殊化学会社です。彼らがうまくいっていることは驚くことではありません。

では、以上のような状況の中、個人投資家はこれからどのような投資方針で臨めばいいでしょうか? 詳しいことはメルマガ「ポール・サイの米国株&世界の株に投資しよう!」にて解説したいと思っています。

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。