長期的なビジネスモデルがきちんとしている会社の株価が、短期中期の問題で下がっているところは、ピックアップできるチャンス

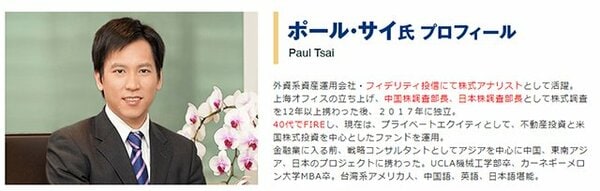

2024年4月23日(火)、米国・シアトルからメルマガ&オンラインサロン「ポール・サイの米国株&世界の株に投資しよう!」で情報配信をしている元フィデリティ投信トップアナリストのポール・サイさんが、ストックボイス社が手掛ける経済・マーケット番組「WORLD MARKETZ」(TOKYO MX 月~金 22時~23時)に生出演した。

前回の放送では、ウォーレン・バフェットが円高にならない自信を深めている証拠として、バフェットが円債発行を8回していることを挙げたポールさん。円債を発行することは円を借りること、つまり円を売ることであり、それを8回も行うというのは、バフェットが円高にならないと考えていると見て間違いないようだ。

【※関連記事はこちら!】

⇒バフェットの8回目の円債発行は、円高にならない自信を深めている証拠! 資源そのものより資源会社を買おう。バフェットは円を売って日本の商社を買っている

今回の放送では、長期的なビジネスモデルがきちんとしている会社の株価が、短期中期の問題で下がっているところは、ピックアップできるチャンスということで、オススメの銘柄をポールさんが紹介。日本でもインフレが進むことを日本人は覚える必要があり、現金ではなく生産性のあるものや不動産を保有して、インフレ対策をしたほうがいいとのことなので、さっそくチェックしていこう。

シアトル在住アナリストのポールさん、約1カ月半ぶりにシアトルから番組出演。何カ月も旅行している間、鶏の皆さんはどうしている?

番組は、ポールさんがカリブ海航海の旅を終えて、約1カ月半ぶりにシアトルから出演することを、アシスタントの木村カレンさんが紹介するところからスタートした。

「航海に出発したときは冬だったんですけど、今は春のど真ん中で、花も桜もたくさん咲いて、鶏も元気に鳴いています」とポールさん。

これを受けて、番組MCの渡部一実さんが、数年前にポールさんが鶏を飼っている話をしていたことを思い出し、今でも鶏を飼っているのか質問した。

【※関連記事はこちら!】

⇒ポール・サイ氏が地上波TVに初ゲスト出演! シアトルで実感する米国経済のリアルとは? “ニワトリ”を飼育するユニークなFIRE生活の告白に、視聴者も思わずほっこり!?

ポールさんは「鶏の皆さんは元気です」とお茶目に報告。春になると日照時間が長くなり、鶏が卵をたくさん産んでくれるのだそうだ。

すると渡部さんが、ポールさんがカリブ海やヨーロッパに何カ月も旅行している間、鶏の皆さんはどうしているのかと聞いてきた。

鶏に与える水と餌は、自動給餌だから問題がないそう。ポールさんが家を空けている間、近所の人が卵を欲しがるため、近所の人か親戚に頼んで卵を取ってもらっているとのことだった。

続けて渡部さんが「株式でいう配当って、鶏でいう卵と同じようなものですよね。いわゆる生産性のある財というところが」と反応。

これに対し、株は食べないけれど、鶏は餌をあげないといけないところ、株は勉強しないといけないけれど、鶏にはそれが必要ないところが違うと、真面目に面白コメントをするポールさんに、渡部さんと木村さんも笑顔になっていた。

ウクライナ、台湾、イスラエル支援法案が通過することで、中東情勢は少し沈静化しそう

次は、中東情勢の話題に。

中東でイランとイスラエルが攻撃しあったり、アメリカの下院でウクライナ、台湾、イスラエル支援法案が通ったりしているが、中東絡みの動きをポールさんはどう見ているのか、渡部さんが聞いた。

ウクライナ、台湾、イスラエル支援法案に、TikTok禁止法案も一緒になっていて、これが通ると地政学的に少し安定してくるのではないかとポールさんは見ている。

ウクライナが負ければ全体的に変わるし、イスラエルも反撃が控えめだったため、法案通過も後押しして、中東情勢は少し沈静化しそうとのことだった。

アメリカの金利はいつか下がってくる。これを利用して、過度に下がったテクノロジー株やAI関連株をピックアップできる

続いて、アメリカの金利上昇の話題に。

アメリカの10年債利回りが4.6%台に上昇して、テック株がやられている面があると思うけれど、アメリカ国債の金利上昇に対するポールさんの意見を、渡部さんが求めた。

アメリカ10年債利回り 日足 (出所:TradingView)

アメリカ10年債利回り 日足 (出所:TradingView)

アメリカ国債の金利が上昇したのは、インフレが思ったより高くなり、利下げ観測が後退して、時間が先送りになったからだとポールさん。

ただ、インフレはずっと高いわけでもないとポールさんは見ていて、その理由としては、賃金の上昇が落ち着いてきたこと、コロナの時期の貯蓄が取り崩され、消費が落ち着きそうなことを挙げた。

そうなると、金利もずっと高いわけではなく、いつかまた下がってくる。ということは、金利上昇は長期の問題ではなく、短期中期の問題になるのだという。

一方で、テクノロジー株やAI関連株は長期のストーリーであり、短期中期の金利上昇は心配する必要がなく、むしろこれを利用して、過度に下がった会社をピックアップすることもできるとポールさんは教えてくれた。

アップルに注目! アップルは短期中期の問題で下がっているが、長期的なビジネスモデルが大丈夫なら、いつか反転して回復する

これを聞いた渡部さんが「金利上昇のなかで下落しているテック株を拾うチャンスということで、ポールさんが注目しているテック銘柄を教えてください」とお願いした。

実はポールさん、2023年1月17日(火)の放送で「テスラは長期で買い」とオススメしたあと、実際にテスラが大幅上昇して、予想を的中させたという過去がある。

【※関連記事はこちら!】

⇒テスラの上昇を的中! 次の上昇銘柄はアマゾン? グーグル? メタ? ChatGPTが将来、グーグル検索を代替する恐れアリ!?

⇒景気は「HOPE」で判断せよ! テスラユーザーのポール・サイ氏のテスラ株の見立ては「長期では買い!」

そのため、今回もポールさんが耳寄りな情報を明かしてくれるのではないかと、渡部さんはかなり期待しているな、と記者は邪推してしまった。

そんなことを考えていたら、ポールさんが「アップルは少し面白いかもしれません」と切り出した。

アップルは今、次の四半期の決算はそこまで弱くないと見られているけれど、その次の四半期は少し弱めに出そうという思惑があるとのこと。金利上昇や中国での売れ行きが少し弱い問題もあって、株価は下落しているようだ。

ただ、大事のなのは、これらの問題が長期的なビジネスモデルの問題ではないことなのだそう。

アップルの決算が弱い、金利が上昇、中国での売れ行きが弱いというのは、短期中期のサイクルの問題だとポールさん。

アップルがどこまで下がるかはわからないけれど、長期的なビジネスモデルがちゃんとした会社であれば、いつかは反転して回復するため、注目してもいいのではないかとのことだった。

アップル 週足 (出所:TradingView)

アップル 週足 (出所:TradingView)

ここで渡部さんが、中国でiPhoneのライバルがいろいろ出ているなか、iPhoneがまた盛り返してくる可能性はあるのか、ポールさんに聞いた。

iPhoneは中国で人気があって、ライバルはそこまでいないとポールさんは見ている。アップルが中国で弱いのは、iPhoneの人気がなくなったというより、中国が不景気であることが大きな要因で、中国の景気サイクルが戻れば、アップルも戻ることができるようだ。

テスラは下がっても買えない! 本格的な競争が初めてで、EVよりハイブリッドという論調もあり、長期的なビジネスモデルに問題が出る可能性

「もう1銘柄くらいテックで注目されている銘柄はありますか」と渡部さんに促され、ポールさんが挙げたのがテスラだ。

ポールさんが2023年1月に「テスラは買い」予想を的中させたのは、先ほど紹介したとおりで、今回も買いなのかと思いきや、そうではなかった。「テスラは下がっても買えない」というのだ。

テスラは直近のピークから半値近く下落し、金利上昇が下落の要因の1つではあるけれど、BYDなどEV(電気自動車)の競合が出てきて、中国での競争が激しくなってきていることも大きな要因だそう。

中国で競争にされされているのはアップルも同じなのだが、アップルはずっとそういう環境だったのに対して、テスラが本格的な競争にさらされるのは初めてで、長期的なビジネスモデルに問題が出る可能性があるから、下がっても買えないようだ。

テスラ 週足 (出所:TradingView)

テスラ 週足 (出所:TradingView)

電気自動車よりハイブリッドのほうがいいという議論が出てきていることも、テスラのビジネスモデルにとって問題で、ビジネスモデルに問題がないアップルと比べるとリスクが全然違ってくるとのこと。

そんなアップルも、スティーブ・ジョブズが亡くなった時はビジネスモデルがダメになるのではないかと言われたが、それを乗り越えた。テスラもビジネスモデルの問題を乗り越えないと反転できないし、ポールさんはテスラを今のところ楽観視していないため、個人的にここで拾うことはしないのだという。

日本でもインフレが進むことを日本人は覚える必要。現金は絶対安全ではない! 生産性があるものや不動産を保有して、インフレ対策をしよう

最後は、為替の円安とインフレを受けて、日本の投資家がどうしたらいいのかという話題に。

「日本の投資家が今、一番注目しなければならないのはインフレで、大きな転換点に来ている」とポールさんは語る。

米ドル/円は2015~2020年は100円台、110円台だったけれど、今は150円とか155円のレベルになっていて、円安は一時的なものではなく、円高にはならないとの見方だ。

米ドル/円 月足 (出所:TradingView)

米ドル/円 月足 (出所:TradingView)

また、日本は輸入が多い国であり、円安を受けて値段の上昇が継続的になりそうとのこと。

一方、日本のCPI(消費者物価指数)を見ると、100ぐらいのレベルがずっと続いた後、今は107ほどで7%しか上がっていない。為替が100円から150円へ50%上昇したことを考えると、インフレが続く可能性は高いようだ。

仮に物価が今の水準から30%上昇した場合、現在の100円の価値が将来は70円分の価値しかなくなってしまうかもしれない。その対策として、ある程度円以外の資産に投資しなければならないとのことだった。

【※関連記事はこちら!】

⇒為替の動きから考えると日本の物価は上昇余地あり! 「お金」とは何なのか、突き詰めて考えると、円を現預金のまま持っていてもヤバいことがわかる

「円以外の資産で、保有コストがなくて生産性のあるキャッシュフローを生むもの。例えば米株ですか?」と渡部さんが聞くと、ポールさんはインフレとお金の歴史から語り始めた。

インフレになるのは人類の歴史で考えるとある程度必然的なことだと考えなければならない一方、日本は戦後ずっとインフレが高くなくて、それが当たり前になって染み付いているのだそう。でも実は、日本でもインフレは進むし、日本人はそれを覚えなければならないとのこと。

そのうえで、生産性があるものは中長期で見るとインフレに強いし、インフレの後に産む収益も増えるため、保有するとよいようだ。

また、物の値段の上昇がインフレの定義であるわけだが、不動産も物であるため、不動産を保有することもインフレ対策になるという。

そもそも、お金は政府の債権で、昔は1万円を日銀に持っていけば金が返ってきたけれど、今は1万円を持っていっても1万円しか返ってこない。同じ紙が返ってくるだけで、その紙がたくさん作られていると、その価値は下がるとポールさん。

日銀がお金をたくさん作って、政府がたくさん負債を積み重ねて、それを織り込んで円が安くなって、為替を起爆剤として値段の上昇を始めさせたため、インフレは続き、デフレに戻る可能性は割と小さいということだった。

すると渡部さんが、渡部さんの親や祖母がお金についてどう見ているかを話し始めた。渡部さんの親は75歳くらいで、戦後しか知らないので現金が安全だと思っているけれど、渡部さんのおばあさんは戦争や関東大震災を経験して、現金や日本国債が紙くずになったのを知っているそう。何代か前の歴史の教訓を学ぶことが大切ですよねとポールさんに投げかけた。

昔の先輩たちの知恵を、自分で体験していなくても、本などで身に付けることは重要なことだとポールさん。

金融市場は前の世代のことを忘れて、バブルを何回も起こすこと、30年から100年くらいの長期で考えると、現金や預金が絶対安全ではないということは意識する必要があるとのことだった。

ここまで、4月23日(火)放送の「WORLD MARKETZ」に電話出演した、ポールさんのマーケット解説を中心にお届けした。

冒頭でも紹介したとおり、ポールさんはメルマガ&オンラインサロン「ポール・サイの米国株&世界の株に投資しよう!」で情報配信をしている。登録後10日間は無料だ。米国株投資をしてみたい、すでにしているけどもっと現地からの情報が欲しい、ポールさんが推奨する個別銘柄やポートフォリオ(直近1年で50%以上の上昇)を見てみたいという人は、こちらをぜひ登録してみてほしい。