政府・日銀が円安は行き過ぎだと言っても、円高に持っていく考えはないと断言できるのはなぜ?

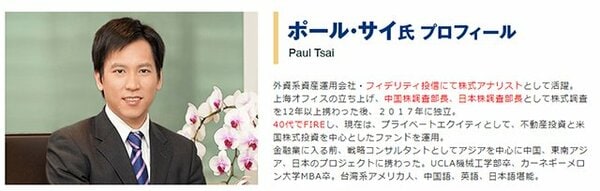

元フィデリティ投信トップアナリストで、米国・シアトルからメルマガ&オンラインサロン「ポール・サイの米国株&世界の株に投資しよう!」で情報配信をしているポール・サイさんが、東京MX2で毎週月曜~金曜22時から放送されている、「WORLD MARKETZ」に電話でゲスト出演した。

前回の放送では、アップルは拾ってもいいけれど、テスラが下がっても買えない理由として、テスラの長期的なビジネスモデルに問題が出る可能性があることを挙げたポールさん。日本でもインフレが進むことを日本人は覚える必要があり、現金ではなく生産性のあるものや不動産を保有して、インフレ対策をしたほうがいいとのことだった。

【※関連記事はこちら!】

⇒アップルは拾っていいが、テスラは下がっても買えないワケは? 日本でもインフレは進む! 円以外の資産で生産性があるものを保有して、インフレ対策をしよう

今回の放送では、ポールさんが参加した世界最大の投資持株会社であるバークシャー・ハサウェイの株主総会の様子や筆頭株主のウォーレン・バフェットのQ&Aを紹介。政府・日銀が円安は行き過ぎだと言っている一方、円高に持っていく考えはないと断言できる理由を教えてくれたので、とさっそくチェックしていこう。

バークシャー・ハサウェイの株主総会に参加! ポールさんが子どもを株主総会に連れて行った理由は?

番組冒頭、ポールさんが先週末にバークシャー・ハサウェイの株主総会に参加したことを、アシスタントの木村カレンさんが紹介した。

「バークシャー・ハサウェイのお祭りみたいだった」とポールさん。ウォーレン・バフェットのQ&Aや決算説明会、バークシャー傘下の会社の商品展覧会などが行われ、いろいろ足を運んだとのこと。

バークシャー・ハサウェイの株主総会に参加したポールさん (出所:WORLD MARKETZ)

バークシャー・ハサウェイの株主総会に参加したポールさん (出所:WORLD MARKETZ)

番組MCの渡部一実さんが「バフェットさんは元気そうでしたか?」と聞くと、ポールさんは「もうすぐ94歳ですが、元気でした」と回答。

バフェットのQ&Aは午前と午後で5時間もあり、いろんな質問をやりとりしながらうまく進行させていた様子に、ポールさんは「いつもながらすごく印象的だった」と感銘を受けていた。

ウォーレン・バフェットのQ&Aの様子 (出所:WORLD MARKETZ)

ウォーレン・バフェットのQ&Aの様子 (出所:WORLD MARKETZ)

株主総会には、ポールさんの子どもたちも同行したそうで、子どもたちも話を聞いていたけれど、大人でも少し大変な内容があったそう。会場は最初、完全に満員状態だったけれど、より細かくて基本的な話になってしまうと、展覧会を見に行く人もいたようだ。

ポールさんが子どもたちを株主総会に連れて行った理由。それは、子どもたちに知識と経験を積ませるためだ。

バークシャーがなぜ何千億、何兆円の投資決定をできるのかを、今回バフェットが話していて、今までの勉強や経験、知識が積み上がり、結晶化して、最後の一歩で投資決定するのだそう。

子どもたちも知識をため込んで、いつか電球が光るようなチャンスが来るため、今すぐではなく10年、20年先にバフェットの話を思い出して、知識を使えるようになるとポールさんは見越していた。

バフェットはマーケットに対してすごく楽観的ではないが、株式市場に対して警戒しているわけでもない

すると渡部さんが、バークシャーの株主総会は日本でも結構話題になっていると切り出した。アップルの保有株数を減らしていた話、キャッシュが過去最高水準にある話、カナダに投資する話などが出ていて、ポールさんがどう見ているのか、渡部さんが質問した。

アップルの話題はバフェットのQ&Aでも出ていて、アップルを少し削ったけれど、今までで一番素晴らしい会社だと断言していたそう。

アップル 日足 (出所:TradingView)

アップル 日足 (出所:TradingView)

そのため、アップルに対するバフェットの考えが変わったわけではないし、バークシャーの一番大きなポジションで、今までで一番成功した投資と言われているのがアップルであるため、少し削るのもおかしくはないようだ。

バークシャーのキャッシュが過去最高水準にある話については、会社が大きくなって成長すると、キャッシュがどんどん増えていくのもあるし、バランスシートの割合で考えると15%くらいで、今までの十何%と比べると高いものの、非常に高いわけでもないとのこと。

そんなキャッシュの状況をポールさんなりに読み解くと、バフェットはマーケットに対してすごく楽観的ではないけれど、株式市場に対して警戒しているわけでもないののだそう。

十何%のキャッシュというのは、日本の個人投資家ではそれ以上にもっている人がほとんどだし、だからといって株に投資しないという結論には至らないと思うとポールさん。

そもそも、バフェットのビジネスモデルは危機の時に大きく投資することと、バランスシートを強くすることであり、大きな案件でないと投資できないため、キャッシュが増えているのはある意味、今は危機ではなく、大きく投資する時期でもないといえそうだ。

例えば、アップルが半値になったり、NVIDIAが3分の1になった時に、大きく投資するのがバフェットのビジネスモデルだと説明してくれた。

また、カナダの投資の話は、資源関係の会社を買収するかもしれないとバフェットがヒントをくれていて、キャッシュの積み上げにも少し関連しているかもしれないとのことだった。

続いて、渡部さんが「ポールさんから見てバークシャーは投資先として有望ですか?」と質問した。

ポールさんは長年、バークシャーの株を保有していて、上のポジションになっているとのこと。

バークシャーがある程度安心して投資できる理由として、ポールさんが挙げたのが、バークシャーの投資対象が分散化して、傘下の会社がアメリカの隅々にまであること、バフェットの存在、危機時に大きく投資できること、不祥事が発生しそうにないことだった。

バークシャーはすぐに何倍にもなるような会社ではないけれど、堅調に伸びていく会社で、安心して投資することはできるようだ。

バークシャー・ハサウェイ 日足 (出所:TradingView)

バークシャー・ハサウェイ 日足 (出所:TradingView)

日本は利上げせず、インフレでお金の価値を下げて借金を軽くする方針。預金が多い人はやられることになる!

次は、円安の話題に。

米ドル/円が160円に上昇して為替介入が入って、いろいろ騒がれているけれど、ポールさんは以前から円以外の資産を持つようにおすすめしていて、円安や日本の状況、投資の考え方について、改めてどう見ているのか、渡部さんが聞いた。

【※関連記事はこちら!】

⇒為替介入で為替は円高へトレンド転換するのか? 米ドル/円と日本株の動きを解析していくと、株式市場は円安が長引くことを物語っていた!

円安で介入したけれど、一番本質の問題を解決するなら、日本の利上げだと思うとポールさん。

ただ、日本の借金を考えると、公的にも私的にも利上げしづらく、金利が上昇すると経済全体で問題になるそう。今の160円がいきなり110円、100円になると、日本は大不況になってしまうため、それは望ましくないようだ。

日本人は現金を持っていて、円安で実質的に貧しくなってきているため、政府・日銀は円安が行き過ぎていると言わないといけないけれど、この状況を変えて円高に持っていきたいという考えはないとポールさんは断言した。

米ドル/円 日足 (出所:TradingView)

米ドル/円 日足 (出所:TradingView)

つまり、日本は利上げをせず、インフレでお金を価値を下げて借金を軽くする方針であり、それに従ってやっていくと、預金が多い人はやられることになるため、株やリスク資産に投資した方がいいというのがポールさんの結論だ。

【※関連記事はこちら!】

⇒激変する為替に、日本経済の地殻変動が表れている! 今まで大丈夫だった日本国の借金増大が今後問題に。ネズミ講にも似た動きが日本で起こり始めている!?

日本の大きな借金はいままで問題なかったけれど、金融のプレッシャーはいきなり来ることがあるそう。今まではじわじわ円安だったけれど、いきなり160円になると、いきなり信頼がなくなるため、そのあたりは気を付けなければならないとのことだった。

ちなみに、低金利で政府が一般人の富を抑えて、政府の借金問題を対応するというのは、アメリカではあまりできないのだという。なぜかというと、アメリカ人はあまり預金せず、株やリスク資産をたくさん持っているからだ。

バフェットも円で借金して、日本の商社や世界に分散投資しているけれど、株主総会のQ&Aでは、そのことについて成功していると言っていたそう。これからはアメリカ中心で投資していくけれど、日本の商社はいい会社経営をしていて、今後のメリットもあっていいとコメントしたようだ。

【※関連記事はこちら!】

⇒バフェットの8回目の円債発行は、円高にならない自信を深めている証拠! 資源そのものより資源会社を買おう。バフェットは円を売って日本の商社を買っている

金利が上がって株が下がる時期は、いい会社を拾うチャンスで、それはバークシャーの戦略

最後は、米金利とハイテク株の話に。

10年債利回りが4.6%まで上昇して米国のハイテク株が売られ、今は金利が下がってハイテク株が戻しているけれど、利下げをいつ何回やるのか難しいところで、ポールさんの意見を求めた。

10年債利回り&S&P500 日足 (出所:TradingView)

10年債利回り&S&P500 日足 (出所:TradingView)

まず、短期の動きで金利を予想するのは相当難しい話で、それを気にして追いかけるのも難しいようだ。

その一方で、AIやテクノロジー、いい商品を持っている会社の長期のトレンドははっきり見えるため、金利が上がって株が下がったりする時期は、いい会社を拾うチャンスであり、これもバークシャーの戦略なのだという。

【※関連記事はこちら!】

⇒アップルは拾っていいが、テスラは下がっても買えないワケは? 日本でもインフレは進む! 円以外の資産で生産性があるものを保有して、インフレ対策をしよう

金利の観測で株が上がったり下がったりするけれど、結局長期トレンドは変わっていないというのは、今回は数週間、1カ月未満だったけれど、経験できたはずだとポールさん。

また、ポールさんは最近、日米のテック株を比較するために、日本のテクノロジー関係銘柄を見てみたけれど、意外に上がっておらず、逆に少し下がったところもあって、アメリカとの違いを感じたという。

日本のテクノロジー株は基本的に国内展開で、グローバル展開しようとしている会社もあるものの、成功していない状態だとのこと。日本経済があまり強くないことも、日本のテクノロジー株には逆風のようだ。

日本には、素材や半導体関係の材料で興味がある会社はたくさんけれど、ソフトウェアでグーグル、Facebook、NVIDIAみたいな会社は基本的にないということだった。

ここまで、5月7日(火)放送の「WORLD MARKETZ」に出演した、ポールさんのマーケット解説を中心にお届けした。

冒頭でも紹介したとおり、ポールさんはメルマガ&オンラインサロン「ポール・サイの米国株&世界の株に投資しよう!」で情報配信をしている。登録後10日間は無料だ。米国株投資をしてみたい、すでにしているけどもっと現地からの情報が欲しい、ポールさんが推奨する個別銘柄やポートフォリオ(直近1年で50%以上の上昇)を見てみたいという人は、こちらをぜひ登録してみてほしい。