今回は保険のお話です。といっても、一般的な「生命保険」や「損害保険」とは異なる、ちょっと変わり種の保険を取り上げてみたいと思います。

保険といえば、誰しもすぐに思いつくのは「生命保険」や「医療保険」「ガン保険」「学資保険」、さらには各種「損害保険」といった商品でしょう。それらの保険は、すべて生命保険会社及び損害保険会社で販売されています。

しかし、世の中には、生命保険会社や損害保険会社では取り扱っていない保険もあります。それが、「少額短期保険(別名:ミニ保険)」というカテゴリーの商品群です。「少額短期保険」にはさまざまな種類があるのですが、今のところそれほど知名度は高くありません。人によってはまったく縁がないと思います。

ですが、「少額短期保険」にはユニークな商品が充実しており、知っておくと得することもあるかもしれません。そこで、ここからは「少額短期保険」の基礎知識の解説や、商品ラインアップを紹介していきたいと思います。

そもそも「少額短期保険」とは何なのか?

一般的な生命保険や損害保険とはどこが違う?

まずは、そもそも「少額短期保険」とは何なのか? という点から説明していきましょう。

「少額短期保険」は、その名のとおり保険料が比較的安く、保険金も少額の保険を指しています。「少額短期保険」の保険金には上限が定められており、その上限は保険の内容によって変わりますが、死亡保険で300万円以下、医療保険で80万円以下などとなっています。なお、契約期間は短期間で、大体は1年更新です。商品はすべて掛け捨てとなっています。

「少額短期保険」は、「少額短期保険」専門の会社が販売していたり、保険会社の関連会社が販売していたり、あるいは保険とは異業種の企業が、一事業として「少額短期保険」を取り扱っていたりすることもあります。

また、「少額短期保険」を取り扱う会社は、一般の生保会社・損保会社のように「保険契約者保護機構」に加入していません。「保険契約者保護機構」とは、万一、保険会社が破綻した場合に、破綻した会社の保険契約を他社に移転させることなどによって、保険契約者を保護するための組織です。生保会社は「生命保険契約者保護機構」、損保会社は「損害保険契約者保護機構」に加入することになっています。日本で営業する外資の保険会社も例外ではありません。

しかし、「少額短期保険」の会社はこの保護機構に加入していません。そのため、仮に契約した「少額短期保険」の会社が破綻したとしても、保護してもらうことはできない(=保険契約は破棄される)のです。というと、何だか不安になってしまうかもしれませんが、「少額短期保険」はもともと契約期間が短く、保険料もあまり高くはないので、契約した会社が破綻したとしても、被る打撃はそれほど大きくならないでしょう。

また、保険機構に保護されていない上、聞いたことのない会社名が多くて不安を感じる人もいるかもしれませんが、少額短期保険は2006年の保険業法改正により誕生し、事業者は財務局に登録が義務付けられているきちんとした制度。日本少額短期保険協会に登録されている会社であれば、まず安心していいでしょう。

以上の点を踏まえて、「少額短期保険」のメリット・デメリットをまとめると、以下のようになります。

【少額短期保険のメリット】

○普通の生保・損保にない商品がある。

○審査がそれほど厳しくなく、気軽に加入できる。

○短期間の掛け捨て契約で、保険料は安い。

【少額短期保険のデメリット】

×掛け捨ての商品しか選択できない。

×保険金が少額の商品しかない。

×保険契約者保護機構に加入していないので、倒産リスクがある。

保険料が安いのは、保険金が少なく、掛け捨ての設計になっているからで、メリットとデメリットは表裏一体と考えるべきでしょう。

限定的だが、切実なニーズに応える「少額短期保険」

自分に適していると思ったら、加入の検討を

続いて、「少額短期保険」の商品ラインアップを紹介します。

「少額短期保険」の商品ラインアップは多種多様です。一般的な死亡保障の保険や、医療保険などと似たような商品もありますが、加入条件などの点が異なっています(※例えば、一般の保険には加入しづらい人も受け入れてもらえることがあります)。

多種多様な商品ラインアップのユニークさこそ「少額短期保険」の最大の魅力で、「少額短期保険」には“ニッチなニーズ”に対応する商品が揃っています。つまり、一部の人にしか関係ない商品も多いということです。

このような商品特性があるため、もし私が誰かに「『少額短期保険』って必要なんですか?」と聞かれたら、「『少額短期保険』は万人向けではなく、多くの人におすすめする商品ではありません。ですが、もしあなたが『こんな保険が欲しかった!』と感じる商品があったら、保険料も高くなくて気軽に加入できるので、加入を検討してみてもいいのでは」と答えると思います。ただし、貯蓄で対応できるのであれば、加入し過ぎないようにしなければいけないという点は、通常の保険加入と同じ考え方です。

実際、「少額短期保険」にどんな商品があるかといえば、例えば次のようなものが挙げられます。

【主な少額短期保険の例】

◆ペット保険

◆少額短期家財保険

◆弁護士保険

◆チケットガード保険

◆レスキュー費用保険

◆持病がある人のための保険(がんサバイバー・糖尿病患者など)

(※保険会社によって、名称は多少異なります)

この中で加入者が特に多いと思われるのは、「ペット保険」と「少額短期家財保険」です。順に、概要を説明していきましょう。

自由診療&全額自己負担で高額になるペットの医療費も

「ペット保険」なら月1000円台の保険料で対策できる!

まず「ペット保険」とは、ペットの医療費を補償するための保険です。ペットと一緒に暮らしている人なら、動物病院などで「ペット保険」のポスターやチラシを目にしたことがあるのではないでしょうか。ペットの治療費は全額自己負担になるので、ちょっとしたケガや病気でも、治癒するまでに何万円、何十万円とかかってしまうことはザラです。

そこで、頼りになるのが「ペット保険」です。主に犬、猫が対象ですが、商品によっては鳥やその他小動物、爬虫類などにも対応しています。商品や契約内容にもよりますが、月々1000円台の保険料から加入できるので、ペットの医療費が心配という人は、加入してみてもいいでしょう。

ここからは、人気があるペット保険を一部紹介してみます。

まず、アイペット損害保険会社では、「ペット保険うちの子」「ペット保険うちの子Light」を取り扱っています。「うちの子」は入院から通院まで幅広く補償する設計。「うちの子Light」は手術と手術に伴う入院費用を補償してくれます。手術の補償に特化することで保険料を抑えている「うちの子Light」は特に人気があり、猫や小型の一部犬種であれば、保険料の月額が1000円以下になることもあります。

続いて、ペッツベスト少額短期保険では、病気とケガを補償する「ペット医療保険」、ケガを補償する「ペット傷害保険」を取り扱っています。基本的には、病気の補償がついている「ペット医療保険」を選択することになると思われますが、手厚い補償の「ファーストプラン」と、補償を少し薄くして保険料を抑えた「ベーシックプラン」があります。

ファーストプランの保険料(0歳の犬の場合)は、大型犬を除くとおおむね月額3000円台。ベーシックプランの保険料(0歳の犬の場合)は、やはり大型犬を除くと月額1000円~2000円台となっています。

「ペット保険」の場合、最近では「少額短期保険」の保険会社だけでなく、一部損害保険会社でも取り扱われるようになったため、商品選択の幅は広がっています。

なお、一般社団法人ペットフード協会のデータによると、日本における犬・猫の飼育数は、併せて1979万1000頭程度(2015年)と推計されているそうです。これに対し、「ペット保険」の契約数は2015年の富士経済の調査によれば、100万件を少し超える程度に過ぎません。

そのため、「ペット保険」の市場にはまだまだ伸びしろがあると考えられていますし、現に契約数は徐々に増加傾向にあるとされています。

賃貸物件の入居者なら、すでに加入している可能性も?

「少額短期家財保険」は家財を守り、賠償責任を補償してくれる

続いて「少額短期家財保険」です。こちらは、賃貸物件の入居者向けの保険です。

「少額短期家財保険」に加入していると、火災、落雷、あるいは盗難、爆発といった事故などで、賃貸入居者の家財が損なわれたときに、保険金が支払われます。また、例えば「転倒して浴槽を破損してしまった」「誤ってトイレの便座を割ってしまった」といった事故により、大家さんに賠償金を支払う事態になったときにも、保険金が支払われます。

「少額短期家財保険」にわざわざ自分で加入する人は少ないと思いますが、賃貸入居者が自ら希望しなくても、大家さん側の意向で加入が義務付けられることもあります。そのため、「忘れていたけれど、そういえば自分も引っ越してきたときに『少額短期家財保険』に加入していた」という人も多いかもしれません。

ちなみに、大家さんの意向で「少額短期家財保険」に加入する場合、補償プランを自分で選択できる可能性があります。この際、不安だからと保険金がたくさん出るプランを選択してしまうと、保険料が高くつきます。目安としては、自分の保有している家財を守れる分くらいの保険金が出れば十分なので、やみくもに高額な保険をかけないように注意してください。

「ペット保険」と「少額短期家財保険」は、ニッチな「少額短期保険」とはいえ、比較的多くの人に関係する商品だったと思います。しかし、次から紹介するのは、さらに利用者が限定されるものになります。

満員電車で通勤するサラリーマンのお守り代わり?

痴漢冤罪などの事態に対策できる「弁護士費用保険」

まずは「弁護士費用保険」です。「弁護士費用保険」とは、名前のとおりですが、弁護士を頼んだときに保険金が出る商品です。

日常的に弁護士に相談する用事があるという人は、恐らく少数派でしょう。しかし、ある日突然、弁護士が緊急で必要になるケースもあります。よく言われるのは、通勤電車などで痴漢の濡れ衣を着せられてしまったときです。

例えば、満員電車で痴漢と間違われて、警察に連れて行かれる羽目になったとしましょう。このとき、下手な受け答えをすると、最悪の場合は濡れ衣を晴らせなくなってしまいます。そうなれば金銭的損失を被るばかりでなく、社会的な信用を失い、犯罪者の汚名を着せられたまま生きていくことになります。

そんな事態を回避するには、どうすればいいのか? というと、事件直後に弁護士を立てるのが最善の策です。ただ、普段から付き合いがなければ、いきなり弁護士を呼ぶといっても難しいでしょう。そこで、弁護士費用保険の出番というわけです。

画像でも紹介されているように、弁護士保険は加害者側に立たされたときだけでなく、被害者の側になったときにも利用できる。

画像でも紹介されているように、弁護士保険は加害者側に立たされたときだけでなく、被害者の側になったときにも利用できる。拡大画像表示

2015年には、ジャパン少額短期保険株式会社から「痴漢冤罪ヘルプコール付き弁護士費用保険」という商品が発売されています。痴漢と間違われたら、すぐさま弁護士にヘルプコールができるのが売りで、事件発生後48時間以内に限り、弁護士への相談料・接見費用が無料になります(※利用可能時間は通勤時間帯のみで、土日や年末年始などを除く)。保険料は月590円かかりますが、安心料と考えて契約する人は少なくないようです。

なお、この弁護士費用保険は痴漢冤罪以外のトラブル発生時にも活用できます。離婚や遺産相続、ご近所トラブルなどで揉めたとき、会社で不当なリストラ、いじめ、パワハラ、セクハラなどに遭ったときなどに弁護士の力を借りると、保険金が出て相談料などの費用に充てることができます。

チケットのキャンセル料、まさかの遭難に対策する保険、

がんサバイバー、糖尿病患者が加入できる保険もある

その他の「少額短期保険」の商品も簡単に紹介していきましょう。

◆チケットガード保険

コンサートなどのチケットをキャンセルしたときに保険金が出るという商品です。病気やケガ、交通機関の遅延、急な出張、本人や親族の急死――といった理由でキャンセルせざるを得なくなった場合に補償されます。ただし、地震や津波といった天変地異が要因でキャンセルしたときや、チケットの破損・紛失によるキャンセルしたときは、補償の対象外です。

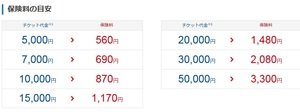

「チケットぴあ『チケットガード』」の保険料の目安。チケットの代金によって異なる。

「チケットぴあ『チケットガード』」の保険料の目安。チケットの代金によって異なる。拡大画像表示

観劇が趣味の人、家族でコンサートに行きたくても子どもがよく熱を出すので不安な人――などは、「チケットガード保険」の利用を検討してみてもいいかもしれません。大手チケット販売の「チケットぴあ」の関連会社でも「チケットぴあ『チケットガード(不使用チケット費用補償保険)』」を取り扱っており、保険料は右の画像のようになっています。

「少額短期保険」には、チケットガードのほかにも、例えば旅先で雨ばかり降ったときに保険金が出る「お天気保険」など、楽しみにしていたイベントが台無しになってしまった場合に対応してくれる保険もあります。

◆レスキュー費用保険

登山やアウトドアスポーツ好きの人を対象とした保険で、「遭難したときのレスキュー費用」を補償してくれる商品です。遭難した人の捜索・救助が行われた場合、担当するのが行政であれば費用は原則として請求されません。しかし、民間のヘリを出動させざるを得なかった場合などには、費用を請求されることもあります。費用は何百万円単位になることもあるため、登山・アウトドアスポーツをする人は、「レスキュー費用保険」で自衛することを考えておいてもいいでしょう。

保険料は、例えば日本費用補償少額短期保険という会社の「レスキュー費用保険(1年契約)」で年間4000円程度。1年間補償が続くので、年に何度も登山をするような人は加入しておくと安心でしょう。

◆持病がある人のための保険

がんや糖尿病などの病歴があると、通常の医療保険やがん保険に加入するのが難しくなります。特に、がんは再発の可能性も高い病気のため、一度でもがんと診断を受けたことがあると「がんサバイバー」と呼ばれ、一般の保険では加入できる商品が限られてしまいます。基本的に、がん保険はこれまでがん既往歴のない人が、がんに対策するための商品だからです。

しかし、「少額短期保険」には「がんサバイバー」向けの保険があります。例えば、テラ少額短期保険という会社では「再発治療保険」という「がんサバイバー」向けの保険を取り扱っています。がんが再発したときに100万円が給付され、がん免疫細胞療法を受けた場合には、さらに60万円の保険金が上乗せされます。

「再発治療保険」は、商品内容的にその他の「少額短期保険」よりは保険料がやや高額で、40代の人であれば年間10万円前後の負担となります。しかし、「がんサバイバー」として再発を不安に感じている人にとっては、検討の価値があるかもしれません。

また、糖尿病の持病を持つ人も、医療保険などに加入しづらいのが実情ですが、エクセルエイド少額短期保険の「糖尿病保険」など、糖尿病の治療中でも加入できる「少額短期保険」もあります。

持病がある人向けの医療保険は、一般の保険会社でも取り扱っているため、「少額短期保険」だけに限らず、さまざまな選択肢を検討したほうがいいでしょう。

今回は、さまざまな「少額短期保険」を紹介してきました。「少額短期保険」は普通の保険と比較すると情報量が少なく、実質的にインターネットでリサーチするしかないのがネックですが、興味のある商品があった方は、チェックしてみてもいいと思います。

(取材・構成/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||