グアム旅行に行った際、クレジットカードでキャッシングして現地通貨を調達した。空港のATMでキャッシングする予定だったが、送迎サービスに気を取られてしまい、キャッシングするのを忘れてしまった。

(※関連記事はこちら!⇒グアム旅行の空港⇔ホテル間は「空港シャトル」が超快適! 専用車で待ち時間もなく、チップも不要、日本語堪能な運転手のお得情報も聞けて満足度◎!)

今回、筆者が利用した送迎サービスは、料金にチップ代が含まれていたため、すぐに現金が必要だったわけではなかったが、今後のことを考えると、やはり現金はあったほうが良いだろう。

「ザ・プラザ」内にあったハワイ銀行のATM。

「ザ・プラザ」内にあったハワイ銀行のATM。

筆者が宿泊したホテル「アウトリガー・グアム・ビーチ・リゾート」の近くには、ショッピングモールの「ザ・プラザ」がある。散歩がてら「ザ・プラザ」を歩いていたところ、ハワイ銀行のATMを発見した。さっそく、ATMでキャッシングしようとしたのだが、「その取引はできません」というメッセージが表示された。

筆者が挿入したクレジットカードのせいかと思い、他のカードを入れてみたが、それでも同じメッセージが表示された。おそらく、ATM内に現金が入っていないのだろう。

「ザ・プラザ」内に「JCBプラザ ラウンジ・グアム」があった。

「ザ・プラザ」内に「JCBプラザ ラウンジ・グアム」があった。

仕方がないので、他のATMを見つけるために「ザ・プラザ」を歩いていると、「JCBプラザ ラウンジ・グアム」を発見。せっかくなので入室してATMの場所を聞いたところ、1つ下の階にもあると教えてもらった。

エスカレーターで下の階に降りると、たしかにATMがあった。クレジットカードを入れてキャッシングのメニューをタップし、とりあえず200米ドルをキャッシングしたのだが、すべて20米ドル紙幣で出てきたため、ABCマートで水を買って、チップ用の1米ドル札を準備しておいた。

保有しているクレジットカードで

キャッシングできるかどうかは、事前に確認しておこう!

今回、筆者がキャッシングに利用したクレジットカードは「JALカード TOKYU CARD ClubQ」だ。筆者はさまざまなクレジットカードを保有しているが、多くのカードはキャッシング枠を「0」で申請している。そのため、キャッシング枠があるクレジットカードはそれほど保有していない。

| ■JALカード TOKYU POINT ClubQ | ||

| 還元率 | 1.5% ※ 年会費3300円(税込)のJALカードショッピングマイル・プレミアム加入時。2023年6月以降は年会費4950円(税込)。1マイル=1.5円換算。 |

|

| 発行元 | JALカード | |

| 国際ブランド | VISA、Master、Diners | |

| 年会費(税込) | 初年度無料、2年目以降2200円 (JALカードショッピングマイル・プレミアムは。) |

|

| 家族カード(税込) | あり(年会費1100円) | |

| ポイント付与対象の 電子マネー |

WAON、PASMO | |

| 関連記事 | JALカードよりJALマイルが貯まりやすいカードとは?低コスト&無期限の「リクルートカードプラス」か、「JALカードTOKYU POINT ClubQ」でJALマイルを貯めよう! | |

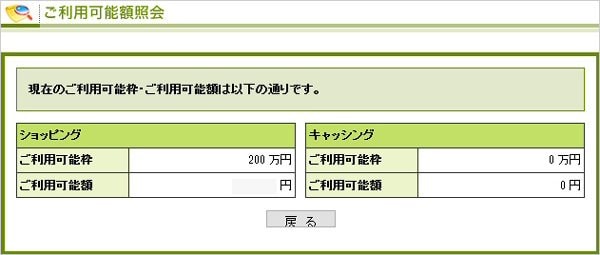

保有しているクレジットカードがキャッシング可能かどうかは、クレジットカードのWebサイトにログインし、「利用可能額」を参照することで確認できる。

このクレジットカードの場合は、キャッシング枠が0円となっているのでキャッシングはできない。

このクレジットカードの場合は、キャッシング枠が0円となっているのでキャッシングはできない。拡大画像表示

キャッシング枠欄が0円となっている場合やキャッシング可能枠の表示自体がない場合は、キャッシングができないクレジットカードだ。その場合は、「キャッシュパスポート」や「NEO MONEY」などの海外旅行向けプリペイドカードや「Sony Bank WALLET」のようなVisaデビットカードなどの保有を検討しよう。

(※関連記事はこちら!⇒「Sony Bank WALLET」で海外旅行費用を節約!ソニー銀行から新たに登場したデビットカードは年会費無料で還元率0.5%、海外での利用に強い!)

キャッシングができないクレジットカードしか保有していない場合は、海外旅行向けプリペイドカードやデビットカードを作るのもおすすめ。

キャッシングができないクレジットカードしか保有していない場合は、海外旅行向けプリペイドカードやデビットカードを作るのもおすすめ。

「クレジットカードでのキャッシング」と「空港での両替」では、

どちらが本当にお得なのかを徹底検証!

筆者はクレジットカードでのキャッシングを利用したが、空港などの両替所で現地通貨を入手する人もいるだろう。では、「クレジットカードでのキャッシング」と「空港などでの両替」を比較すると、どちらがお得なのだろうか?

そこで、200米ドルのキャッシングまたは両替をした際のそれぞれの手数料などを比較して、どちらがお得なのかを検証することにした。

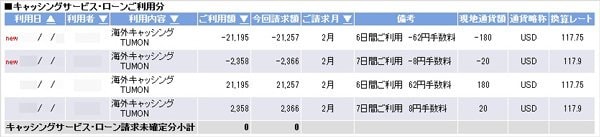

まずは、クレジットカードでのキャッシングだ。今回、筆者が利用した「JALカード TOKYU CARD ClubQ」のwebサイト「DC Webサービス」にログインし、「ご利用代金明細照会(速報)」を確認したところ、キャッシングした日から5日ほどで、「未請求確定分」としてキャッシング分の利用額が記載された。利用額は2万3553円で、請求額は2万4133円だった。つまり、580円分がキャッシング手数料だ。

「JALカード TOKYU CARD ClubQ」のwebサイトで、キャッシング分を確認。

「JALカード TOKYU CARD ClubQ」のwebサイトで、キャッシング分を確認。拡大画像表示

次は、空港などでの両替だ。空港で両替レートを確認するのを忘れたため、後日、外貨両替専門店「トラベレックス」の過去のレートを調べたところ、筆者がキャッシングした日のレートは1米ドル=120.66円だった。つまり、200米ドルの両替をするには、2万4132円が必要となる。

「トラベレックス」の過去のレートを調べたところ、筆者がキャッシングした日のレートは1米ドル=120.66円だった。

「トラベレックス」の過去のレートを調べたところ、筆者がキャッシングした日のレートは1米ドル=120.66円だった。拡大画像表示

クレジットカードでキャッシングした場合は「200米ドル=2万4133円」で、空港(トラベレックス)で両替した場合は「200米ドル=2万4132円」と、1円しか変わらない。これならば、空港で両替したほうが安心だろう。

しかし、キャッシングの場合は、事前に返済することで手数料が安くなる。カードデスクに電話して「事前返済したい」と伝えると、返済日を聞かれたので、「○○日です」と伝えた。その日に返済した場合の請求額を再計算してもらったところ、請求額は2万3623円とのことだった。前述の請求額2万4133円は、あくまでも50日ほどキャッシングした場合の金額なのだ。

クレジットカードでのキャッシングの場合、事前返済すれば手数料は安くなる。

クレジットカードでのキャッシングの場合、事前返済すれば手数料は安くなる。拡大画像表示

したがって、クレジットカードでキャッシングし、請求額を事前返済した場合は「200米ドル=2万3623円」で、空港などで両替した場合は「200米ドル=2万4132円」と、キャッシングのほうが509円も安い。さらに、必要な現地通貨の金額が増えれば増えるほど、キャッシング手数料と両替手数料の差は大きくなり、キャッシングのほうが安くなる。

米ドルのようなメジャーな通貨では、「キャッシングのほうが断然お得!」というほどの差は出てこないが、マイナーな通貨では、手数料に大きな違いが出てくるため、キャッシングのほうがかなりお得になる。「保有しているクレジットカードでキャッシングできるかどうか」や「海外ATMでは、どのようにキャッシングするのか」などを事前に確認しておくことをおすすめする。

キャッシングの事前返済をするなら「住信SBIネット銀行」などの

振込手数料がお得なネット銀行を使おう!

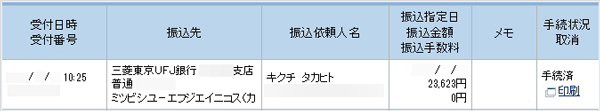

キャッシングの請求額を事前返済する場合は、指定された口座に指定金額を振り込む必要がある。今回、筆者が指定されたのは「三菱UFJ銀行」の口座だった。また、「振り込み時には、振込依頼人名の後ろにクレジットカード番号をできるかぎり入れてほしい」と言われた。

こんなときに便利なのが、「住信SBIネット銀行」だ。「住信SBIネット銀行」は、振込人名義を編集することができ、クレジットカード番号や会員番号などを追記できるからだ。筆者も実際に「住信SBIネット銀行」を使い、振込名義の後ろにクレジットカード番号を追記して振り込んだ。

「住信SBIネット銀行」なら、振込名義の後ろにクレジットカード番号を追記するのも簡単。

「住信SBIネット銀行」なら、振込名義の後ろにクレジットカード番号を追記するのも簡単。拡大画像表示

さらに、「住信SBIネット銀行」は、取引実績によって1~4のランクに振り分けられ、そのランクによってATM手数料や振込手数料の無料回数が決まる「スマートプログラム」という制度がある。この制度では、ランクの数字が高いほど優れた優遇を受けられる。

簡単にランクを上げたいのであれば、年会費2500円(税抜)の「SBIゴールドカード」を保有し、そのカードの決済口座を「住信SBIネット銀行」に指定するといい。これだけで、ランクが2段階アップするからだ。例えば、もともとランク1だった人は、月7回は振込手数料が無料のランク3になり、もともとランク2だった人は、月15回も手数料手数料が無料のランク4になれる。

(※関連記事はこちら!⇒住信SBIネット銀行「スマートプログラム」を攻略!「SBIカード」の保有で最大限ランクアップすれば、振込手数料が月15回まで無料の最強のネット銀行に!?)

毎月数件の振り込みをしている人は、「住信SBIネット銀行」+「SBIゴールドカード」の組み合わせも検討しよう。

| 住信SBIネット銀行 | ||||

| コンビニATM出金手数料 | 振込手数料 | |||

| セブン- イレブン |

ローソン |

ファミリー マート (E-net) |

ミニストップ (イオン銀行) |

|

| 月2回~15回無料(※)、以降は100円 |

同行あて:無料 他行あて:月1回~15回無料 (※)、以降は142円 |

|||

|

【住信SBIネット銀行のメリット】コンビニATM出金手数料と他行あての振込手数料がそれぞれ最大15回まで無料(ランク4の場合)。さらに、「SBI証券」の証券口座と連動する「SBIハイブリッド預金」をつくれば、普通預金金利を大幅に引き上げ! ※「スマートプログラム」のランクによって、無料出金回数および無料振込回数は異なります。 |

||||

(※関連記事はこちら!⇒【住信SBIネット銀行の金利・手数料・メリット】SBI証券の口座と連動することで、よりお得な銀行に「ハイブリット預金」なら普通預金金利が10倍に!)

以上、今回は、クレジットカードでのキャッシングと空港などでの両替は、どちらがお得なのかを検証した。

| ■JALカード TOKYU POINT ClubQ | ||

| 還元率 | 1.5% ※ 年会費3300円(税込)のJALカードショッピングマイル・プレミアム加入時。2023年6月以降は年会費4950円(税込)。1マイル=1.5円換算。 |

|

| 発行元 | JALカード | |

| 国際ブランド | VISA、Master、Diners | |

| 年会費(税込) | 初年度無料、2年目以降2200円 (JALカードショッピングマイル・プレミアムは。) |

|

| 家族カード(税込) | あり(年会費1100円) | |

| ポイント付与対象の 電子マネー |

WAON、PASMO | |

| 関連記事 | JALカードよりJALマイルが貯まりやすいカードとは?低コスト&無期限の「リクルートカードプラス」か、「JALカードTOKYU POINT ClubQ」でJALマイルを貯めよう! | |

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%ポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット!! ※1「1ポイント=5円相当」の商品に交換した場合の還元率。還元率7%はセブン‐イレブンなどの対象店舗で利用した場合(AMEXブランドのみ一部加盟店が7%還元特典の対象外)。なお、Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||

![クレジットカードおすすめ最新ニュース[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/5/4/-/img_54047c94c7448c2c62371044b7da5e2b20296.jpg)