スマートフォンは、現代人にとって必需品とも言えるツールだ。インターネットやアプリ、電話やメールなど、さまざまなことができるため、それなりに月額利用料がかかるのは仕方がないと考える人もいるはずだ。

MMD研究所が2016年3月16日に発表した「2017年携帯電話の利用料金に関する調査」によると、大手3キャリア(au、ソフトバンク、ドコモ)ユーザーの場合は、スマートフォンの平均月額利用料は7876円、格安SIMユーザーの場合は平均月額利用料が2957円となっている。

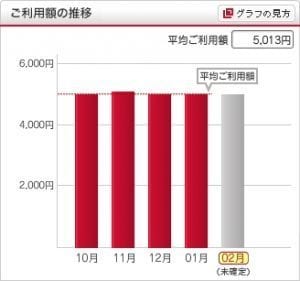

一方、筆者はドコモユーザーだが、スマートフォンの利用料は毎月5000円ほどとなっている。前述のデータから考えると、筆者のスマートフォンの利用料は安いほうだ。

これを年間で考えると、以下の金額になる。

| ■スマートフォン利用料の平均額 | ||

| 月額 | 年額 | |

| 大手3キャリアの平均 | 7876円 | 9万4512円 |

| 格安SIMの平均 | 2957円 | 3万5484円 |

| 筆者のスマートフォンの平均(ドコモ) | 5013円 | 6万156円 |

| ※MMD研究所の「2017年携帯電話の利用料金に関する調査」より。 | ||

大手3キャリアユーザーの平均は年間9万5000円ほど、格安SIMユーザーでも年間3万5000円ほどだ。ドコモユーザーの筆者の場合は、毎月5000円ほどなので、年間では6万円ほどになる。つまり、大手キャリアの平均的なユーザーは、1年間に筆者より約3万円、平均的な格安SIMユーザーより約6万円、多く支払っていることになる。

しかし、スマートフォンを使うために、大手キャリアには高額な“年会費”を払っているにも関わらず、年会費1万円のクレジットカードと聞くと、「高すぎる!」と思う人は多いだろう。年会費2万円以上のクレジットカードとなると、「意味がわからない」と思うのではないだろうか。

例えば、年会費2万円ほどのクレジットカードには、「エポスプラチナカード」や「三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード」などがあるが、そのような人は、「エポスプラチナカード」のインビテーションが来てもスルーするはずだ。

スマートフォンは便利なので利用料がかかるのは仕方ないが、クレジットカードは年会費無料のものがあることを考えると、わざわざ年会費を払う必要はないと思うのは当然だろう。

しかし、年会費無料のクレジットカードとは違い、それなりに年会費がかかるカードは、さまざまなお得な特典を使える。それらの特典を使えば、さらに生活を豊かにすることも可能だ。そこで今回は、年会費2万2000円(税込)、つまり、月に1833円(税込)で保有できるプラチナカードで使える特典を解説しよう。

(※関連記事はこちら!⇒プラチナカードやブラックカードは本当に得なのか?ウワサの「充実した付帯サービス」の内容とインビテーション不要のプラチナカードを徹底比較!)

【プラチナカードの魅力的な特典・その1】

ホテルやチケットの手配などを頼める「コンシェルジュサービス」

プラチナカード以上のクレジットカードで、筆者が一番利用するのが「コンシェルジュサービス」だ。コンシェルジュデスクでは、ホテルやチケットの手配、居酒屋の検索などを依頼できる。例えば、「○○という番組で△△という女優さんが来ていた服は、どこで買えるのか?」などという問い合わせも可能だ。

特に高級ホテルや高級レストランの予約である必要はなく、出張でビジネスホテルの手配をしたい場合などにも、コンシェルジュサービスを利用できる。

筆者もホテルや旅館の手配をコンシェルジュデスクにお願いすることが多い。例えば、連泊が必要なのに、オフィシャルサイトでは空室がないときがあった。1泊目は空室があったが、2泊目の空きがなかったので、コンシェルジュデスクにダメ元で連絡してみたところ、JTBのプランだと空室があるということで、それで連泊できたことがあった。

また、コンシェルジュデスクでは、「子供のために、電車の見える部屋に宿泊したい」や「発売前のスーパービュー踊り子の展望席を予約して欲しい」というような要望も聞いてくれる。

会社の飲み会などで居酒屋の手配が必要な場合も、コンシェルジュデスクに依頼することができるので非常に便利だ。もちろん、予算を伝えることで、その料金内で検索してくれる。

■プラチナカードのコンシェルジュの実力は?JCB「ザ・クラス」では大相撲千秋楽やJRのチケットも手数料無料で手配できる!

■「アメリカン・エキスプレス・プラチナ・カード」と「JCBザ・クラス」のコンシェルジュサービスを比較 ホテルの予約代行を例に、具体的な使い方も解説!

【プラチナカードの魅力的な特典・その2】

国際線の空港ラウンジを利用できる「プライオリティ・パス」が付帯!

ゴールドカードの多くは、国内線の空港ラウンジは利用できても、国際線の空港ラウンジは利用できない。

一方、プラチナカードならば、国内線の空港ラウンジを利用できるのはもちろん、国際線の空港ラウンジを利用できる「プライオリティ・パス」または「ラウンジキー」が付帯する場合が多い。

通常ならば、国際線の空港ラウンジを何度でも利用できる、プレステージ会員のプライオリティ・パスに申し込むと、年会費429米ドルが必要だ。しかし、一部のプラチナカードでは、このプレステージ会員のプライオリティ・パスを無料で取得できる。

海外旅行へ行くときにプライオリティ・パスがあると、空港ラウンジでパソコンやスマートフォンの充電をしながらソフトドリンクを飲んでくつろげるため、飛行機の出発時刻まで時間があるときなどは便利だ。

■国内28空港のラウンジを使えるクレジットカードを徹底比較! 圧倒的に多かったのは「ダイナース」、コスパ重視なら「エポスゴールドカード」がおすすめ

■「プライオリティ・パス」をもっとも安く入手できるクレジットカードは「楽天プレミアムカード」か?空港ラウンジを無制限で利用できるお得なカード比較

■家族全員で「国際線ラウンジ」を無料で使える方法!プライオリティ・パスや航空会社の上級会員資格が付帯するおすすめのクレジットカードを徹底解説!

【プラチナカードの魅力的な特典・その3】

コース料理が1名分無料になる「レストラン特典」を利用できる!

一部のプラチナカードには、対象レストランのコース料理を2名以上で予約すると1名分が無料になるレストラン特典が付帯する。

コンシェルジュデスクに居酒屋などの検索を依頼するのとは異なり、レストラン特典を利用する場合は、基本的に1名1万円以上のコース料理を予約しなければならない。そのため、それなりに利用額は高額になるが、1名分のコース料理が無料になるため、年に2回ほどレストラン特典を利用すれば、プラチナカードの年会費のモトを取ることが可能だ。

■ダイナースクラブカードやプラチナカードに付帯の「高級レストランの料理が1人分無料」になるという「レストラン特典」を実際に体験してみると……

■クレジットカードのレストラン特典はどれがお得か?飲食代が30%オフになるJCBの「ダイニング30」は、使い方しだいで他のグルメ特典よりも圧倒的にお得!

【プラチナカードの魅力的な特典・その4】

お金では買えない特典が使える!

年会費2万2000円(税込)のクレジットカードではないが、年会費5万円ほどのプラチナカードであれば、特別ラウンジを利用できる場合がある。

特別ラウンジは、クレジットカード会社がカード会員向けに用意しているラウンジで、プラチナ以上のカード保有者でなければ使えない場合が多い。お金では買えない特典なので、金額換算は難しい。

■USJに行くならJCBの上位クレジットカードが必須!ザ・フライング・ダイナソー内のラウンジを使えば、3時間半待ちのアトラクションに、すぐ搭乗できる!

スマートフォンを格安SIMに切り替えて、

浮いたお金でプラチナカードを保有するのがおすすめ!

大手キャリアのスマートフォンを利用している人は、格安SIMに切り替えて、節約したお金でプラチナカードを保有するのも一つの手だ。そうすれば、クレジットカードのコンシェルジュデスクなどを使って、コストアップせずに生活を楽にすることもできるはず。さらに、プライオリティ・パスやレストラン特典なども利用すれば、クレジットカードの年会費のモトを取ることができる。「年会費」を理由に、プラチナカードに申し込むのを躊躇しているのであれば、スマートフォンの利用料などを見直して、その浮いたお金でプラチナカードを保有してみてはいかがだろうか。

■Y!mobileと楽天モバイル、格安スマホを選ぶなら?料金、プラン内容、ポイント制度、通信速度など、さまざまな観点で2つの大手格安スマホを徹底比較!

■「LINEモバイル」を実質無料で使える裏ワザを伝授!還元率2%の最強決済カード「LINE Payカード」で貯めたLINEポイントは、月々の基本料に充当できる!

以上、今回は、年会費が高いクレジットカードの魅力について解説した。

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、マクドナルドやスターバックス、バーミヤン、ジョナサン、ドミノ・ピザ、吉野家などで10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%ポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット!! ※1「1ポイント=5円相当」の商品に交換した場合の還元率。還元率7%はセブン‐イレブンなどの対象店舗で利用した場合(AMEXブランドのみ一部加盟店が7%還元特典の対象外)。なお、Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||

![クレジットカードおすすめ最新ニュース[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/5/4/-/img_54047c94c7448c2c62371044b7da5e2b20296.jpg)