そもそも「フラット35」とは何なのか?

「公的ローン」と呼ばれている理由とは?

以前、この連載で「マイホーム購入術」というトピックを、2回にわたって取り上げました。

【※関連記事はこちら!】

⇒低金利の今はマイホームを買う絶好のタイミング?不動産の本当の「買いどき」や正しい住宅ローンの組み方を、元不動産会社勤務のFPが伝授!

⇒人口減少&少子高齢化時代のマイホーム購入術!「フラット35」で住宅ローンを組んで、「立地適正化計画」の指定エリアを狙え!

今回は、「不動産」の購入と切っても切り離せない「住宅ローン」をテーマにしたいと思います。住宅ローンといってもさまざまですが、今回は「フラット35」に絞って詳しく解説します。

住宅金融支援機構では、個人向け住宅融資のほか、一定条件を満たす賃貸住宅の建設の融資、マンション管理組合向けの商品なども手掛けている。

住宅金融支援機構では、個人向け住宅融資のほか、一定条件を満たす賃貸住宅の建設の融資、マンション管理組合向けの商品なども手掛けている。拡大画像表示

「フラット35」とは、住宅金融支援機構が提供している、全期間固定金利の住宅ローンです。住宅金融支援機構は独立行政法人で、国土交通省と財務省の所管。要するに、国の出先機関のようなものです。そんな住宅金融支援機構が取り扱う住宅ローンということで、「フラット35」は「公的ローン」と呼ばれています。

「フラット35」以外では、「財形住宅融資」や自治体からの融資なども、「公的ローン」に分類されます。

「フラット35」を申し込みたいと考えたときには、住宅金融支援機構に足を運んで、「フラット35」に申し込むわけではありません。「フラット35」の販売窓口は、銀行など民間の金融機関となっています。

そのため、民間の金融機関では、自分たちが作った住宅ローンとともに、「フラット35」も併せて販売している場合が多くなっています。

【※関連記事はこちら!】

⇒【住宅ローン「実質金利」ランキング(35年固定)】新規借入で本当に得する最新の住宅ローンは?

「フラット35」と「民間ローン」の違いとは?

条件や審査、金利など、微妙に少しずつ異なる点がある!

「フラット35」と「民間ローン」の違いですが、簡単にまとめると以下のとおりです。

【物件に対する条件】

「フラット35」は、物件に関して所定の条件が厳密に設定されているのに対し、「民間ローン」は物件に対する条件が多少ゆるやか。

【借り手に対する審査】

「フラット35」に比べると、「民間ローン」のほうがローンを組む人をより厳しく審査する傾向が強い。

【ローン金利】

最近ではそれほど変わらないものの、原則として「民間ローン」よりも「フラット35」のほうが多少有利とされている。

また、「フラット35」の場合、物件購入価格の何割を住宅ローンでまかなうか(頭金をどの程度準備するか)によって適用金利が変わる。購入価格の90%以上を融資でまかなう場合は、それ以下の場合よりも適用金利が高くなってしまう。

【団体信用生命保険(団信)】

「フラット35」の場合、「民間ローン」と違って団信への加入が任意であり、必ずしも加入する必要はない(※後述する「保証型」の「フラット35」は、住宅金融支援機構の団信ではなく、金融機関の団信に加入)。

以上が「フラット35」と「民間ローン」の大まかな違いです。いくつか補足しておきましょう。

「諸費用ローン」と「フラット35」の合わせ技で

適用金利を引き下げる手も? 団信は任意でも加入を!

まず、「フラット35」と「民間ローン」の違いとして、頭金の多寡により適用金利が変わる点がありました。当然、住宅ローン金利は低いほうがいいに越したことはありません。そのため、「フラット35」を利用するのであれば、ある程度頭金は用意したほうがベターです。

また、不動産購入時には、通常物件価格の1割程度の諸費用が必要となります。3000万円の物件なら、諸費用として300万円程度別途必要となるのです。結構な重荷ですが、これを出せない人のために、民間の金融機関では「諸費用ローン」を用意している場合があります。

「フラット35」では、諸費用分もあわせてフルでローンを組むことができます。しかし、諸費用分も住宅ローンに組み込んでしまうと、融資額を購入価格の90%以下にして金利を低く抑えることが難しくなるので、諸費用は民間の「諸費用ローン」を組み、物件本体だけを「フラット35」で組んで、ローンをダブル使いするという手もあります。

ダブル使いすることで「フラット35」の適用金利を低くしたほうが、結果的に総返済額を減らせるケースもあるので、シミュレーションなどで確認してみましょう。

続いて団信についてですが、「フラット35」の場合は原則として加入義務がありません。しかし、いざというときの備えを何もしない、というのはリスクが高いので、基本的には加入したほうがいいでしょう。あるいは、代わりに「収入保障保険」などの生命保険に加入する、という手もあるので、負担と保障の割合が自分にしっくり来るものを探してみましょう。

また、以前の記事で詳しく解説していますが、通常「民間の住宅ローン」で返済中の不動産は、他人に貸して賃料を受け取ることができません。しかし、「フラット35」ではそれが可能となっている点も、知っておきたいポイントです。

「フラット35」には「買取型」と「保証型」がある

主流は「買取型」だが、人気のアルヒは「保証型」もある

ここからは、「フラット35」のタイプについて解説します。

ひと口に「フラット35」といってもタイプが2種類あり、金融機関によって取り扱っているものが異なります。そのタイプとは、「買取型」と「保証型」の2種類です。それぞれどんな特徴があるかといえば、以下のとおりです。

◆買取型

⇒住宅金融支援機構が“住宅ローン債権を買い取る”ため、「買取型」と呼ばれる。住宅ローンを利用する人が融資されたお金を受け取った後、住宅金融支援機構が金融機関からその人の住宅ローン債権を買い取る。買い取った住宅ローンを担保に債券を発行することで、市場から資金を調達する。

◆保証型

⇒住宅金融支援機構が、保証会社の役割を担い、貸し倒れで金融機関が被害を受けないよう保証することから、「保証型」と呼ばれる。住宅ローンを利用していた人が途中でローンを返済できなくなったとき、金融機関に対して住宅金融支援機構が保険金(ローンの残高)を支払い、住宅ローンを担保として発行された債権については、投資家に元利払いを保証する。

大部分の金融機関が取り扱っている「フラット35」は「買取型」であり、「保証型」の「フラット35」を取り扱う金融機関はごく少数です(※2017年4月時点で、「保証型」の新規受付を行っているのは、アルヒ株式会社と日本住宅ローン株式会社のみ)。

ただ、住宅ローン金利水準の低さで人気のアルヒ(旧SBIモーゲージ)では、「買取型」だけでなく「保証型」も取り扱っています(商品名は「ARUHIスーパーフラット」)。そのため、両者の違いくらいは、ある程度知っておいたほうがいいでしょう。

なお、特に何の断り書きもなければ、それは「買取型」の「フラット35」であると考えればOKです。

返済期間15~20年を想定するなら「フラット20」が得!

「フラット35」よりも低い金利が適用される!

「フラット35」は、返済期間などによっても数種類に分類されます。以下にざっと並べてみましょう。

◆「フラット35」⇒新築建設・新築購入・中古購入時に利用可。返済期間は最長35年。

◆「フラット20」⇒新築建設・新築購入・中古購入時に利用可。返済期間が15年以上20年以内のときに利用。

◆「フラット50」⇒長期優良住宅の建設・購入時に利用可。返済期間は最長50年。

◆「フラット35(リフォーム一体型)」⇒中古住宅を購入し、リフォームするときに利用可。返済期間は最長35年。

◆「フラット35リノベ」⇒中古住宅を購入し、リフォーム(ただのリフォームではなく、省エネ耐震補修など)をするときに利用でき、金利が通常の「フラット35」よりも引き下げられる(引き下げられる期間は5年、および10年。引き下げ幅は0.6%)。返済期間は最長35年(2017年4月1日から2018年3月31日までの申込受付分に適用)。

あまり知られていませんが、返済期間が15年以上20年以内の予定で、全期間固定金利の住宅ローンを組みたい場合は、「フラット35」よりもさらに低金利が適用される「フラット20」を選択することになります。

「フラット20」は「フラット35」の中のサービスのひとつ、というような位置づけなので、「フラット35」を取り扱っている金融機関であれば、大抵の場合「フラット20」も利用することが可能です。

ただし、「フラット20」の場合、途中で返済期間を延ばしたいと考えても20年以上に延ばすことはできません(「フラット35」も、原則として35年以上は延ばせません)。

「『フラット35』を組めば月々の返済はラクだけど、低金利の『フラット20』のほうがいいから、きついけど月の返済額を増額して、20年で返し切ろう」と考える人もいるでしょう。しかし、初めから無理のある住宅ローン返済計画を立てるのは得策ではないので、「フラット20」にこだわりすぎないほうがベターです。

なお、想定している住宅ローン返済期間が15年以内になる場合には、原則として住宅金融支援機構の住宅ローンは利用できません。

長期優良住宅を検討しているなら「フラット50」も利用可

借入期間が長期になると、返済計画の不安や利息増のデメリットも

「フラット35」「フラット20」に加えて、「フラット50」という商品もあります。「フラット50」は、名前のとおり返済期間を最長50年間に設定できます。

ただし、「フラット50」に申し込むにあたっては、対象の住宅が「長期優良住宅」であることが条件。長期優良住宅とは、構造躯体の劣化対策や耐震性、維持管理・更新の容易性、可変性、バリアフリー性、省エネルギー性といった部分で、国が制定している基準を満たしている住宅を指しています。

簡単に言うと、「長期優良住宅=環境に優しく、丈夫で住みやすい家」です。長期優良住宅の条件を満たすのはなかなか大変で、新築するにしてもリフォームするにしてもコストがかかります。このように長期優良住宅では借入額が増加しがちなので、「フラット35」では返済期間が足りない、という人のニーズに応えているのが「フラット50」なのです。

しかし、いくら50年で返せばいいと言っても、返済の途中で定年退職する可能性がかなり高くなります。定年後に年金生活に入った場合、そこから住宅ローンを返済し続けるのは大変でしょう。借入期間が長ければ、その分負担する利息額も多くなります。

また、「フラット50」は「フラット35」の取扱金融機関ならどこでも利用できるというわけでもありません。これらの理由から、「フラット50」には安易におすすめできるものではなく、親子2世代で返済する「親子リレー返済」を考えている人など以外は、使いづらい住宅ローンと言えそうです。

省エネルギー性・耐震性など、一定基準を満たした物件なら

「フラット35S」というオプションで、一定期間低金利に

「長期優良住宅」まで行かなくとも、省エネルギー性や耐震性などにおいて、一定基準を満たした住宅を購入する場合、「フラット35」では金利を優遇するオプションを付けられます。これを「フラット35S」といいます。2017年9月30日以前の申込受付分については、年0.3%の金利引き下げ。2017年10月1日以後の申込受付分については、年0.25%の金利引き下げが行われます。

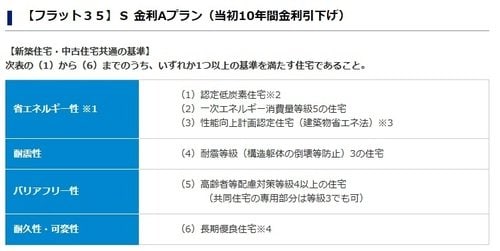

「フラット35S」では、以下の条件を満たすと、住宅ローン金利を当初10年間引き下げてもらうことができます。

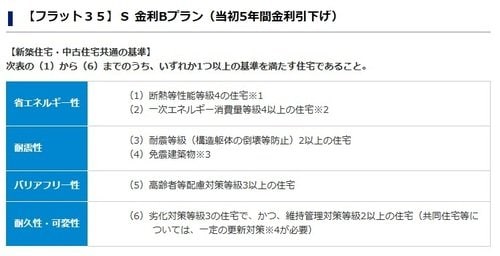

また、以下の条件を満たしたときには、住宅ローン金利を当初5年間引き下げてもらうことができます。

「長期優良住宅」の条件と違って、「フラット35S」の条件は比較的ハードルが低いです。私自身、今住んでいるのは一般的な分譲マンションですが、「フラット35S」でローンを組むことができ、金利優遇を適用してもらっています。

なお、「フラット35S」の一定期間金利優遇は、通常の「フラット35」のほか、「フラット20」「フラット50」、さらに「フラット35(リフォーム一体型)」でも、条件を満たしていれば適用されます(「フラット50」は対象が「長期優良住宅」なので、「フラット35S」の金利優遇が必ず受けられます)。

ただし、「フラット35S」は5年、及び10年を経過すると、金利優遇期間が終わって、その後は月々の返済額がドンと増えます。もともと一定期間のみ返済額が少額になることは最初からわかっているわけですが、その状態に慣れてしまうと、返済額が増えたときにキツイ、というパターンがよく見られます。

「フラット35S」は利用するに越したことはありませんが、優遇期間終了後は返済額が増えることを前々から覚悟しておくようにしましょう。

毎年少しずつ変化している「フラット35」の最新情報は?

国の政策を反映し、子育て世帯への金利優遇などがスタート

「フラット35」の種類やオプションなどについて、ざっと見てきました。ここからは、「フラット35」の最新情報を紹介します。

前述のとおり、「フラット35」を提供する住宅金融支援機構は国の出先機関なので、政策の影響を色濃く反映する側面があります。

たとえば、所定の条件を満たす補修をすると、金利が大幅に引き下げられる「フラット35リノベ」は、最近導入されましたが、導入の背景には今社会問題となっている空き家の増加があります。「フラット35リノベ」に期待される役回りは、中古の空き家が市場にもっと出回る環境を作る促進剤となることです。

ほかにも、ここ最近の「フラット35」には、さまざまな変化が見られます。2017年4月からは、「フラット35子育て支援型・地域活性化型」が創設されました。背景には、何かと出費の多い子育て世帯を支援することで、出生率をアップさせるなどの狙いがあるものと見られます。

「フラット35子育て支援型・地域活性化型」では、若年層の子育て世代で、一定条件を満たす場合に限り、当初5年間のローン金利を、通常の「フラット35」の金利から0.25%引き下げてもらうことができます。

「フラット35子育て支援型・地域活性化型」を利用するには、まず、居住している地方公共団体が、住宅金融支援機構と「フラット35子育て支援型」の協定を締結していることが必要です。なぜなら、利用するにあたって、居住する地方公共団体に「フラット35子育て支援型・地域活性化型利用対象証明書」を発行してもらわなければならないからです。

すべての自治体が協定を締結しているわけではないので、利用できる人は限定されます。利用対象者の条件なども、自治体により異なります。また、金融機関もすべてが「フラット35子育て支援型・地域活性化型」を提供しているわけではないので、自分が利用できそうかどうか、事前にリサーチすることが必要になります。

【※関連記事はこちら!】

⇒フラット35金利が最大0.85%引き下げのチャンス!「子育て世代」必見の新制度登場を見逃すな

「フラット50」でしか利用できなかった「アシューマブルローン」が

「フラット35」でも可能に!仕組みやメリットとは?

さらに、2017年4月から変化したことといえば、今後「フラット35」で「アシューマブルローン」が利用できるようになったことです。

「アシューマブルローン」とは、たとえばAさんが、ある物件を「フラット35」のローンで購入し、途中でBさんに売却しようというときに、Bさんに対してローンごと物件を売却できる(ローンをAさんが組んだときと同じ条件でBさんが引き継げる)仕組みのこと。

AさんがBさんに対し、自宅を3000万円で売却しようと考えたとします。このとき、住宅ローン残高が1000万円だったとすると、Bさんは差額の2000万円をAさんに支払い、Aさんが組んだローンを引き継いで、残金を返済します。

逆に、物件の売却価格が2000万円で、ローン残高が3000万円あったとしたら、差額の1000万円をAさんがBさんに支払い、買い手のBさんがローンを引き継いで返済を続けていきます。

これまでにも「フラット50」では「アシューマブルローン」を利用することができましたが、2017年4月からは「フラット35」でも利用可能になりました。ただし、「アシューマブルローン」を利用できる対象の物件は、「長期優良住宅」に限定されます。

今は超低金利なので、この先、金利は上がることはあっても、今よりさらに下がることはあまり考えられません。もし今後、今よりも金利が上がったとしたら、低金利時代のローンを引き継げる「アシューマブルローン」の仕組みは魅力的でしょう。

今は家余りの時代ですが、家を売りたいと考えたときに、低金利の「アシューマブルローン」が付いている家なら、売りやすくなることも考えられるのです。「長期優良住宅」を検討している人は、この仕組みをぜひ心に留めて置いてください。

さて、ここまで「フラット35」の最新情報を紹介してきました。新築物件を買うか、リノベをするかなど、人それぞれ方針は異なるとしても、超低金利の今は、全期間固定金利の住宅ローンを組むには好機です。

民間ローンにはない「フラット35」の魅力を押さえたうえで、より良いマイホーム購入計画を立ててみてください。

【※関連記事はこちら!】

⇒【住宅ローン「実質金利」ランキング(35年固定)】新規借入で本当に得する最新の住宅ローンは?

(取材・構成/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||