第2四半期決算発表シーズンがスタート!

今週は期待薄だが、来週以降は好調に?

今週から、2018年第2四半期の決算発表シーズンが始まります。今週の主な企業の決算発表日とコンセンサス予想は、以下の通りです。

| ■今週に決算発表する主な企業 | ||||||

| 日付 | 銘柄(ティッカーシンボル) | EPS | 売上高 | |||

| 7月10日(火)寄付前 | ペプシコ(PEP) | 1.53ドル | 160.9億ドル | |||

| 7月12日(木)寄付前 | デルタ・エアラインズ(DAL) | 1.72ドル | 116.5億ドル | |||

| 7月13日(金)寄付前 | シティグループ(C) | 1.57ドル | 185.9億ドル | |||

| 7月13日(金)寄付前 | JPモルガン・チェース(JPM) | 2.23ドル | 272.2億ドル | |||

| 7月13日(金)寄付前 | ウエルズファーゴ(WFC) | 1.12ドル | 216.9億ドル | |||

ペプシコは、食品・飲料など景気の影響を受けない商品を売っています。しかし、このところのドル高で利益は圧迫されているはずです。だから、あまり大きな期待を寄せることは出来ません。

デルタ・エアラインズは、燃料コストの高騰が今後の収益に与える影響が懸念されます。

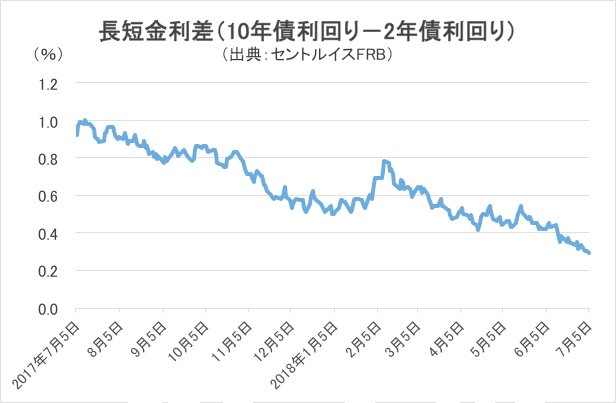

シティグループ、JPモルガン・チェース、ウエルズファーゴの各銀行は、最近、長短金利差が狭まっていることが気がかりです。

なぜなら銀行は、主に短期市場で資金を調達し、それを長期で貸付ける、ないしは長期債の購入に充てるからです。上のチャートのように金利差は狭まっているのだから、銀行の純金利マージンは圧迫を受けているはずです。

加えて第2四半期中、世界の金融市場のボラティリティーは、第1四半期に比べると低かったです。これは、各行のトレーディング部門が利益を出しにくい環境だったと言えると思います。

以上の理由から、銀行株の決算にも多くは期待できません。

すると、今週から始まる第2四半期決算発表シーズンは、やや精彩に欠くスタートにならざるをえないと思います。

しかし来週以降、決算シーズンは尻上がりに好調になると見ています。その理由はテクノロジー株や石油株の決算発表が始まるからです。

この2つのセクターは、素晴らしいEPS成長を記録すると思われます。アナリストのコンセンサスでは、テクノロジー株のEPS成長率は前年比+24.6%、石油株は+142.5%が見込まれています。特に石油株に関しては、このところの原油価格の上昇で収益環境は改善している筈です。

S&P500の予想PERを見る限り

アメリカ株はまだまだ割高ではない!

今年のS&P500指数のEPSは、160.99ドルがコンセンサスとなっています。来年は176.91ドルです。

向こう12カ月のEPS予想に基づいた現在のS&P500の株価収益率(PER)は、16.2倍です。これは過去5年間の平均値とピッタリ一致しています。つまりアメリカ株は、適正なバリュエーションだということです。

予想に反して停滞する長期金利は

株式にとってはポジティブな要因に

一方、長期金利に目を転じると、10年債利回りは2.84%で取引されています。

米国10年債利回りチャート/日足・1年(出典:SBI証券公式サイト)

米国10年債利回りチャート/日足・1年(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

年初、「今年は長期金利がいよいよ3%を超え、ずんずん高くなるだろう」と言われていました。しかし実際には、景気が強い割に債券利回りは低い水準のままです。

そのひとつの理由は、いまアメリカだけでなく、世界各国で長期金利は下がり気味になっていることによります。つまり。アメリカ国外では景気拡大局面に「中だるみ」が見られるのです。

このまま直ぐに世界経済が暗転し、景気が悪くなるという風には、私は考えていません。世界経済は「小休止」した後、再び元気を取り戻すと思っています。

足下で諸外国の景気がアメリカより減速しているため、「アメリカに投資資金を集中させよう!」という結論を下す投資家が増えています。海外からの投資資金が、米国財務省証券だけではなく、投資適格社債やジャンクボンドなどに流入しています。

景気の先行指標と言われる「ジャンク債ETF」は

2月の安値と同水準

下は、米国のジャンク債を組み込んだETF(上場型投信)、iシェアーズ・アイボックス・ハイイールドETF(ティッカーシンボル:HYG)の過去1年の株価の推移です。

iシェアーズ・アイボックス・ハイイールドETF(HYG)チャート/日足・1年(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

iシェアーズ・アイボックス・ハイイールドETF(HYG)チャート/日足・1年(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます拡大画像表示

普通、このETFの株価が下落しているときは、企業の資金のやりくりが困難になっていることを示しています。同じ理由から、このETFは景気の先行指標であるとも考えられています。

このETFの株価推移を見ると、2月に米国市場全体が急落した際、ETFが売られていることがわかります。そして現在の水準は、2月の安値とほぼ同じです。ETFの株価が横這いになっているということは、企業のおカネの借りにくさには、あまり変化は出ていないことを示唆していると思います。

中国ではシャドーバンキング抑制政策などにより

「金詰り」になっている

中国では、これと好対照に「金詰り」を訴える経営者が多いです。中国政府はシャドー・バンキング(=銀行の帳簿に載らない隠れた融資)の抑制政策を進めています。折悪く米中貿易戦争がエスカレートしていることもあり、上海総合指数は高値から20%を超える調整となりました。

決算シーズンにおける米国株のリスクは

米中貿易戦争とトランプ政権

そこでアメリカに話を戻し、「この決算シーズンにリスクはあるのか?」ということについて考えてみたいと思います。

まず、ハイテクが米中貿易戦争の焦点として浮かび上がりつつあることから、アメリカのハイテク企業の経営者から、貿易戦争のエスカレートを危惧するコメントが飛び出すかもしれません。これが、決算カンファレンスコールの聞きどころのひとつになるでしょう。

それと、トランプ政権の言っていることがコロコロ変わるので、経営者は安心して長期の経営計画を立てにくくなっています。それは、設備投資計画に影を落とすリスクがあります。特に、半導体製造装置などは影響を受けやすいと思います。

【今週のまとめ】

いくつかのリスクはあるものの、

全体としては素晴らしい決算発表シーズンに

今週から2018年第2四半期の決算発表シーズンがはじまります。今週は銀行株など、経営環境がそれほどよくない企業の決算ばかりなので、いまひとつ冴えないスタートが予想されます。しかしハイテク株、石油株などの決算は大いに期待できます。

全体としては今期も素晴らしい決算発表シーズンになるでしょう。いまは金利環境も良いし、おカネは世界からアメリカへ集まっています。

リスクとしては、米中貿易戦争のとばっちりを受けやすい、設備投資の動向に敏感なビジネスが、見通しの暗転を訴えるかもしれないということです。

| 【今週のピックアップ記事!】 | |

| ■ | 「億り人」になったサラリーマン投資家の投資条件は「独自技術」と「社長&社員の愛社精神」に加えて、「日経VI」で“暴落”のタイミングを見極めて購入! |

| ■ | 株主優待名人・桐谷さんがサラリーマンにおすすめの投資法を伝授! 二度の大損を経験して悟った鉄則は「配当+優待利回り4%以上」の優待株を狙うこと! |

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |