今回は、イオンで一番得する「イオンカードセレクト」を紹介します。

| ■イオンカードセレクト | ||

| 還元率 | 0.5~1% |

|

| 発行元 | イオンフィナンシャルサービス | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費 | 無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

WAON、モバイルSuica、SMART ICOCA (モバイルSuicaとSMART ICOCAのチャージ分は還元率0.25%) |

|

| 関連記事 | ◆イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! | |

「ザイ・オンライン」の男性読者には馴染みがないかもしれませんが、スーパーマーケットの「ポイント」&「クレジットカード」に関するお得な情報があるので、奥様やお母様に教えてあげると喜ばれるかもしれません。

「イオン」や「イトーヨーカドー」では

クレジットカードが得か、電子マネーが得か

スーパーマーケットと言うと、多くの方が真っ先に思い浮かべるのは「イオン」と「イトーヨーカドー」ではないでしょうか。

「イオンではイオンカードを持っていればお得」「イトーヨーカドーではセブンカードを持っているとお得」と単純に思われている方も多いと思います。

確かに「○のつく日は5%OFF」というテレビCMがたくさん流れていますし、「5%は大きいよね」と思って、「イオンカード」や「セブンカード・プラス」を申し込む方が多いのでしょう。クレジットカード会員数も「イオンカード」は2018年3月時点で2748万人、「セブンカード・プラス」は2018年2月末時点で665万人(ミレニアム/クラブ・オンカード セゾン含む)と、スーパーマーケットのクレジットカード保有者が多いのも、「お得だ」と思っている方が多いからだと思います。

しかし、実際にはどうなのか。「イオンカード」などは券種も多いので、どのクレジットカードがお得なのか、意外と知らずに使っている方も多いと思います。

まず、イオンが発行するクレジットカード「イオンカード」、電子マネーの「WAON(ワオン)」、イトーヨーカドーが発行するクレジットカード「セブンカード・プラス」、電子マネー「nanaco(ナナコ)」で、それぞれの店舗で支払った場合の優待を確認してみましょう。

■表1.「イオン」と「イトーヨーカドー」の支払い方法によるポイントの違い

| イオン | イトーヨーカドー | ||||

| 支払い方法 | イオンカード | WAON | セブンカード・ プラス |

nanaco | |

| ポイント | WAON POINT | 電子マネーWAONポイント | nanacoポイント | nanacoポイント | |

| ポイント付与率(税込) | 200円で1ポイント | 200円で1ポイント | 200円で2ポイント | 100円で1ポイント | |

| 1ポイントの価値 | 1円 | 1円 | 1円 | 1円 | |

| グループ店での 還元率 |

1.0% | 1.0% | 1.0% | 0.5% | |

| 優 待 |

5%OFF | ・毎月20日、30日 | ・毎月8日、18日、28日 | ||

| ポイント5倍 | ・毎月10日 | ─ | |||

| シニア向け | ・毎月15日 5%OFF | ─ | ・毎月15日、25日 5%OFF |

||

イトーヨーカドーでは「セブンカード・プラス」か「nanaco」を利用する場合、「セブンカード・プラス」のほうがポイント付与率が0.5%高くなります。一方、イオンで「イオンカード」か「WAON」を利用する場合、ポイント付与率は1%で同じです。

ただし……というわけで、「セブンカード・プラス」と「nanaco」については、次回に詳しく取り上げたいと思いますので、今回は「イオンカード」と「WAON」のどちらを使うのが実際は得なのか、どの「イオンカード」を利用するのが得なのか、を詳しく解説していきます。

「イオンカード」保有者にも意外と知られていない!?

イオンでは「イオンカードセレクト」がもっとも得するカード!

「イオンカード」には、通常の「イオンカード(WAON一体型)」や交通系電子マネー・Suicaを搭載した「イオンSuicaカード」など、さまざまな券種があります。

その中で、イオンをよく利用する方であれば「イオンカードセレクト」がもっともお得な、おすすめのクレジットカードになります。

| ■イオンカードセレクト | ||

| 還元率 | 0.5~1% |

|

| 発行元 | イオンフィナンシャルサービス | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費 | 無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

WAON、モバイルSuica、SMART ICOCA (モバイルSuicaとSMART ICOCAのチャージ分は還元率0.25%) |

|

| 関連記事 | ◆イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! | |

では、数ある「イオンカード」の中で、なぜ「イオンカードセレクト」がお得なのでしょうか?

「イオンカードセレクト」は、「(クレジットカードの)イオンカード」と「(イオン銀行の)キャッシュカード」、さらに「(電子マネーの)WAON」という3つの機能が1枚になっている便利なクレジットカードですが、実は「WAON」にオートチャージしてポイントが貯まるのは「イオンカードセレクト」だけで、「WAON」で買い物をするときに「ポイントの2重取り」ができるのに加えて、「イオン銀行」をお得に使えるようになるからです

(編集部注:イオン銀行の口座は「イオンカードセレクト」入会と同時に開設可能)

しかし、2024年3月末時点で「イオンカードセレクト」の保有者は636万人。「イオンカード」全体の保有者は3158万人ですから、せっかく「イオンカード」を保有しているのに、約5人に1人しか、一番得する「イオンカードセレクト」を選択していないということになります。

これからイオンが発行するクレジットカードに新規入会をする人はもちろん、すでに「イオンカード」を保有していても「イオンカードセレクト」に新規入会が可能なので、すぐにでも切り替えたほうが得をします。

「イオンカードセレクト」なら

カードと電子マネーの「ポイント2重取り」が可能になる!

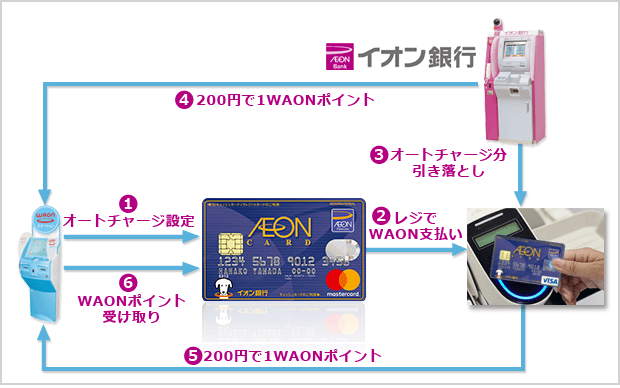

では、「イオンカードセレクト」で可能になる、「ポイント2重取り」する方法を具体的に見てみましょう(図1)。

■図1.イオンカードセレクトでポイントを2重取りできる仕組み

券面デザインは2018年11月時点のもの。ポイント付与対象の利用金額はすべて税込。

券面デザインは2018年11月時点のもの。ポイント付与対象の利用金額はすべて税込。

(1)「イオンカードセレクト」に新規入会申し込み時に「オートチャージを利用する」を選ぶか、もしくは新規入会後にイオンの店舗内などに設定されている「WAONステーション」で「WAON」のオートチャージ設定を行います。

(2)レジで「WAON」を利用して支払います。

(3)事前に設定しているので「WAON」にオートチャージが行われます。(この際、「イオンカードセレクト」では、クレジットカードでの引き落としではなく、イオン銀行の口座からの引き落としになるので、口座に残高が残っている必要があります)

(4)「WAON」へのチャージでは「200円につき1 電子マネーWAONポイント」が付与されます。

(5)チャージされた「WAON」で支払うと、イオングループ対象店舗では「200円(税込)で2 WAON POINT」、そのほかの店舗では「200円(税込)で1 電子マネーWAONポイント」が貯まります。

(6)オートチャージで付与された「200円につき1電子マネーWAONポイント」と、支払い時に付与された「200円(税込)につき1 電子マネーWAONポイント(またはWAON POINT)」を「WAONステーション」で受け取ります。

このように、「イオンカードセレクト」では、「WAON」にオートチャージされる金額の「0.5%」と、「WAON」で支払った金額の「0.5%」の「ポイント2重取り」が可能になり、還元率は1.0%になるのです。これは、他の「イオンカード」にはない特長で、「イオンカード」のサイトでも下記のように書かれています。

イオン以外の一般加盟店で通常の「イオンカード」、「WAON」をそれぞれ単独で利用した場合、還元率は0.5%ですから「イオンカードセレクト」の「WAON」を利用することで還元率は2倍になるというわけです。

しかも、イオンでは「WAON」での支払いで常時2倍のポイントが獲得できるので、還元率は1.5%(通常還元率0.5×2+オートチャージ分0.5%)に、ポイント5倍になる毎月10日の「ありが10デー」では還元率は3.0%(通常還元率0.5×5+オートチャージ分0.5%=3.0%)になり、いずれも「イオンカード」でクレジット決済をした場合の1.0%よりもお得になります。

通常の「イオンカード」であれば「WAON」へのクレジットカードからのチャージは可能ですが、残念ながら「WAON」チャージ分にはクレジットカードのポイントは付与されません。「イオンカードセレクト」は「WAON」へのオートチャージでポイントが付与されるの唯一のイオンカードなのです。

| ■イオンカードセレクト | ||

| 還元率 | 0.5~1% |

|

| 発行元 | イオンフィナンシャルサービス | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費 | 無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

WAON、モバイルSuica、SMART ICOCA (モバイルSuicaとSMART ICOCAのチャージ分は還元率0.25%) |

|

| 関連記事 | ◆イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! | |

イオンでの利用に関しては、通常時であれば「イオンカード」や「イオンカードセレクト」などのクレジット決済で支払った場合は1.0%ですが、オートチャージした「WAON」で支払った場合は還元率1.5%、さらに、毎月10日の「ありが10デー」では還元率3.0%と、「オートチャージ設定した『イオンカードセレクト』の『WAON』で支払う」のが得をします。つまり、イオンでは常に「オートチャージ設定した『イオンカードセレクト』の『WAON』で支払う」ことで、イオンでもっとも得をすることができるのです。

さらに、「イオンカードセレクト」と「イオン銀行」「WAON」を組み合わせることで、節約効果がもっと高まる点にも注目です。実は「イオンカードセレクト」と「WAON」「イオン銀行」を組み合わせることで、「節約効果」だけでなく「普通預金金利がアップする」というお得な特典も受けられるようになるのです。

「イオンカードセレクト」+「イオン銀行」+「WAON」を

組み合わせて活用すれば、さらにポイントが貯まりやすい!

先ほど「イオンカードセレクト」はイオン銀行の「キャッシュカード」の機能も付いていると書きましが、実はイオン銀行にもお得なポイント制度があります。公共料金の引き落とし口座に指定したり、給与振込口座に指定したりすることで「電子マネーWAONポイント」が貯まるのです。

具体的には、「イオンカードセレクト」を保有していて、給与口座に「イオン銀行」を指定した場合、毎月10 電子マネーWAONポイントをもらえるか、または他行宛の振込手数料が1回無料になる特典を受けられます。

また、電気やガス、電話、携帯電話、NHKなどの各種公共料金を「イオン銀行」の口座振替で支払うと、1件あたり5 電子マネーWAONポイントがもらえます。

しかし、公共料金の場合は「1件あたり5 電子マネーWAONポイント(=5円)しか得をしないなら、クレジットカードで払ったほうがいいのでは?」という疑問が浮かびます。例えば、1カ月のガス代が4000円だったとすると、「イオンカードセレクト」でクレジットカード引き落としにした場合、貯まるポイントは「200円(税込)で1 WAON POINT」なので20 WAON POINT(20円分)です。しかし、イオン銀行での「口座振替」に設定した場合は1件につき5 電子マネーWAONポイント(5円分)ですので、貯まるポイントは4分の1にしかなりません。つまり、1000円以上のガス代は「イオンカードセレクト」でクレジットカード引き落としにしたほうがお得になります。

しかし、実はすべての公共料金が一緒とは限りません。

東京電力の場合、どんな銀行でも「口座振替」に設定することで54円(税込)が割り引かれる「口座振替割引サービス」を実施しています。これを利用してイオン銀行で「口座振替」をした場合、電気料金がいくらでも「口座振替割引サービスで54円割引」+「イオン銀行の口座振替で1件5 電子マネーWAONポイント付与」=59円の得となります。

クレジットカード引き落としの場合は「200円(税込)で1 WAON POINT」ですので、59円分のポイントを貯めるには電気料金が1万1800円以上という条件になります。つまり、東京電力を利用している人は電気料金が1万1800円未満であればイオン銀行で「口座振替」をしたほうがお得ということになります。

(※編集部注:関西電力、中部電力、四国電力、中国電力、九州電力では「口座振替割引」が54円なので、電気料金が1万1800円以上ならクレジットカード引き落としのほうが得。北海道電力、東北電力、沖縄電力は「口座振替割引」がないので、クレジットカード引き落としのほうが得になる)

このように、公共サービスの種類や料金によって得られるポイント数が変わるので、一概に「口座振替」と「クレジットカードでの引き落とし」の「どちらが得」とは言えませんが、「毎月他行への振り込みが複数回ある」「他行ATMをよく利用する」という場合には、すべての公共料金を「イオンカードセレクト」での引き落としにして、「イオンカード利用代金の引き落とし金額」+「WAONの月間利用金額」を高くすることで、「イオン銀行Myステージ」のステージを「シルバー」や「ゴールド」以上に上げたほうがお得度は高くなります。

また、「イオン銀行」の通常の普通預金金利は0.20%(2025年3月24日時点)ですが、「Myステージ」が「シルバー」になれば0.21%に、「ゴールド」になれば0.22%に、そして「プラチナ」になれば0.25%にまでアップする特典が受けられます。「イオン銀行Myステージ」の具体的な優遇内容は下記のとおりです。

■「イオン銀行Myステージ」のステージ別特典内容(2025年3月24日時点) |

|||||

| なし | ブロンズ | シルバー | ゴールド | プラチナ | |

| イオン銀行スコア | 20点未満 | 20点以上 | 50点以上 | 100点以上 | 150点以上 |

| ATM入出金手数料の無料回数(※1) | - | 月1回 | 月2回 | 月3回 | 月5回 |

| 他行あて振込手数料の無料回数 | - | - | 月1回 | 月3回 | 月5回 |

| 普通預金金利(※2) | 0.20% | 0.20% | 0.21% | 0.22% | 0.25% |

| ※1 イオン銀行ATMは月に何回でも無料。 | |||||

この「イオン銀行Myステージ」は、「イオンカードセレクト」を利用することで「シルバー」や「ゴールド」まで簡単にステージが上がるようになっています。「イオン銀行Myステージ」の判定に利用されるスコアの獲得条件は下記のようになります。

■イオン銀行スコアの獲得条件 |

|

| 取引内容 | イオン銀行スコア |

| ◆イオンカードセレクト、イオン銀行キャッシュ+デビット、 イオンデビットカードのいずれかの契約 |

+10点 |

| ◆イオンゴールドカードセレクトの契約 | +30点 |

| ◆イオンカード利用代金の引き落とし (キャッシュ+デビット、イオンデビット、J-Debit含む) ※ 1円以上は10点、2万円以上は20点、以降2万円につき10点。 |

+10~100点 |

|

◆WAONの月間利用金額 (イオンカードセレクト、キャッシュカード付帯のWAON) ※ 1円以上は10点、1万円以上は20点、以降1万円につき10点。 |

+10~100点 |

| ◆WAONオートチャージ利用(設定のみでは加算なし) | +10点 |

| ◆インターネットバンキングの登録 | +30点 |

| ◆給与の受け取り | +30点 |

| ◆年金の受け取り | +30点 |

| ◆積立式定期預金の口座振替 | +10点 |

|

◆投資信託残高 ※ 1円以上は10点、100万円以上は20点、以降100万円につき10点。 |

+10~100点 |

| ◆投信自動積立の口座振替 | +30点(※) |

|

◆外貨預金残高 ※ 1円以上は10点、100万円以上は20点、以降100万円につき10点。 |

+10~100点 |

| ◆外貨普通預金積立の口座振替 | +30点(※) |

| ◆NISA口座の開設(ジュニアNISA含む) | +30点 |

| ◆iDeCo掛金の口座振替 | +30点(※) |

| ◆カードローンの契約 | +10点 |

| ◆無担保ローン残高(証貸/カードローン含む) | +30点 |

| ◆住宅ローン残高(フラット35含む) | +30点 |

| ※「投信自動積立の口座振替」「外貨普通預金積立の口座振替」「iDeCo掛金の口座振替」のうち、2つ以上の取引の実績が同月にあった場合、ボーナススコアとして+10点を獲得できる。2024年3月から「イオンゴールドカードセレクト」の保有者は「ゴールド」が確定。 | |

上の表を見るとわかるように、「イオンカードセレクト」を保有するだけで+10点、「イオンカードセレクト」を毎月1円でも使えば+10点、「イオンカードセレクト付帯のWAON」を毎月1円でも使えば+10点が獲得でき、口座開設時に「インターネットバンキングに登録」すれば毎月+30点がもらえるので、これだけで「Myステージ」は「シルバー」に到達します。そうすると、他行やコンビニATM手数料が毎月2回、他行あての振込手数料は毎月1回が無料になり、普通預金金利は0.11%にアップします。

さらに、もし「イオンカードセレクト」で公共料金を支払うなど毎月4万~6万円を使い、食料品をイオンで買う際には「イオンカードセレクト付帯のWAON」で毎月3万円以上を使って「WAONのオートチャージ利用」もすれば、合計で120点。あとは「給与の受け取り」口座に指定すれば+30点になるので、合計スコアは150点を超えて「プラチナ」の条件を達成できます。「プラチナ」になれば、毎月5回のATM手数料&振込手数料が無料になる特典が受けられ、普通預金金利は0.25%にアップします。

このように、「WAONチャージでポイントが貯まる」だけでなく、「イオン銀行Myステージ」のステージを上げやすくなるのも、イオン銀行のキャッシュカードも兼ねている「イオンカードセレクト」の大きなメリットなのです。

| ■イオンカードセレクト | ||

| 還元率 | 0.5~1% |

|

| 発行元 | イオンフィナンシャルサービス | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費 | 無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

WAON、モバイルSuica、SMART ICOCA (モバイルSuicaとSMART ICOCAのチャージ分は還元率0.25%) |

|

| 関連記事 | ◆イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! | |

「イオンカードセレクト」と「WAON」では

貯まるポイントが異なる点ので有効期限に注意!

「イオンカードセレクト」を使う場合の注意点としては、「イオンカードセレクト」のクレジットカード機能を利用して貯まるのは「WAON POINT」、「WAON」の利用および「イオン銀行」の取引で貯まるのは「電子マネーWAONポイント」になるという点です。

「WAON POINT」は1000 WAON POINTを1000 WAONとしてチャージ可能で、「電子マネーWAONポイント」も100 電子マネーWAONポイントを100 WAONとしてチャージ可能ですので、最終的にはすべてのポイントをWAONにチャージして使うことができるのですが、WAONをよく使っていると、WAON POINTの存在を忘れてしまう場合があります。

「WAON POINT」の有効期限は最長2年間(ポイント初回進呈月の翌々年の月末)なので、必ず2つのポイント残高をチェックし、確実に使うようにしてください。

ちなみに、「イオンカードセレクト」には家族カードがありますが、家族カードは通常の「イオンカード(WAON一体型)」になります。つまり、「WAON」のオートチャージ設定でのポイント獲得はできませんので、「イオンカードセレクト」を申し込む場合は「イオンを使う人(=WAONを利用する人)」にして、オートチャージで得られるポイントを逃さないようにすべきです。

次回は「イトーヨーカドー」や「セブン-イレブン」で便利に使えるクレジットカード「セブンカード・プラス」と電子マネー「nanaco」について解説します。「nanaco」のお得な情報を掲載する予定ですので、ぜひお楽しみに!

| ■イオンカードセレクト | ||

| 還元率 | 0.5~1% |

|

| 発行元 | イオンフィナンシャルサービス | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費 | 無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

WAON、モバイルSuica、SMART ICOCA (モバイルSuicaとSMART ICOCAのチャージ分は還元率0.25%) |

|

| 関連記事 | ◆イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! | |

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「ORIGINAL SERIESパートナー加盟店」の「ポイントアップ登録(無料)」をすれば、Amazonやセブン‐イレブンなどでは還元率2%、スターバックスでは「スターバックスカード」へのチャージで還元率5.5%、「Starbucks eGift」の購入で還元率10.5%に! ※還元率は交換商品により異なる。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンとローソンのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元の超高還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||