話題のビヨンド・ミートはピーク時から94%も株価が下落! ここまで下がれば買えるのか?

最近、ビヨンド・バーガー(Beyond Burger)などを発売しているビヨンド・ミート(Beyond Meat、ティッカー:BYND)が話題になっています。

ビヨンド・ミートは植物由来の代替肉を製造する食品テクノロジー企業であり、植物性代替肉の専業企業としては、初めてナスダックへ上場しました。2019年のことです。

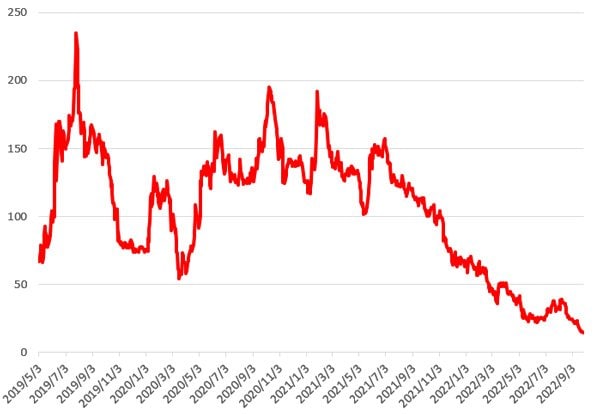

上場後、株価はピーク時には240ドル近辺まで上昇しましたが、そこから94%ほど下がり、14.54ドル(※)になっています。

(※2022年9月26日終値)

ビヨンドミートの株価推移。2019年5月の上場から約3ヵ月で240ドル近辺まで上昇。その後は大きく上下動したが、2021年夏頃から下落基調が鮮明になってきている。

ビヨンドミートの株価推移。2019年5月の上場から約3ヵ月で240ドル近辺まで上昇。その後は大きく上下動したが、2021年夏頃から下落基調が鮮明になってきている。

この株価推移はロシア株のファンドマネジャー経験を持つフィデリティ・アジア地区代表のアーヌさんの話を思い出させます。

株価は毎日、90%下がることができます。アーヌさんは大昔、ロシア株のファンドマネジャーだった時、そのことを経験したのです。

よく考えれば、数学的にそうなのです。90%も下がればずいぶん大きく下がった感じがしますが、その大きく下がった株価を起点にして、翌日はそこからまた90%下がることができるのです。

株価が大きく下がったら、必ずしも買いだとは言えません。ビヨンド・ミートはそういったケースであり、買いではないと思います。ビヨンド・ミートはリスクの高い株の典型例だと思います。

ビヨンド・ミートの代替肉を好きで食べる人はたくさんいるのかどうか? それが問題だ

ビヨンド・ミートが成功するかどうかは、次の1つの仮説に集約することできます。

仮説「ビヨンド・ミートの代替肉を好きで食べる人はたくさんいるか?」

この仮説の正否によって、ビヨンド・ミートの将来の株価は決まります。

結論から言うと、最初、消費者は興味本位で、ビヨンド・ミートの製品を試しました。でも、その目新しさが色褪せたら、消費者たちは買わなくなりました。それで株価は暴落しました。

ビヨンド・ミートの代替肉を好きで食べる人がたくさんにならない限り、株価は二度と上がらないでしょう。

ビヨンド・ミートは植物性の代替肉をアピールしています。菜食主義の人たちは同社製品の中心的なターゲットになると考えられますが、調査によると、菜食主義者の人口はアメリカでは5%しかないとのことです。そもそも肉の味が好きな菜食主義者は少ないだろうと思われます。そのマーケットは小さいです。

ということは残り95%の肉好きな人たちが食べたいかどうかがキモになります。

残り95%の人たちへビヨンド・ミートがアピールすることは、植物性の代替肉は、肉そのものよりも健康的だということです。

確かにビヨンド・バーガーの脂肪分は普通のハンバーガーより少ないです。しかし、肉の味を良くするために、塩分と添加物は多くなっているのです。なので、サラダのような純粋な野菜料理ほどには健康的なものとは言えません。

ビヨンド・バーガーの値段は高い。業績は赤字だし、売上げは伸びなくなった

そうなると、植物性代替肉の残った存在意義は、牛を殺すことなく、肉と似たような味、似たような栄養価のものを手に入れられるということです。

また、畜産に伴って出る温室効果ガスを減らせるため、植物性代替肉は本物の肉に比べて脱炭素に貢献するとも言われます。ESG投資の観点から存在意義があるというのです。

しかし、ビヨンド・バーガーの値段は2個で約6ドル。本当の肉の4倍ほどの値段がします。値段が高いことには「ニワトリが先か、卵が先か」の問題があり、量産できないと値段は下げられないですし、値段が下がらないとたくさん売れません。

この値段でビヨンド・ミートは直近の第1四半期と第2四半期は1億ドル程度の赤字を出しています。売上げが伸びているうちは、赤字でも市場は許容しましたが、足元では売上げも伸びなくなりました。

最近は、ビヨンド・ミートのCOO(最高執行責任者)が人とケンカして、相手の鼻をかんだという仰天ニュースまでありました。

COOは職務停止となりましたが、植物性代替肉の企業の役員が人間の肉を口にするという皮肉なことが起こったのです。これはアメリカでしか起きないことだなと思いました。大昔、マイク・タイソンも負けそうになったら、相手の耳をかみちぎりました。

ビヨンド・ミートの事例から得られる6つの教訓とは?

ビヨンド・ミートは私が以前、メルマガ「ポール・サイの米国株&世界の株に投資しよう!」で言及した、ドリーマー会社です。すなわち、夢を売っている会社です。そして、ビヨンド・ミートという会社は1つの夢が叶うか叶わないだけにすべてがかかっています。

ビヨンド・ミートの事例から得られる教訓は、以下のようにまとめられるでしょう。

(1)成長株にとっては、売上げの伸びがすべてです。仮説を設定し、そして、その仮説は合理的かどうか考える必要があります。

(2)ビヨンド・ミートは0か1かの会社でした。設定した仮説に対して、中間的な結論はあまり考えられなかったのです。一方、アマゾン、マイクロソフト、グーグルなどの大手企業は1つの失敗ではゼロにならないです。

(3)ビヨンド・ミートは赤字会社でした。金利が低い間は、売上げの飛躍的な伸びがあれば、市場は赤字でも許容してくれますが、金利が上がると、いきなり市場の見方は厳しくなります。

(4)ビヨンド・ミートの製品に対する最初の需要は単なる流行だったと認識する必要がありました。そのような需要が長続きするかどうかを判断しなければいけなかったのです。

(5)消費者が環境にいいからといって、高い値段を払うことにも限度があります。これは石油と再生可能エネルギー投資を考える時も同じことだと思います。EV(電気自動車)は個人レベルでの経済合理性がなければ、いくら環境に良くても普及はしないのです。

(6)イーロン・マスクとテスラのように、高い株価で増資して、投資して、消費者の好みを変え、売上げを増加させるといったいい循環にビヨンド・ミートは入ることができませんでした。テスラは高い株価を夢を叶える重要なツールとしてうまく利用できました。今のビヨンド・ミートの低い株価は夢を潰すものになってしまいました。

ドリーマー会社への投資はどうやったらいい? FIREを目指す投資家へおすすめのやり方は?

ビヨンド・ミートはうまくいきませんでしたが、こういう会社を早い段階に安い値段で買えば、大儲けすることもあり得ます。

ビヨンド・ミートに投資することは、「中国人全員から1ドルずつもらうだけで、10億ドル長者になれる」ような仮説に基づいて投資するようなものでした。ビヨンド・ミートは食肉業界全体をひっくり返すような夢を売っていました。仮説が当たったら、投資資金は数十倍、100倍になることもありえたと思います。その大きなリターンの魅力に抵抗できず、いろいろな投資家が買いました。

しかし、ことはそう簡単ではありません。

FIREを目指す投資家がどうしても買いたいのであれば、こういう会社を10社ほど分散して買う方が良いかもしれません。

ベンチャー企業には結果的に芽の出ない企業もたくさんありますから、いろいろな企業に分散して投資し、その中で非常に大きく成長する企業が少しでも出てくればよい、という考え方でベンチャー投資はよくなされます。

個人投資家がビヨンド・ミートのようなドリーマー会社に投資するときは、上記のようなやり方を取ればある程度リスクを抑えて、リターンを得られるかもしれません。

ただ、安定的に資産を成長させ、FIREを目指す投資家にとっては、このようなハイリスク・ハイリターンの銘柄は基本的にはあまり向いていないと思います。

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。