FRBの利上げ攻めにもかかわらず、S&P500指数に28%の差をつける好パフォーマンスを叩き出した!

何はともあれ、まずは以下のグラフを見てほしい。

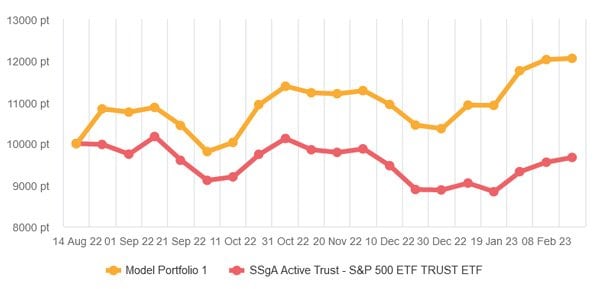

赤と黄、2本のラインが描かれている。グラフの左端は2022年8月中頃。ここが起点だ。起点では赤と黄、2本のラインは10000ptという目盛りのところでピタリ重なり、スタートしている。しかし、そこから揺れ動きつつも、2本のラインは次第に上下に乖離していくことがわかるだろう。

これは何を示したグラフなのか?

下に位置する赤いラインは「SPDR S&P500 ETF」(ティッカー:SPY)のパフォーマンスである。スパイダーというニックネームでも呼ばれるこの銘柄は米国を代表する株価指数・S&P500に連動する、世界最大規模の有名ETF(上場投資信託)だ。日本の投資家が投資するケースにあわせ、このグラフは米ドル/円の為替変動も加味したものとなっている。

S&P500 ETFの赤いラインは上下動しているが、スタート地点である10000ptをなかなか明確には超えられない。起点と比べ、いまだマイナス領域にある。直近は持ち直しの動きも見られるものの、喘ぎながら地を這うようにジリジリと進んでいるかのようだ。

S&P500という、この著名な株価指数を苦しめてきたのは、パウエル議長率いるFRB(米連邦準備制度理事会)だ。利上げ、利上げ、一気に利上げ、さらに利上げ、もっと利上げ。輝くばかりの大手米国企業が組み入れられたS&P500も、このFRBによる利上げ攻めには息も絶え絶えといった様相。その利上げの背景にはアメリカのインフレ率が極めて高くなってしまったことがあることは言うまでもない。

一方、上に位置する黄色のラインはどうだろう。FRBの利上げ攻めにもかかわらず、10000ptのスタート地点から見事に上方へ飛び立っている。スタートしてから半年弱、そのパフォーマンスはプラス20.55%にも達する。これは米ドル/円の為替を加味した数字で、為替を考慮しない米ドルベースのパフォーマンスはさらに高くプラス23.85%に達している(2023年2月17日終了現在)。

実はこの黄色のライン、メルマガ「ポール・サイの米国株&世界の株に投資しよう!」で、ポール・サイ氏が配信してきた内容をそのまま反映したポートフォリオのパフォーマンスなのだ。赤色のS&P500 ETFは比較対照のために設定されたベンチマークであり、ポール氏のポートフォリオはそのベンチマークを為替込みで約24%、米ドルベースなら約28%も上回るパフォーマンスを叩き出している計算になる。

このグラフやポール氏推奨のポートフォリオは、ポール氏のメルマガに登録すれば、誰でも会員ページで見られるようになる。

ポール・サイ氏は伝統ある大手運用会社、フィデリティ投信の出身。フィデリティ投信で株式アナリストやファンド・マネジャーを務め、中国株調査部長、日本株調査部長を歴任してきた。しかし、フィデリティ投信の“出身”と書いたとおり、ポール氏は今はもうフィデリティ投信にはいない。本格的にFIREを目指し始めてからわずか12年、42歳のときにポール氏はフィデリティ投信を辞め、FIREしたからだ。

そんなポール氏が選んだ銘柄は、FRBによる利上げ攻めの中、どうして好パフォーマンスを上げられたのだろう?

そして、ポール・サイ氏とはどんな人なのか?

現在、アメリカ、シアトルに在住しているポール氏だが、その精悍な顔立ちにはオリエンタルな雰囲気も入り混じっている。実際、ポール氏はアメリカ在住期間も長いが、日本を含めたアジア在住期間も長く、これまで世界を股にかけて活躍してきた。そういったキャリアが米国株、世界株の分析に活かされている面もある。

本記事シリーズでは、ポール氏へ取材した内容などを元に、彼の人物像と好パフォーマンスのヒミツにできる限り迫ってみたい。

日本の投資家はすでに日本株投信よりも海外株投信へ資金を多く投じている

──ということなのだが、ポール氏のスゴさをよりよく理解する準備として、コロナショック前後からの米国株や日本の個人投資家界隈の動向をここでちょっと振り返りたい。

コロナショック。2020年2月下旬から3月にかけて起こったそれは、極めて激烈な暴落だった。S&P500指数はわずか1ヵ月程度の間に35%も下落した。

しかし、そこからの反発も相当なものだった。2020年夏にはもうコロナショック前の高値をいったん回復。2020年の秋まではまだ気迷い相場的な感じもあったが、2020年11月に開発中の新型コロナワクチンが極めて高い予防効果があることが発表されたあたりから、2021年一杯ぐらいまで、S&P500指数はほぼ一直線にひたすら上昇していった。

S&P500 週足(2021年末まで) 出所:TradingView

S&P500 週足(2021年末まで) 出所:TradingView

以下は2021年の大晦日に筆者(井口稔)がツイートしたものだが、この頃は相場がまだまだ上がる、どこまでも上がる、誰でも簡単に儲かるといった雰囲気が満ちていたような記憶がある。

ただ、よく見れば、それはイケイケの全世界同時株高というのともちょっと違っていた。

2021年、アメリカのS&P500指数は約27%も上昇した。コロナ前、2019年からの3年間を通算すれば約72%もの上昇である。

一方、日本の日経平均はというと…。2021年はわずか4%台の上昇に止まった。2019年からの3年間を通算すればそこそこ上昇はしているものの、米国株に対して見劣っているのは明らかである。

このような流れを受け、日本では米国株への投資がブームになっていた。書店の投資本コーナーには米国株投資本が並んだ。米国株を取り上げるYouTuberが目につくようになった。

投資の世界にはホーム・バイアスと呼ばれる現象がある。投資家は世界のどこへでも投資していいはずなのだが、自国の資産へ投資する割合がどうしても多くなってしまうものなのだ。

実際、日本の公募投資信託について、日本株投信と海外株投信の純流出入額を比べてみると、かつては日本株投信への流入額の方がかなり多いのが通常状態だった。

ところが、以下のグラフのとおり、2021年には前者が2兆320億円、後者が4兆1728億円となって、完全に立場が逆転したのだ。海外株投信の投資対象は米国株だけではないが、その主力は米国株とみて間違いないだろう。ホーム・バイアスを乗り越えて、日本の投資家は海外株への投資を大きく増やしているのである。

「純流出入額」は設定額から解約額、償還額を差し引いた金額。単位は百万円。出所:一般社団法人 投資信託協会のデータから筆者作成

「純流出入額」は設定額から解約額、償還額を差し引いた金額。単位は百万円。出所:一般社団法人 投資信託協会のデータから筆者作成

米国株が長期的な投資対象にふさわしい理由とは?

実際、米国株は長期的な投資対象にふさわしい条件を備えていると思える。

日本は少子高齢化が進み、人口減少社会に突入しているのに対し、アメリカは先進国の中では数少ないこれからも人口が増え続けていくとみられている国である。人口増加の背景には、移民を多く受け入れていることもあり、その中には世界中の優秀な人材も含まれていることだろう。

単位は千人。出所:国連のデータから筆者作成

単位は千人。出所:国連のデータから筆者作成

アメリカの労働法制は日本と異なり、昨今報道されているとおり、会社都合でいきなりの大量解雇もあり得る。労働者にはある意味、厳しい面もあるが、労働市場の流動性は高く、将来性のある業界、企業へ自然と人が集まっていくようなしくみになっている。だからこそ、米雇用統計はあれほど注目されるのだろう。

労働市場のそのような状況もおそらく一因となり、アメリカではイノベーションが起こりやすい。そして、巨大テクノロジー企業はアメリカに圧倒的に多い。それらはみんなグローバル企業でもある。また、テクノロジー企業に限らず、アメリカにはグローバル企業が多い。

ポール氏はザイ・オンラインで、「成長する米国&世界に投資する最強のFIRE計画(プロジェクト)」という連載も持っているが、この連載でアメリカのイノベーションなどについて、以下のように解説していた。

世界のトレンドをみると、イノベーションはしばらく米国発のものが多いというトレンドは止まらないと思います。知的財産のところは特にそうです。

(中略)

資本主義では、知的資産を生み出す企業に多くの富が蓄積するようになっています。テクノロジー企業、インターネット産業、一人勝ちが起こりやすい産業では特にそうなります。

ですから、リターンを得るために、自分のポートフォリオへ米国株を組み込むのは不可欠なことなのです。

[参考記事]

●普通の日本人がFIREするには? FIREのためには日本で新築住宅は買わない方がいい。富が蓄積される特長を持った米国企業へ投資せよ!

さらに、アメリカは国土が広く、資源大国でもある。そこにも優位性がある。世界には資源がたくさんあると、資源収入への依存度が高くなって、他の経済運営がおろそかになっていると思える国もあるが、アメリカはそんなことがなく、世界一の経済大国となっている。

そして、経済規模がそこまで大きくなっている身でありながら、その経済成長率は先進国の中で相対的に高めの水準をおおよそ保っている。そして、これらのことの結果として、米国株は長期的に大きく上昇してきた。

出所:IMFのデータから筆者作成

出所:IMFのデータから筆者作成

アップルもアマゾンもグーグルもマイクロソフトも…。2022年、米国の主要大型テクノロジー株は軒並み大きく下落した

このような特質を持ったアメリカ企業へ長期的に投資していくことは資産運用の有力な手段と思える。しかし、また、投資の世界がそんなに甘くないことも確かなことなのだ。

米国株はどこまでも上がるもの、という雰囲気が充満していた2021年末。振り返ってみれば、米CPI(消費者物価指数)はすでに6%以上の高水準に達しており、パウエルFRB議長はそれまで言い続けてきた「インフレは一時的」という言葉を撤回し、引き締め方向へ転ずる示唆をしていたのだった。

そして実際、2022年春からFRBは利上げに次ぐ利上げに動き、翌年2022年のS&P500指数は約19%の大幅下落となってしまった。

S&P500指数のチャート、先ほどは2021年一杯までのものを掲載したが、これを2022年一杯まで伸ばして見てみよう。2021年末まで直線的に上がってきた相場がずいぶんと反落してしまったことが見て取れる。

S&P500 週足(2022年末まで) 出所:TradingView

S&P500 週足(2022年末まで) 出所:TradingView

アップル、アマゾン、アルファベット(グーグルの持株会社)、マイクロソフトといったS&P500の主要構成銘柄となっている大型テクノロジー株も2022年は不調だった。

2022年、アップル(ティッカー:AAPL)は約27%も下落した。

アップル 週足(2022年末まで) 出所:TradingView

アップル 週足(2022年末まで) 出所:TradingView

2022年、マイクロソフト(ティッカー:MSFT)も約29%下落している。

マイクロソフト 週足(2022年末まで) 出所:TradingView

マイクロソフト 週足(2022年末まで) 出所:TradingView

2022年、アルファベット(ティッカー:GOOGL、GOOG)も約39%下落した。かなりの下落率である。

アルファベット 週足(2022年末まで) 出所:TradingView

アルファベット 週足(2022年末まで) 出所:TradingView

そして2022年、アマゾン(ティッカー:AMZN)はさらにひどく、なんと約50%も下落したのだった。1年で半値になってしまったのだ。コロナショックの下げがかわいいものに見えてしまうほどの暴落であり、2022年のアマゾンはコロナショック時の安値と同水準まで売り込まれてしまった。

アマゾン・ドットコム 週足(2022年末まで) 出所:TradingView

アマゾン・ドットコム 週足(2022年末まで) 出所:TradingView

これら巨大テクノロジー企業の社会における重要性が1年で急激に低下したなんてことはないだろう。しかし、米国株がどこまでも上がるという雰囲気が充満していた2021年末頃にこれらの株に投資した人たちは比較的大きな含み損を抱えているはずである。あるいは怖くなって、確定損を出してしまったかもしれない。投資はそう簡単ではないのだ。

次のページ>> FANGには入っていたのに、GAFAには入っていない企業とは?

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。