リスクを過剰に怖がる必要はない! 大きなリスクがやってきたときに株価は暴落するものの、リスクがないとリターンも得られない

2023年9月19日(火)、米国・シアトルからメルマガ&オンラインサロン「米国株&世界の株に投資しよう!」で情報配信をしている元フィデリティ投信トップアナリストのポール・サイさんが、ストックボイス社が手掛ける経済・マーケット番組「WORLD MARKETZ」(TOKYO MX 月~金 22時~23時)に生出演した。

前回の放送では、中国政府は中国の景気減速に対処するため、個人ではなく企業、特にハイテク企業に注力していると語ったポールさん。同じテック会社なのに、アメリカ株なのか、中国株なのかで評価が矛盾しているところを利用すれば、儲けられる可能性が高いようだ。

【※関連記事はこちら!】

⇒アップルが実質中国株だから投資できないという人はいない! 同じテック会社でも、中国株というだけで評価の矛盾が拡大しているところが、実は儲けどころ!

今回の放送では、金融市場におけるリスクを「知っている」「知らない」で4つの窓に分類。大きなリスクがやってきたときに株価は暴落するものの、リスクがないとリターンも得られず、リスクを過剰に怖がる必要はないことを教えてくれたので、さっそくチェックしていこう。

シアトルで子供の数が減少。多くの人はトレンドが続くと思うが、実際にはブームとバーストがサイクルする

番組冒頭、アシスタントの木村カレンさんに、最近のシアトルで話題になっていることを聞かれたポールさん。

シアトルでは昨年(2022年)、小学校閉鎖の話題が出て、以前の放送でも触れたのだが、今年(2023年)になって、今度は中学校閉鎖の話題が出ているようだ。

【※関連記事はこちら!】

⇒テスラの上昇を的中! 次の上昇銘柄はアマゾン? グーグル? メタ? ChatGPTが将来、グーグル検索を代替する恐れアリ!?

番組MCの渡部一実さんが「学校の閉鎖というのは、子どもとか人口が減ってるということですか」と聞くと、ポールさんは子供や学生が減ってきている理由を2つ語り始めた。

理由の1つは、アメリカの人口増加を支えていた移民が、コロナによって減ったこと。もう1つは、コロナ対策で親が子供をホームスクールにしたり、私立の学校に子供を転校させたことだという。

ポールさん曰く、アメリカの公立学校の予算は、固定資産税で支えられている部分もあるものの、一番大きいのは子供の人数で、1人あたりいくらかのお金が、州や国から下りてくるのだそう。つまり、公立学校に通う子供の数が減ると、予算も減って、学校自体も減っていくということのようだ。

公立学校に通う子供が減っている2つの要因は、ポールさんから見ると一時的な要因なのだが、多くの人は今までのトレンドが続くと思っているのだという。

株価も上がれば延々と上がると見て、下がれば延々と下がると見る。そんな予想は小学生もできるけれど、そういう予想をすると、やっぱり人は安心できるとポールさんは語った。

間違えたとしても、これは予想できなかったとか、ターニングポイントだったけれど、誰も予想できなかったと言い訳できることが、安心につながるようだ。

けれど、株にしろ、子供の数にしろ、実際には上げ下げどちらかに偏り続けることはなく、ブーム(暴騰)とバースト(暴落)がサイクルする傾向があるとポールさんは教えてくれた。

株価が結構上昇した後に、下落すると言うメディアの人たちが増える。株式投資では、リスクだけでなくリワードも意識してバランスを取る必要がある

続いて、エヌビディアやアップル、アルファベット(旧グーグル)などのハイテク株は直線的に上昇しているけれど、バーストについてはどう考えたらいいのかと、渡部さんは質問した。

エヌビディア 週足 (出所:TradingView)

エヌビディア 週足 (出所:TradingView)

ポールさんはまず、エヌビディアなどのテクノロジー株、株式市場全体はわりと上昇して、株価がこのまま持つとは限らないけれど、AIの中長期のトレンドは本物だと思うと語った。

加えて、ポールさんが言いたかったのが、株価が結構上昇した後に、下落すると言うメディアの人たちが増えるということだ。

人間はリスクのほうが感じるし、メディアは話を聞いてもらいたいため、リスクを言った方が注目されるとポールさん。

リスクを言った人が例え間違えたとしても、この人は常に心配していて、賢いんだと思われがちで、人間は少し悲観しがちなところもあるようだ。

ただ、株式投資をするのに、そういうマインドは調整する必要があるとポールさんは語った。

リスクは意識したほうがいいけれど、意識しすぎるのはよくないため、リワード(利益)も意識して、バランスを取るのが大事だそうだ。

いい会社でも、株価が下がる時はもちろんあり、下がることは、上がることを得るための支払い、入場料みたいなものとのこと。

ずっと右肩上がりで安心、おいしいというタダ飯はないので、バーストが来ても、それを耐えることによって長期のリターンを取るというのが、ポールさんのやり方のようだ。

ポールさんは1年間でS&P500に50%超の大差をつけて圧勝! 妥当なリターンは金利と比較すればわかる

そんなポールさんは、メルマガ&オンラインサロン「米国株&世界の株に投資しよう!」で、会員に推奨ポートフォリオを公開しているのだが、1年間でS&P500に50%超の大差をつけて圧勝している。

【※関連記事はこちら!】

⇒1年間で米国株でS&P500に50%超の大差圧勝! エヌビディア株を底値近くで買っていた投資家が語る「悪いニュースはいいニュース」ってどういうこと?

ただ、毎年そこまでのリターンを見込めるわけではなく、ある程度のリターンのレベルに戻ってくることを頭の中に入れておかないといけないと、ポールさんは自分を戒めている。

それでは、妥当なリターンはどれくらいかというと、それは金利と比較すればわかるという。

今の金利は5、6%ほどで、株をやるなら最低それくらいのリターンを出さないと意味がないとポールさん。10%くらいだと、ある程度合理的で、20%くらいのリターンを目指すならば、相当なリスクを取る必要があり、上下も相当するようだ。

だからこそ、ポールさんが1年間で得た50%超のリターンというのは、10%と比べると明らかに大きく、リスクの取りすぎを意識しないといけないということだった。

いい会社の株価が暴落しても、中長期では大丈夫になってくることを考えると、大きなリスクが実はチャンスになる

最後に、ポールさんは、金融市場におけるリスクを「知っている」「知らない」で4つの窓に分類したものを紹介してくれた。

(出所:WORLD MARKETZ)

(出所:WORLD MARKETZ)

例えば、金利が高い状態のときに、現金をたくさん保有していれば、利息収入が増えて恩恵を受ける。

これはKnown knowns(「知っている」と知っていること)にあたり、問題がなく、Known Unknowns(「知らない」と知っていること)についても、特に問題はないのだという。

ただ、Unknown Unknowns(「知らないこと」を知らないこと)はリスクが大きく、ウクライナ戦争がいい例だそう。

いきなり戦争は絶対やらないだろうとみんな思ったけれど、ウクライナ戦争は起こったし、台湾戦争があると今は予想されていないけれど、中国が明日台湾に侵攻するということになれば、それは完全にUnknown Unknownsになってしまうということに、渡部さんも納得していた。

ただ、そういうリスクが、実はチャンスなのだとポールさんは力説する。

津波やリーマンショックの時は、人間的には大変だけれど、投資家としては、株価の暴落でチャンスが広がるようだ。

津波の際、ポールさんは香港にいて、東京の同僚と電話して、自分や身の回りの人の安全を確認した後に、株はどれを買った方がいいかという話をしたそう。

結局、災害や金融危機でいい会社の株価が暴落しても、中長期では大丈夫になってくるため、Unknown Unknownsのリスクがあっても大丈夫だし、リスクがないとリターンも得られないので、そんなに過剰に怖がる必要はないと、ポールさんは結論付けた。

ここまで、9月19日(火)放送の「WORLD MARKETZ」に電話出演した、ポールさんのマーケット解説を中心にお届けした。

冒頭でも紹介したとおり、ポールさんはメルマガ&オンラインサロン「米国株&世界の株に投資しよう!」で情報配信をしている。登録後10日間は無料だ。米国株投資をしてみたい、すでにしているけどもっと現地からの情報が欲しい、ポールさんが推奨する個別銘柄やポートフォリオを見てみたいという人は、こちらをぜひ登録してみてほしい。

(ザイ投資戦略メルマガ)

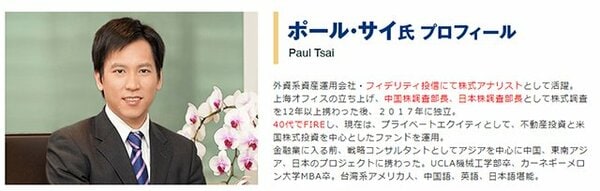

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガ「米国株&世界の株に投資しよう!」を配信中