金融系のメディアではよく2国間の金利差と為替の相関が取り上げられています。そこで、今回は日米金利差と米ドル/円相場について、簡単なグラフを作成して分析してみました。

なお、米ドル/円相場については、米ドル/円が急落していた昨年(2023年)12月にも本連載で取り上げています。以下の記事もご参考に。

[参考記事]

●米ドル/円相場が急落したが、2024年はどう動く? 米ドル/円、S&P500、米日金利差のチャートで見えてくる為替変動の3つのドライバーとは?

日米長期金利差と米ドル/円相場には一応、相関関係があるが、それはぼやけている

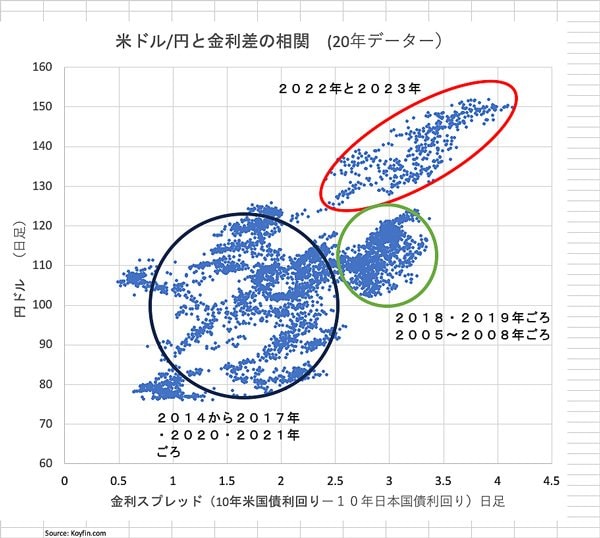

米国株投資、外国株投資にとって、為替は結構重要ですので、私は常に注目しています。まずは、以下のグラフを見てみてください。

出所:Koyfinのデータから筆者作成

出所:Koyfinのデータから筆者作成

【ポイント】

●このグラフは日米の10年物国債の利回り差と米ドル/円相場の相関を示しています。つまり、日米長期金利差と米ドル/円相場の相関分析になります。

●両者に相関はありますが、それはぼやけたものです。為替は長期金利差だけで動くものではありません。金利には長期金利だけでなく、中期、短期の金利などもあり、そういった他の期間の金利差も為替の動きに関係してきます。さらに、金利差以外の要因でも為替は動きますので、このグラフは散弾状態になっています。

●しかし、それでもこのグラフからポイントが抽出できます。時期を分けて分析するといいのです。

●2022年から2023年まで、日米長期金利差は2.5~4%程度のレンジにありました(赤い楕円で囲った部分)。そして、この直近の動きを見ると、割ときれいな右肩上がりになっていますので、日米長期金利差と米ドル/円相場の相関は高いように見えます。しかし、ずっとそうだったわけではありません。2022年よりも前の期間を見ると、相関はあまりなさそうに見えます。

●2022年より前の時期で特徴的なところを2つに分けて分析してみます。2018~2019年ごろと2005~2008年までは今と同じような日米長期金利差でしたが、米ドル/円相場は100~120円程度でした(緑の丸で囲った部分)。こういったことからわかるのは、「日米長期金利差がこのレベルだったら米ドル/円は130~140円台になる」といったように金利差と為替の関係は一概に言えるものではないということです。米ドル/円相場の水準は日米長期金利差だけで動くわけではなく、現在はAI開発の進展などいろいろな理由でアメリカにお金が流れているということもあるからです。

●日米長期金利差が0~2.5%ぐらいのレベルまで縮小すると、さすがに米ドル/円相場は100~120円ぐらいになる可能性が高いと思います。

短期金利差による為替の説明力はそこまで高くない

次に以下のグラフを見てみてください。

出所:Koyfinのデータから筆者作成

出所:Koyfinのデータから筆者作成

【ポイント】

●このグラフは日米の1年物国債の利回り差と米ドル/円相場の相関を示しています。

●日米1年物国債の利回り差が3%のところを見てみてください。米ドル/円は100~140円というとても広いレンジ内にあることがわかります。それ以外の金利差のところを見ても、米ドル/円の水準はかなり大きな幅があります。つまり、短期金利差による為替の説明力はそこまで高くないということです。

●主に2022年以降、日米短期金利差が4%に近い時期に、米ドル/円相場は140円近辺でした。一方、同じぐらいの金利差でも2006~2008年の米ドル/円相場は100~120円台ぐらいのレンジで推移していました。

●このグラフから1つ言えることは、日米短期金利差が0~1%程度になると、米ドル/円相場は100~120円程度のレンジになりそうだ、ということでしょう。

金利差は為替変動の1つの要因に過ぎない。他の要因も考慮しないといけない

この2つのグラフから抽出したポイントの共通点はおおよそ0~2%ぐらいの日米金利差だと、米ドル/円相場は100~120円程度になる可能性が高いということです。

過去20年の為替の動きは主に4つの時期に分けることができます。

●1つは2005~2008年ぐらいの時期で、米ドル/円は100~120円台ぐらいです。

●2つめは2009~2014年途中までの円高期。米ドル/円は80~100円ぐらいで推移する期間が長かったです。

●3つめは2015~2021年までの100~120円台ぐらいの時期です。

●そして、4つめは2022年から現在までの130~140円台でだいたい推移してきた時期です。

それぞれの時期についてコメントすると、1つめの時期にはリーマン・ショックなどがあり、QE(量的緩和)が始まりました。2つめの時期には、東日本大震災がありました。3つめの時期にはコロナ禍が含まれています。4つめの時期はアメリカ経済がコロナ禍のあと回復し、また、AI革命のあった時期でした。

結論は、1~3の時期と4の時期では、金利差以外の事情に結構違いがあるということです。金利差は為替変動の1つの要因に過ぎません。

足元のトレンドが続くなら、米ドル/円相場は130~150円ぐらいでの推移が続くだろう

今後、日米金利差が1~2%台に縮小しないと、米ドル/円相場が100~120円ぐらいのレンジになることは見えづらいと思います。アメリカ経済の回復など、足元のトレンドが続くなら、米ドル/円相場は130~150円ぐらいでの推移が続くでしょう。

日米金利差が少し動く程度では、過度な円高にはなりづらいと思います。まして、足元では米政策金利の引き下げ観測は少し後退したところです。それを受けて、米長期金利(米10年物国債利回り)も水準を上げています。

以下は米長期金利の1980年代からの長期チャートです。こちらもご参考に。

米長期金利(米10年物国債利回り) 1980年代からの長期チャート 出所:Koyfin

米長期金利(米10年物国債利回り) 1980年代からの長期チャート 出所:Koyfin

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。