米国では決算発表シーズン真只中!

これまでのところ好調なすべりだしに

米国株は、いま2018年第2四半期決算発表シーズンの真只中にあります。今日までにS&P500指数に採用されている500企業のうち、87社が決算発表を終えています。つまり、全体の17%の決算発表が終わったというわけです。

これまでのところ、第2四半期決算発表シーズンのすべり出しは好調です。

すでに決算発表を終えた企業のうち

87%がEPSでコンセンサス予想を上回る!

調査会社ファクトセットによれば、これまでに決算を発表した企業のうち87%がEPSでコンセンサス予想を上回りました。過去5年間の平均では70%の企業がEPSでコンセンサス予想を上回っていることから、今回の87%という数字は立派です。

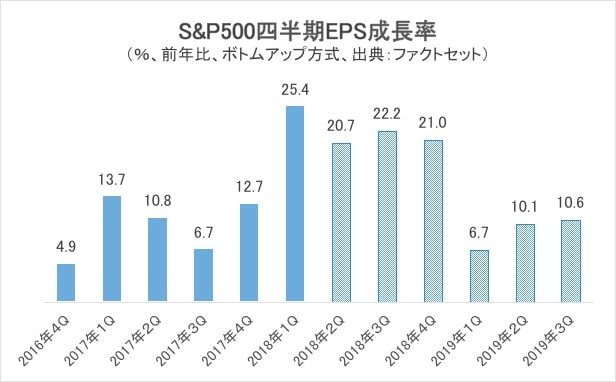

2018年第2四半期のEPS成長率は、前年同期比+20.7%が見込まれています。

これは素晴らしい数字で。すでに2018年の第1四半期は+25.4%成長を記録したわけですが、そこを起点として4期連続で前年同期比+20%を超える成長率が見込まれており、これは極めて稀にみる絶好調と言えます。

今は「業績相場」の真っ直中!

強気のスタンスを堅持すべき

これはいつも言っていることですが、強気相場は「金融相場」と「業績相場」の2つに分解できます。

最初は、中央銀行が景気支援のために金融緩和し、それを好感して株式市場が上昇します。これが「金融相場」です。

そして景気が回復してくると、中央銀行は金利政策を景気テコ入れからインフレ抑制へとシフトし、ゆっくりと政策金利を引き上げ始めます。この場合、金利は「順風」から「逆風」へと変わってしまったわけですから、もはや「金融相場」という形容はふさわしくありません。

ただ利上げ局面では、景気そのものは良いわけですから、好景気を背景に企業がどんどん利益を伸ばすのであれば、その利益伸長を買う相場が現れると考えるのが自然です。これが「業績相場」です。

いま、われわれは業績相場の真只中にいます。上に見たように「4期連続でEPS成長率が前年同期比+20%を超えている」わけですから、我々が業績相場に期待する順調な業績の伸びが実現していると評価できます。したがって、今は強気のスタンスを堅持すべきでしょう。

これほどまでにEPSが良い理由は

好調なアメリカ経済+税制改革法案の効果

なぜこれほどまでに業績が良いのか、という点ですが、まずアメリカ経済そのものが好調である点が指摘出来ます。

次に、去年のクリスマス前に駆け込みで成立した税制改革法案が企業や消費者にとって大きな減税となり、それが(1)法人税率を下げる、(2)減税で浮いた分を個人が消費に回す、というような効果を生んだことも見逃せないでしょう。

実際、第2四半期のS&P500採用企業の純利益マージンは11.6%が見込まれており、これは大変立派な数字です。法人税率の低下が、純利益マージンの拡大に少なからず貢献していることは間違いありません。

売上高も77%がコンセンサス予想を上回る

素晴らしい結果に!

次に、売上高に目を転じます。

これまでに決算発表した企業のうち、77%が売上高でコンセンサス予想を上回りました。過去5年の平均では58%の企業が売上高でコンセンサス予想を上回っていることから、今回の77%という数字は素晴らしいです。

ドル高や米中貿易戦争の影響で

ガイダンスは弱気な会社がやや多い

ガイダンスとは、「来期以降のEPS、売上高に関する、会社側の予想」を指します。そして、そのガイダンスをアナリスト達のコンセンサス予想と比較することで、「良い」「悪い」を判断します。

これまでのところ、9社が「悪いガイダンス」を発表しており、これは最近の傾向よりやや悪いと言えます。弱気なガイダンスが増えている理由として(1)ドル高、(2)米中貿易戦争、という2つの要因が指摘できると思います。

セクター別の業績では

「消費循環銘柄」や「消費安定銘柄」が好調

セクター別では、消費循環銘柄でのポジティブ・サプライズが際立ちました。S&P500指数には全部で66社の消費循環銘柄が含まれているのですが、これまでに10社が決算発表を終えており、その全てがEPSでポジティブ・サプライズを発表しました。また、売上高でのポジティブ・サプライズ比率は70%でした。

消費安定銘柄も予想外に健闘しました。S&P500指数に含まれている24社の消費安定銘柄のうち、これまでに8社が決算発表を済ませており、うち88%がEPS、ならびに売上高でポジティブ・サプライズを出しました。

金融セクターは、まちまちな印象を受けました。また、事前の期待が高かったハイテク銘柄も飛び抜けて良い感じはありませんでした。さらに、エネルギー・セクターは期待外れに終わっています。

【今週のまとめ】

決算発表シーズンもいよいよ佳境

今週発表される主要企業の決算に注目!

今週は、いよいよ決算発表シーズンが佳境を迎えます。主な企業の決算発表のスケジュール、ならびにEPSと売上高のコンセンサス予想を示しておきます。

| ■2018年7月23日(月)〜27日(金)に決算発表する主な企業 | ||||||

| 日付 | 銘柄(ティッカーシンボル) | EPS | 売上高 | |||

| 7月23日(月)引け後 | アルファベット(GOOG) | 7.95ドル | 321.4億ドル | |||

| 7月25日(水)寄付前 | ボーイング(BA) | 3.36ドル | 239.8億ドル | |||

| 7月25日(水)寄付前 | コカコーラ(KO) | 60セント | 85.4億ドル | |||

| 7月25日(水)引け後 | フェイスブック(FB) | 1.70ドル | 133.5億ドル | |||

| 7月25日(水)引け後 | ビザ(V) | 1.08ドル | 509億ドル | |||

| 7月26日(木)寄付前 | マクドナルド(MCD) | 1.93ドル | 53.3億ドル | |||

| 7月26日(木)引け後前 | アマゾン(AMZN) | 2.52ドル | 533.8億ドル | |||

| 7月27日(金)寄付前 | シェブロン(CVX) | 2.09ドル | 466.4億ドル | |||

| 7月27日(金)寄付前 | エクソン・モービル(XOM) | 1.28ドル | 717.3億ドル | |||

2018年第2四半期決算発表シーズンは、これまでのところ滑り出しは好調です。米国株式市場は「業績相場」の真只中にあり、しかも企業業績は立派な数字が相次いで発表されているわけです。ポジションを持っている人もリスクを避けて決算前に手じまいするのではなく、ここは教科書通り、そのままポジションを抱き続けるべきだと思います。

| 【今週のピックアップ記事!】 | |

| ■ | 高配当株で儲けるワザを、株主優待名人・桐谷さんと"億り人"の個人投資家・www9945さんが大公開! 配当利回り3.5~4%超で株価が上昇傾向の株に注目! |

| ■ | ソフトバンクのIPO(新規上場)は10~11月で決定!? 主幹事は「野村證券」に!? NTTを超える超大型IPOの上場日や主幹事、初値をアナリストが大胆予想! |

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |