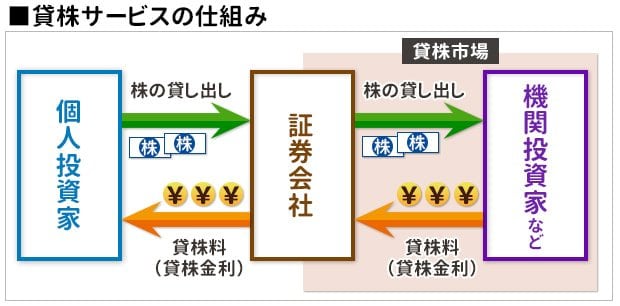

「貸株」は保有する現物株を証券会社に貸すことで

「貸株料(貸株金利)」がもらえるお得なサービス!

最近「貸株サービス」に注目が集まっている。

「貸株」とは、個人投資家が保有する現物株式を証券会社に貸し出して、銘柄に応じた貸株料(貸株金利)を受取るサービスのこと。貸し出した株式は貸株市場で証券会社から機関投資家に貸し出され、そこで得た金利が貸株料として個人投資家に支払われるので、個人投資家にとってはほぼノーリスクで利益が得られるお得なサービスだ。

そんな「貸株サービス」を開始した松井証券だが、実は2002年に「貸株サービス」の前身にあたる「預株」というサービスをいち早く導入していた。しかしその後、いくつものネット証券が「貸株」のサービスを提供し始め、現在ではSBI証券やマネックス証券など、ほとんどの大手ネット証券で「貸株」を利用できるようになっている。そこで今回、松井証券は従来の「預株」のサービスをバージョンアップして、より使い勝手のいい「貸株サービス」を改めてスタートさせた形になる。

ちなみに、貸出の期間は特に設けられておらず、「貸株サービス」の利用中であっても、売り注文を出せば自動的に貸株が解除され、売却することができる。売却時に貸株を解除する手続きは特に必要ないので、貸株中であっても普段と同じように自由に売却することができるのは便利だろう。

ただし、「貸株サービス」を利用中の証券会社が倒産した場合、一般的には貸した株が戻ってこない。「貸株サービス」を利用して貸し出された株式は、投資者保護基金による保護対象にはなっていないからだ。現時点では「貸株サービス」を提供しているネット証券は大手に限られているので、破綻リスクはかなり低いが、「貸株サービス」を利用するなら、念のために覚えておいたほうがいいだろう。

なお、「貸株サービス」では株を他人に貸し出してしまうため、NISA口座で保有している株では「貸株サービス」を利用できない。また、信用取引口座を開いていると「貸株サービス」が利用できない証券会社があるので要注意だ。

いまや大手ネット証券のほとんどで利用できる「貸株サービス」だが、個人投資家の中には実際に利用したことがない人も多いはず。そこで今回は、「貸株」の基本的な仕組みからメリット・デメリット、上手な活用法、さらには具体的な証券会社ごとの「貸株サービス」の違いなどを紹介していこう。

貸株金利は高いもので10%以上の高金利!

ただし、貸株金利の高さで銘柄を選ぶのはNG

貸株で受け取れる貸株金利は、貸株市場での需要をもとに各証券会社が決めており、銘柄によって異なっている。ほとんどの場合は0.1~0.2%程度だが、高い銘柄になると、なんと年利10%を超える銘柄もある。

一般的に、値動きの大きい新興市場銘柄のほうが貸株金利が高くなる傾向にある。大手ネット証券で貸株金利の高い順に3位までまとめた以下の表を見ると、高金利がもらえるのは新興市場銘柄が多いのがわかるだろう。ちなみに、各証券会社の貸株金利は毎週更新される。

| ■証券会社ごとの貸株金利の高い銘柄トップ3(2018年11月26日時点) | ||||||

| 証券会社 | 1位 | 2位 | 3位 | |||

| 松井証券 | PKSHA Technology 13% |

イグニス 9% |

ASJ、FFRI、 ブランジスタ 5% |

|||

| 楽天証券 | PKSHA Technology 14% |

イグニス 12% |

JIG-SAW、 エムティジェネックス 10% |

|||

| SBI証券 | PKSHA Technology 15% |

イグニス 12% |

JIG-SAW 10% |

|||

| マネックス証券 | ダブルスコープ、歯愛メディカル、HEROZ、 中村超硬 、エムティジェネックス 10% |

|||||

| 三菱UFJ eスマート証券(旧:auカブコム証券) | PKSHA Technology 13% |

JIG-SAW、イグニス 10% |

||||

| GMOクリック証券 | PKSHA Technology 18% |

イグニス 15% |

JIG-SAW、ASJ、 アスカネット 11% |

|||

ただし、貸株金利の高い銘柄は、値動きも大きく、株価も値下がり傾向にあることが多い。というのも、株を借りた投資家は、それを空売りに利用するため。つまり、「貸株金利が高い=空売りしたい投資家が多い」ということで、それだけ売り圧力がかかっているというサインでもあるのだ。

実際、上の表でもっとも高金利な銘柄はPKSHA Technology(3993)だが、チャートを見ると、1日の値動きだけで10%を超える日もあるハイボラティリティ銘柄であり、さらに株価も右肩下がりなことがわかる。

PKSHA Technology(3993)チャート/日足・6カ月(出典:SBI証券公式サイト)

PKSHA Technology(3993)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

いくら貸株金利が高くても、それ以上に株価が下落しては意味がない。貸株金利の高さだけに目を奪われて銘柄を選ぶと、貸株料以上に損失を被る可能性が高いことがあるので気をつけよう。

つまり、「貸株金利が高いから、この銘柄を買おう」「どうせ買うなら、貸株金利の高い銘柄にしよう」という考えで銘柄を選ぶのは大間違いということ。保有する銘柄は、あくまでも値上がり期待や配当・株主優待狙いといった投資方針で選ぶのが大前提であり、その上で、「せっかく株を保有しているのだから、少しでもプラスαの利益も得よう」「保有銘柄の貸株金利が、たまたま高かったらラッキー」くらいの意識で貸株サービスを利用するのが正解だ。

貸株料は日割りで計算されるので、貸出期間は自由!

短期間でも貸株金利の高い銘柄ならそれなりの利益に

では、貸株サービスを利用をすると、どのくらい儲かるのだろう。100万円分の株を貸株したときに受け取れる貸株料を、貸株金利と期間ごとに試算してみた(貸株料は税引前)。

| ■100万円相当の株を貸し出した場合に受け取れる貸株料 | ||||||

| 貸株金利 | 受け取れる貸株料(税引前) | |||||

| 1年間 | 1日 | |||||

| 0.1% | 1000円 | 2円 | ||||

| 0.5% | 5000円 | 13円 | ||||

| 1% | 1万円 | 27円 | ||||

| 10% | 10万円 | 273円 | ||||

| ※貸株の期間、株価の値動きがなかったと仮定して計算。1円未満は切り捨て。 | ||||||

当然、長期にわたって貸株するほど受け取れる貸株料は多くなるので、例えば、配当・株主優待狙いで株式を長期保有している人、株に含み損が出たまま塩漬け株を持ち続けている人にとって、貸株サービスはうってつけだ。

とはいえ、貸株は長期保有の投資家のためだけのサービスではない。貸株料は日割りで計算されるので、仮に1日しか貸株をしなくても、その分はきちんと支払われる。例えば、貸株金利10%の株100万円分を5日間貸した場合、受け取れる金額は1369円になる(税引前)。

100万円×10%×(5日÷365日)=1369円(※1円未満切り捨て)

株の貸し出しや返却は自動的に行われるので、数日単位の短期間で売買を繰り返す人でも、なんの手間もなく貸株のメリットを享受できる。

「貸株サービス」の利用手続きはネット申し込みで完結!

あとは普通に売買するだけで、自動的に株が貸し出される

貸株の申し込み方法は簡単で、基本的には各証券会社の公式サイトから貸株サービスのいくつかの設定を決めて申し込み手続きをするだけだ。証券会社によって異なるが、「保有している株をすべて貸し出す」「新規に買った株は自動的に貸し出す」などの設定のほか、「特定の銘柄だけ貸し出す」「複数単元の一部だけを貸し出す」など、さまざまな設定もできる。

そして、最初に設定をしておけば、あとは何も考えずに、従来どおりに株を売買するだけで「貸料」という“プラスα”の利益を手にすることができるようになるのだ。

貸株サービスは申し込み終了後、証券会社によっては即日、あるいは翌営業日から貸株サービスが利用可能になる。下には一例として、SBI証券の貸株サービスの申込画面を掲載しておこう(画面の中の「優待優先」「金利優先」の設定については後述)。

SBI証券の貸株サービス申込み画面。閲覧書類を確認し、「優待優先」「金利優先」のどちらかを選んで申込みを行う。

SBI証券の貸株サービス申込み画面。閲覧書類を確認し、「優待優先」「金利優先」のどちらかを選んで申込みを行う。拡大画像表示

「株主優待や配当が受け取れない」という貸株のデメリットは

証券会社のサービスを利用すれば回避できる!

そんな貸株にもデメリットがある。それは、貸株をすると株の名義が貸出先に移るため、株を貸し出した状態で権利確定日を迎えると、配当や株主優待がもらえないことだ。株主総会の議決権もなくなるので、株主総会に出席してお土産物をもらったりすることもできない。

配当に関して言えば、配当の権利確定日に貸株をしていた場合、配当金の代わりに、税引後の配当金と同額の「配当金相当額」というお金を受け取ることができる。ただ、一見、配当と配当金相当額は同じようだが、税金の扱いの面で異なっている。

貸株料や配当相当額は「雑所得」となり、他の所得と合算のうえ、総合課税の対象となる。一方で、配当金は「配当所得」。配当控除が受けられ、さらに上場株式等の譲渡損失(株取引で確定した損失)との損益通算ができるため、確定申告をすれば節税になる場合がある。また、配当金相当額は、税引後の配当金と同額が支払われたあと、所得税も取られるので、そのまま申告すると2重課税になって余計な税金を納めることになるリスクもある。

配当でも配当金相当額でも金額的な違いはそれほど大きくはないが、少しでも損をしないためには配当金として受け取りたいところだ。

| ■「配当金」と「配当金相当額」の違い | ||||||

| 配当金 | 配当金相当額 | |||||

| 税区分 | 配当所得 | 雑所得 | ||||

| 株式などの譲渡損との損益通算 | できる | できない | ||||

| 配当控除 | 対象 | 対象外 | ||||

| ※配当金相当額で支払われる金額は、所得税が源泉徴収された配当金の額と同額となります。 | ||||||

実際、こうしたデメリットを嫌がって「私は貸株はやらない!」と考える個人投資家もいるようだ。しかし、こうした貸株のデメリットは、証券会社のサービスを利用することで回避することができる。

具体的には、各証券会社で用意された「優待取得設定」とか「配当取得設定」といった設定を利用すればOKだ。

例えば、松井証券で貸株をする場合、以下のような設定を選ぶことができる。

| ■松井証券の「貸株サービス」で利用できる設定 | ||||||

| 設定の種類 | 内容 | |||||

| 貸株金利優先 | 権利確定日でも、貸株を継続。配当は、すべて配当金相当額として受け取る。 | |||||

| 株主優待優先 | 株主優待の権利確定日※の前に貸株を一時的に解除し、株主優待を受け取れるようにする。配当のみの権利確定日は、貸株を継続。 | |||||

| 権利取得優先 | 株主優待の有無にかかわらず、権利確定日前は貸株を一時的に解除。株主優待だけでなく、配当もすべて受け取れる。 | |||||

| ※ 株主優待の有無は、QUICK社の優待情報をもとに判断。 | ||||||

「貸株金利優先」を選ぶと、権利確定日など関係なく貸株を続けるため、配当金も株主優待も受け取れず、配当金相当額を受け取ることになる。ただし、権利確定日も貸株料が発生するので、受け取れる貸株料は3つの設定の中でもっとも多くなる。

「株主優待優先」を選ぶと、株主優待がある権利確定日になると貸株が一時的に解除され、株主優待を受け取ることができる。配当については、株主優待と配当の権利確定日が同じケースでは、貸株サービスが停止され、配当金が受け取れる。優待と配当の権利確定日が異なるケースでは、配当権利確定日に貸株サービスが停止されないので、配当金は配当金相当額として受け取ることになる。

「権利取得優先」は、株主優待の有無に関わらず、すべての権利確定日で自動的に貸株が解除される。そのため、株主優待はもちろん配当金や株主総会での議決権など、株主としてのすべての権利を受けることができる。

つまり、「株主優待優先」や「権利取得優先」を選んでおけば、「株主優待が受け取れない」「配当金を配当金相当額として受け取ることになるので、税金的に不利」といった貸株のデメリットを回避することができるのだ。一時的に貸株が解除される分、受け取れる貸株料は少なくなるが、1年間に数日程度なので金額的にはそれほど気にすることもないだろう。

もちろん「自分の保有銘柄は株主優待のない銘柄ばかりだし、配当金相当額で受け取ってもまったく問題ない」という人は、少しでももらえる貸株料を増やすため「貸株金利優先」を選んでもいいだろう。

こうした設定は銘柄ごとに選択できるので、株主優待銘柄や配当がある銘柄は「株主優待優先」か「権利取得優先」に、どちらもない銘柄は「貸株金利優先」を設定することもできる。

なお、「優待取得設定」は貸株サービスを提供しているすべての証券会社で利用できるが、「配当金取得設定」は松井証券、マネックス証券、楽天証券、SBI証券の4社で提供されている。「配当金取得設定」を利用したい人は、4社の中から自分がメインで使う証券会社を選ぶといいだろう。

「一部だけ貸し出ししない」など、細かく設定すれば

株主優待の長期保有優遇制度も受け取れる!

「優待取得設定」や「配当取得設定」を利用するときに注意したいのが、株主優待の取得に条件がある場合だ。

例えば、サッポロホールディングス(2501)は、「3年以上の継続保有で受け取れる株主優待が5割増し」という長期継続保有優遇制度がある。しかし貸株をすると、その間は株の名義が貸出先に移ってしまうため、「優待取得設定」や「配当取得設定」で権利確定日だけ貸株を解除しても、長期継続保有とは認められない。

こうした銘柄の場合、株主優待を受けるのに必要な株数を残して貸株をすればいい。貸株では、銘柄ごとに「一部だけ貸し出しをしない」という設定ができるのだ。

例えば、株主優待を受けるのに必要な株数が100株で、1000株保有している場合は、900株だけ貸株をして、100株は貸し出さない設定にすればOK。そうして保有を続ければ100株はずっと保有していると見なされるので、長期保有の優遇を受けながら、残り900株で貸株料を受け取ることができる。

なお、信用取引と併用できる証券会社の場合は、「一部だけ貸し出しをしない」という設定ができないケースがあるので、証券会社ごとにチェックしておこう。

証券会社ごとの貸株サービスの違いを発表!

米国株で貸株のできる証券会社も登場

貸株サービスは証券会社ごとにそれぞれ特徴がある。各社の特徴を下の表にまとめた。

| ■大手ネット証券の「貸株サービス」比較 (※2025年1月13日時点) | ||||||

| 証券会社 | 貸株金利1%以上 の銘柄数 |

優待取得設定 /配当取得設定 |

信用口座併用 | 公式サイト | ||

| 松井証券 | 84銘柄 | ○ / ○ | × | |||

| 貸株金利が最低0.2%と他社より高い分、対象銘柄は約1300銘柄に絞られる。株主優待と配当金両方を受け取ることができる「権利取得優先」が便利。 | ||||||

| 楽天証券 | 603銘柄 | ○ / ○ | ○ | |||

| 「金利優先」設定では、権利確定日の貸株金利が通常の5倍に。その場合、配当金ではなく配当金相当額が支払われる。株主優待を取得しながら貸株金利も享受できる「一部貸出しない設定」が便利。 | ||||||

| SBI証券 | 633銘柄 | ○ / ○ | ○ | |||

| 日本株に加えて、米国株約1400銘柄の貸株(米国貸株サービス=カストック【Kastock】)も利用可能。 | ||||||

| マネックス証券 | 69銘柄 | ○ / ○ | × | |||

| 株主優待設定は銘柄ごと設定できるが、配当金自動取得サービスは銘柄ごとの設定ができず、全銘柄に設定される。 | ||||||

| 三菱UFJ eスマート証券(旧:auカブコム証券) | 275銘柄 | ○ / × | ○ | |||

| 信用取引で代用有価証券の貸株ができる「代用貸株」を提供。 | ||||||

| GMOクリック証券 | 690銘柄 | ○ / × | ○ | |||

| 貸株金利が高く、金利1%以上の銘柄数が他社より目立って多い点が特徴。 | ||||||

◆貸株金利が高い証券会社は?

前出の「証券会社ごとの貸株金利の高い銘柄トップ3」を見ると、全体的にGMOクリック証券は貸株金利が高い傾向にあることがわかる。また、「金利1%以上の銘柄数」の表を見ても、GMOクリック証券が一歩抜きんでて多い。

また楽天証券の場合、「金利優先」の設定にしていると、配当の権利確定日(1日分)の貸株金利が通常の5倍となるのでお得だ。1日分の金利が5倍になっても投資額が少なければ大した額にならないかもしれないが、「貸株金利の高い銘柄を権利確定日前後だけ短期保有する」といった投資アイデアはあるかもしれない。

最低金利が高いのは、松井証券だ。多くの証券会社の貸株サービスは、整理銘柄などを除くほとんどの銘柄(国内3000銘柄以上)が貸株の対象銘柄で、最低金利は0.1%となっている。それに対して松井証券は、最低金利が0.2%以上だが、貸株の対象銘柄は約1300銘柄に限定される。つまり、メジャーな大型株で少ない貸株金利をコツコツ稼ぐ作戦は取れない。ただし、金利1%以上の銘柄数はGMOクリック証券に次いで多い。

なお、松井証券では、貸株サービスの開始を記念して、マザーズ・JASDAQに上場する貸株サービス対象銘柄の最低金利(年利)を2%まで引き上げるキャンペーンを実施している。お得なキャンペーン期間は2018年12月28日(金)までだ。

◆貸株サービスと信用取引を併用できたり、米国株で貸株ができる証券会社は?

貸株サービスを利用したいと思っても、松井証券とマネックス証券は、信用取引口座を開設していると貸株サービスが利用できないので注意が必要だ。

一方、信用取引と併用した場合の貸株サービスを進化させたのが三菱UFJ eスマート証券(旧:auカブコム証券)で、「代用貸株」というサービスを提供している。貸株と信用取引が併用できる場合でも、一般的に信用建玉の保証金の代わりとして利用する「代用有価証券」は貸株サービスに利用できない。しかし、「代用貸株」を利用すれば、信用取引の代用有価証券の貸株が可能となるのだ。また、SBI証券は、保有株式を信用取引の担保としながら貸株金利の受取ができる「担保貸株サービス」の提供を2023年1月から開始した。

また、SBI証券は「カストック(Kastock)」の名称で米国貸株サービスを提供。さらに、楽天証券の「米国貸株サービス」は、貸出す期間に応じて貸株金利が上昇する特徴がある。金利の一例として、テスラやエヌビディア、アップルをチェックしたところ3社とも同様で、SBI証券の場合は0.01%。楽天証券の場合は「金利優先コース」で0.02%、「配当優先コース」で0.01%となっていた(2025年1月時点)。

貸株はノーリスクで利益を増やせるお得なサービス

「値上がり益」「配当」「株主優待」に次ぐ4番目の収入源を確保しよう!

以上、今回は貸株の仕組みからメリット・デメリット、上手な活用法、そして証券会社ごとの貸株サービスの違いなどを解説した。

繰り返しになるが、貸株金利の高さで銘柄を選ぶと株価の下落で大損するリスクが高くなるので、貸株サービスは「せっかく株を持っているのだから、貸株料ももらっておこう」という程度、つまり、“おまけの利益”という感覚で利用するのがいいだろう。

こうしたスタンスで貸株をするのであれば、貸株をすることで増えるリスクは証券会社の倒産リスクくらいで済む。しかも、株主優待や配当が受け取れないデメリットは、「配当優先設定」などでたいていは回避できる。つまり、実質的にはほぼノーリスクで貸株料だけをもらうことができるのだ。

株式投資で得られる利益と言えば、一般的に「値上がり益」「配当金」「株主優待」の3つが挙げられるが、ここに加わる株式投資4番目の収入源が貸株サービスで得られる「貸株料」だ。貸株料は、ほかの3つにくらべると儲けが少ないのは確かだが、実質的にはほとんどノーリスクという大きなメリットがある。少しでも株式投資での利益を増やすため、貸株サービスを利用しない手はないだろう。

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年3月5日時点】 【証券会社おすすめ比較】 手数料、取引ツールetc.で総合比較! おすすめネット証券はココだ! |

||||||

| 株式売買手数料(税込) | 投資信託 | 外国株 | ||||

| 1約定ごと | 1日定額 | |||||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆SBI証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※取引報告書などを「電子交付」に設定している場合 |

2645本 | ○ 米国、中国、 韓国、ロシア 、アセアン |

||||

| 【SBI証券のおすすめポイント】 口座数では業界トップクラスの大手ネット証券で、最大の魅力のひとつは国内株式の売買手数料が完全無料なこと。取引報告書などを電子交付するだけで、現物取引、信用取引に加え、単元未満株の売買手数料まで0円になるので、売買コストに関しては圧倒的にお得な証券会社と言える。投資信託の数が業界トップクラスなうえ100円以上1円単位で買えるので、投資初心者でも気軽に始められる。さらに、IPOの取扱い数は大手証券会社を抜いてトップ。PTS取引も利用可能で、一般的な取引所より有利な価格で株取引できる場合もある。海外株式は米国株、中国株のほか、アセアン株も取り扱うなど、とにかく商品の種類が豊富だ。米国株の売買手数料が最低0米ドルから取引可能になのも魅力。低コストで幅広い金融商品に投資したい人には、必須の証券会社と言えるだろう。「2025年度JCSI(日本版顧客満足度指数)調査」の「証券業種」で9年連続1位を獲得。また口座開設サポートデスクが土日も営業しているのも、初心者には嬉しいポイントだ。 |

||||||

| 【SBI証券の関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| ◆三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1856本 | ○ 米国 |

|

| 【三菱UFJ eスマート証券のおすすめポイント】 MUFGグループの一員であり、さらにau経済圏と連携するネット証券で、SB証券や楽天証券などと並んで5大ネット証券のひとつ。日本株は、1日定額制なら1日100万円の取引まで売買手数料が無料(0円)!「逆指値」や「トレーリングストップ」などの自動売買機能が充実していることも特徴のひとつ。あらかじめ設定しておけば自動的に購入や利益確定、損切りができるので、日中に値動きを見られないサラリーマン投資家には便利だ。板発注機能装備の本格派のトレードツール「kabuステーション」も人気が高い。その日盛り上がりそうな銘柄を予測する「リアルタイム株価予測」など、デイトレードでも活用できる便利な機能を備えている。投資信託だけではなく「プチ株(単元未満株)」の積立も可能。月500円から株を積み立てられるので、資金の少ない株初心者にはおすすめだ。「J.D.パワー 2024年カスタマーセンターサポート満足度調査<金融業界編>」において、ネット証券部門で2年連続第1位となった。 |

||||||

| 【関連記事】 ◆【三菱UFJ eスマート証券(旧:auカブコム証券)のおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率はネット証券トップクラス ◆auカブコム証券の新アプリで「スマホ投資」が進化! 株初心者でもサクサク使える「シンプルな操作性」と、投資に必要な「充実の情報量」を両立できた秘密とは? ◆au PAY カード」で積立投資すると最大5%のPontaポイントがたまる! NISAも対象なので、これから投資を始める人にもおすすめ |

||||||

| ▼【ザイ限定】2000円プレゼントの特典情報も掲載!▼ | ||||||

| ◆松井証券 ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1931本 | ○ 米国 |

|

| 【松井証券のおすすめポイント】 1日定額制プランしかないものの1日の約定金額の合計が50万円以下であれば売買手数料が無料という手数料体系は非常に魅力的。また、25歳以下なら現物・信用ともに国内株の売買手数料が完全無料! 資金が少なく、複数の銘柄に分散投資する初心者の個人投資家にはおすすめだ。その使い勝手は、チャート形状で銘柄を検索できる「チャートフォリオ」を愛用している株主優待名人・桐谷さんも「初心者に特におすすめ」と太鼓判を押す。また、デイトレード限定で手数料が無料、金利・貸株料が0%になる「一日信用取引」や手数料が激安になる「一日先物取引」など、専業デイトレーダーにとって利便性の高いサービスも充実している。HDI-Japan主催の「HDI格付けベンチマーク」2025年証券業界では、「問合せ窓口」「Webサポート」2部門で3年連続「三つ星」を獲得。 ※ 株式売買手数料に1約定ごとのプランがないので、1日定額制プランを掲載。 |

||||||

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆マネックス証券 ⇒詳細情報ページへ | ||||||

| 99円 | 115円 | 275円 | 550円/日 | 1862本 | ○ 米国、中国 |

|

| 【マネックス証券のおすすめポイント】 2024年1月からNTTドコモと業務提携を開始。「dカード」でのクレカ積立、dカード年間利用額特典による投信購入など、ドコモとの提携サービスが続々登場している。日本株の取引や銘柄分析に役立つツールが揃っているのがメリット。中でも、多彩な注文方法や板発注が可能な「マネックストレーダー」や、重要な業績を過去10期以上に渡ってグラフ表示できる「マネックス銘柄スカウター」はぜひ利用したい。「ワン株」という株を1株から売買できるサービスもあるので、株初心者はそこから始めてみるのもいいだろう。また、外国株の銘柄数の多さも魅力で、5100銘柄以上の米国株や2700銘柄以上の中国株を売買できる。「dカード」「マネックスカード」などの提携クレカで投資信託を積み立てると最大3.1%のポイント還元。なお、2023年10月にNTTドコモと業務提携を発表しており、2024年7月からは「dカード」による投資信託のクレカ積立などのサービスが始まった。 |

||||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は最大3.1%とトップクラスで、「dカード PLATINUM」ならお得な特典も満載! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! ◆【マネックス証券NISA「つみたて投資枠」のメリットは?】積立対象の投資信託が264本もあり、初心者も安心の資産設計アドバイスツールが使える! |

||||||

| ▼クイズに回答+口座開設で2000円分のポイントがもらえる!▼ | ||||||

| ◆moomoo証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 665本 | ○ 米国 |

||||

| 【moomoo証券のおすすめポイント】 米国で設立され、グローバルに展開しているネット証券。米国株には特に力を入れており、取扱銘柄数は約6250銘柄と大手ネット証券を圧倒。米国株の売買手数料も大手ネット証券の4分の1程度だ(上限は22米ドルで他社と同水準)。さらにリアルタイム為替なら為替手数料が無料なので、米国株の売買コストを抑えたい人にはおすすめ。米国株の情報も充実しており、米国株投資にチャレンジしたい人には、魅力的な証券会社と言える。また、日本株の売買手数料が完全無料なので、日本株を売買したい人にもおすすめ。取引アプリに搭載された対話型AIの「moomoo AI」も便利。株の基礎知識から市場動向、銘柄分析まであらゆる質問に答えてくれるので、投資初心者には力強い味方となる。また、多くの先輩投資家たちが書き込みを行う投資掲示板は、株初心者にとって役立つ情報源となるだろう。NISA口座も利用可能。 |

||||||

| 【関連記事】 ◆moomoo証券は「米国株」投資におすすめの証券会社! 為替手数料無料&約6000銘柄を24時間取引可能で、AIツールも使える“低コスト&充実のサービス”を解説 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

||||||

| ▼入金5万円以上で「最大10万円相当の人気株」が当たるキャンペーン実施中!▼ | ||||||

| ◆SBIネオトレード証券(旧:ライブスター証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 55本 | - | |

| 【SBIネオトレード証券のおすすめポイント】 以前はライブスター証券だったが、2021年1月から現在の名称に。売買手数料を見ると、1日定額プランなら1日100万円まで無料。1日100万円超の価格帯でも大手ネット証券より割安だ。また、信用取引の売買手数料が完全無料(0円)なのに加え、信用取引金利の低さもトップクラス。アクティブトレーダーほどお得さを実感できるだろう。そのお得さは株主優待名人・桐谷さんのお墨付き。取引ツール「NEOTRADER」のPC版は板情報を利用した高速発注や特殊注文、多彩な気配情報、チャート表示などオールインワンの高機能ツールに仕上がっている。また「NEOTRADER」のスマホアプリ版もリリースされた。低コストで日本株(現物・信用)をアクティブにトレードしたい人におすすめ。また、売買頻度の少ない初心者や中長期の投資家にとっても、新NISA対応や低コストな個性派投資信託の取り扱いがあり、おすすめの証券会社と言える。 |

||||||

| 【関連記事】 ◆【ネット証券おすすめ比較】株の売買手数料を比較したらあのネット証券会社が安かった! ◆株主優待名人の桐谷さんお墨付きのネット証券は? 手数料、使い勝手で口座を使い分けるのが桐谷流! |

||||||

| ▼積極的に売買する短期トレーダーに人気!▼ | ||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆楽天証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 2620本 | ○ 米国、中国 、アセアン |

||||

| 【楽天証券のおすすめポイント】 国内株式の現物取引と信用取引の売買手数料が完全無料(0円)! 株の売買コストについては、同じく売買手数料無料を打ち出したSBI証券と並んで業界最安レベルとなった。また、投信積立のときに楽天カード(一般カード/ゴールド/プレミアム/ブラック)で決済すると0.5〜2%分、楽天キャッシュで決済すると0.5%分の楽天ポイントが付与されるうえ、投資信託の残高が一定の金額を超えるごとにポイントが貯まるので、長期的に積立投資を考えている人にはおすすめだろう。貯まった楽天ポイントは、国内現物株式や投資信託の購入にも利用できる。また、取引から情報収集、入出金までできるトレードツールの元祖「マーケットスピード」が有名で、数多くのデイトレーダーも利用。ツール内では日経テレコン(楽天証券版)を利用することができるのも便利。さらに、投資信託数が2600本以上と多く、米国や中国、アセアンなどの海外株式、海外ETF、金の積立投資もできるので、長期的な分散投資がしやすいのも便利だ。2024年の「J.D. パワー個人資産運用顧客満足度調査<ネット証券部門>」では総合1位を受賞。 |

||||||

| 【関連記事】 ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう ◆「日経テレコン」「会社四季報」が閲覧できる証券会社を解説! 利用料0円ながら、紙媒体では読めない独自記事や先行情報を掲載し、記事の検索機能も充実 |

||||||

| ◆GMOクリック証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※電話注文を除く |

163本 | ○ (CFD) |

||||

| 【GMOクリック証券のおすすめポイント】 従来から売買手数料の安さがウリだったが、2025年9月からネット取引の場合、国内株式(現物・信用取引)と投資信託の売買手数料が完全無料に! コストにうるさい株主優待名人・桐谷広人さんも利用しているとか。信用取引の金利については、大手ネット証券よりも低く設定されており、一般信用売りも可能だ! 米国株の情報では、瞬時にAIが翻訳する英語ニュースやグラフ化された決算情報などが提供されており、米国株CFDの取引に役立つ。商品の品揃えは、株式、FXのほか、外国債券やCFDまである充実ぶり。CFDでは、各国の株価指数のほか、原油や金などの商品、外国株など多彩な取引が可能。この1社でほぼすべての投資対象をカバーできると言っても過言ではないだろう。国内店頭CFDについては、2024年度まで11年連続で取引高シェア1位を継続。頻繁に売買しない初心者はもちろん、信用取引やCFDなどのレバレッジ取引も活用する専業デイトレーダーまで、幅広い投資家におすすめ! |

||||||

| 【関連記事】 ◆【GMOクリック証券の特徴とメリットを徹底解説!】日本株の売買手数料が無料のうえ、米国株から金まで世界中の商品を売買できるCFDや高機能アプリが魅力 ◆GMOクリック証券が“業界最安値水準”の売買手数料を維持できる2つの理由とは? 機能充実の新アプリのリリースで、スマホでもPCに負けない投資環境を実現! ◆「株主優待のタダ取り(クロス取引)」で得するなら、GMOクリック証券がおすすめ! 一般信用の「売建」を使って、ノーリスクで優待をゲットする方法を解説! |

||||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。 | ||||||

【SBI証券×ザイ・オンライン】タイアップ企画

新規口座開設+条件クリアした人全員に

現金2000円プレゼント!⇒関連記事はこちら

| お得な限定キャンペーン! | クレカ積立がお得 | 株の売買手数料がお得! |

|---|---|---|

|

SBI証券 新規口座開設+条件クリアで もれなく2000円プレゼント! |

三菱UFJ eスマート証券 取引ツール「kabuステーション」が機能充実! |

松井証券 1日50万円までの取引 なら売買手数料0円! |

| ザイ・オンラインで人気NO.1の大手ネット証券!⇒関連記事 | 「三菱UFJカード」などでクレカ積立がお得!⇒関連記事 | 優待名人・桐谷さんも「便利でよく使う」とおすすめ⇒ 関連記事 |