バークシャー・ハサウェイが、

2018年の年次報告書を発表

2月23日(土)、ウォーレン・バフェット率いるバークシャー・ハサウェイ(ティッカーシンボル:BRK.B)が年次報告書を発表しました。

それによると、2018年通年の売上高は前年同期比+3.3%の2,478億ドルでした。営業利益は248億ドル、GAAP(米国で一般に受け入れられている会計基準)による純利益は40億ドルでした。

バークシャー・ハサウェイの決算において

営業利益だけに注目すべき理由とは?

バークシャー・ハサウェイの2018年度の利益は:

1. 投資先企業、クラフト・ハインツ(ティッカーシンボル:KHC)の暖簾代の毀損30億ドル

2. 投資ポートフォリオの売却によるキャピタルゲイン28億ドル

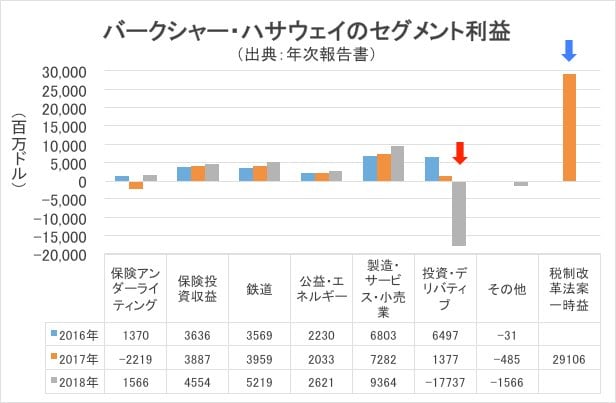

3. 新会計基準で206億ドルの含み益が「損金」扱いになった(下チャートの赤矢印)

などの一時要因を含んでいます。その関係で、見かけ上の数字は大幅に悪化しています。加えて2017年の利益は、税制改革法案成立による一時益(下チャートの青矢印)で嵩上げされました。

新会計基準では、株式ポートフォリオの含み益・含み損を毎年値洗い(mark-to-market)しなくてはいけないため、来年以降もこうした荒っぽいブレが生じると思われます。このため、投資家は今後営業利益だけに注目した方が良いでしょう。

私は普通、決算発表を論じる際、1株当たり利益(EPS)や売上高のコンセンサス予想からの乖離を問題にします。しかし、ことバークシャー・ハサウェイに関する限り、この値洗いのブレによりアナリスト達が予想数字を掲げることが大変困難になっています。このため、コンセンサス予想からの乖離を論じることは意味がありません。

簿価を手掛かりとした評価では、

バークシャー・ハサウェイの実態は把握できない

ウォーレン・バフェットは、「株主への手紙」の中で「これまでは簿価(Book value)をどう伸ばしたか、という基準で我々の働きぶりを評価して欲しいとお願いしてきたが、この尺度は、だんだんバークシャー・ハサウェイの経営の実態を把握する上で有効性を持たなくなってきているので、今後、それは止めて欲しい」と訴えています。

その1番目の理由は、バークシャー・ハサウェイは近年、「投資会社」というより「事業会社」としての性格を強く帯びてきているため、簿価で判断するのは不適切だということです。

2番目の理由は、バークシャー・ハサウェイが保有している上場企業の株式は上述の新会計基準により時価で評価されるのに対し、バークシャー・ハサウェイ傘下の事業会社は取得時の簿価で計上されるルールになったことです。これは、それらの事業会社の価値をとんでもない過小評価してしまうことになります。

3番目の理由は、今後バークシャー・ハサウェイが自社株の買戻しを行った場合、市場で拾った株に関しては、簿価よりずっと高い水準で取得したと同時に、バークシャー・ハサウェイの内在価値(Intrinsic Value)からすれば下の水準で取得したことになることです。結果として、自社株買戻しによって、バークシャー・ハサウェイの内在価値は引き上げられる一方で、会計報告上、簿価はどんどん下がってしまうのです。

ちなみにバークシャー・ハサウェイ株は、簿価の1.4倍で取引されています。これは、S&P500の3.1倍より遥かに低いです。

なお、第4四半期中の自社株買戻し金額は、4.18億ドルにとどまりました。これは、第3四半期の実績である9.28億ドルを下回りました。これは、上に書いた事情を株主にしっかり説明してから自社株買戻しに取り組もうとした結果だと思います。

バークシャー・ハサウェイの将来を左右する

ウォーレン・バフェットの後継者は?

ウォーレン・バフェットは、後継者問題に関し、年次報告書の中で「保険事業に関してはアジット・ジェイン、その他のすべての事業に関してはグレッグ・アベルを総責任者とする」と発表しました。

ウォーレン・バフェットと彼の長年のビジネス・パートナーを務めてきたチャーリー・マンガーは、いつか高齢のため第一線を退かなければいけなくなるわけですが、その際、後任が誰になるかは今回のこの発表でほぼ固まったということです。

今後、バークシャー・ハサウェイは、次世代経営陣との円滑な経営の引き継ぎを期すため:

1. 株主総会だけでなく各事業部責任者によるアナリスト・デーを開催する

2. 「株主への手紙」を他の経営幹部も共同執筆する

3. 配当を出す

などの措置を実行すべきだと思います。

保険事業:

GEICO、バークシャー・ハサウェイ・リインシュアランスなど

バークシャー・ハサウェイは、ディスカウント自動車保険のGEICO(ガイコー)、損保・再保険会社のバークシャー・ハサウェイ・リインシュアランスなどの保険事業を展開しています。保険会社のビジネスがバークシャー・ハサウェイにとって重要である理由は、「フロート(float=投資に自由に使えるお金)」があるからです。

フロートとは、保険加入者が払い込んだ保険料のうち、保険金の支払いに充当するための準備金など、すぐに出てゆくと思われる費用を差し引いた、残りのお金を指します。このお金は、運用に回していいのです。

2018年末の時点で、このフロートは1,227億ドルでした。普通、われわれが「バークシャー・ハサウェイは膨大なキャッシュを持っている」と言った場合、この待機資金を指すことが多いです。現在、この資金の大半は、トレジャリー・ビル(短期国債)で運用されています。

鉄道事業:

バーリントン・ノーザン・サンタフェ

バーリントン・ノーザン・サンタフェ(BNSF)は、全米最大クラスの鉄道会社で中西部、西海岸、南東部など28州をカバーしており、4万5千人の従業員がいます。

2018年の売上高は、前年比+11.5%の239億ドルでした。うちボリューム増は+4.1%、価格・ミックスの改善は6.2%でした。

公益・エネルギー事業:

バークシャー・ハサウェイ・エナジー・カンパニー

バークシャー・ハサウェイ・エナジー・カンパニー(BHE)は、490万戸に電力を供給しているほか天然ガス・パイプラインを持っています。

工業・サービス・小売業:

プレシジョン・キャストパーツ、ルブリゾルなど

工業部門売上高は619億ドルでした。2017年は576億ドルでした。この部門の中には、次のような会社があります:

・プレシジョン・キャストパーツ/航空機向けパーツのメーカー

・ルブリゾル/自動車向けオイル添加物を作っている化学会社

・IMC(インターナショナル・メタルワーキング・カンパニー)/金属切断ツールのメーカー

・マーモン・ホールディングス/金属パイプ、鋼管、工業ファスナーのメーカー

・クレイトン・ホームズ/プレハブ住宅メーカー

バークシャー・ハサウェイが

巨額の資金を投じる上場企業は?

バークシャー・ハサウェイが上場企業の株式に巨額の投資をしていることは、良く知られています。

主な持ち株を挙げると、もっとも大きなポジションはアップル(ティッカーシンボル:AAPL)で、発行済み株式数の5.4%に相当する2.55億株を持っています。その時価価値は、402.7億ドルです。

その次に大きいポジションはバンク・オブ・アメリカ(ティッカーシンボル:BAC)で、9.19億株。これは同行の発行済み株式数の9.5%に相当し、時価価値は226.4億ドルです。

3番目に大きなポジションはウエルズファーゴ(ティッカーシンボル:WFC)の4.49億株で、同社の発行済み株式数の9.8%に相当します。時価価値は207億ドルです。

その次はコカコーラ(ティッカーシンボル:KO)で4億株。同社の発行済み株式数の9.4%に相当し、時価価値は189.4億ドルです。

その他、合計すると、1728億ドルのポートフォリオとなっています。

バークシャー・ハサウェイの業績まとめ

最後に、バークシャー・ハサウェイの1株当たりの業績のチャートを掲げておきます。

バークシャー・ハサウェイの年次株主総会は、5月4日(日)にネブラスカ州オマハで開催されます。

【今週のまとめ】

「事業会社」にシフトするバークシャー・ハサウェイは

今後大きな買収を行う可能性も!

今回のバークシャー・ハサウェイの決算は、色んな特殊要因が重なっている関係で難解でした。バフェットは「今後は営業利益だけに注目してくれ」と言っているので、我々もバフェットの言葉に従い、営業利益を中心にこの株を追いかけてゆきたいと思います。

バークシャー・ハサウェイは「投資会社」から「事業会社」へとシフトしています。今回発表された人事も、事業会社のトップをファンドマネージャーたちよりも上に持って来ました。

その「事業会社」ですが、自動車保険のGEICO、鉄道会社のBNSFをはじめおおむね好調です。

また、バークシャー・ハサウェイは1227億ドルもの自由になるお金を温存しているので、どこかでイッパツ大きな買収をやるかも知れません。

これは全く私の「ドタ勘」に過ぎないのですが、たぶんマスターカード(ティッカーシンボル:MA)のような銘柄が、現在のバークシャー・ハサウェイの事業ポートフォリオにピッタリとフィットするのではないかな、と思います。

バークシャー・ハサウェイ(BRK.B)チャート/日足・6カ月(出典:SBI証券公式サイト)

バークシャー・ハサウェイ(BRK.B)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【※今週のピックアップ記事はこちら!】

⇒「配当利回りが高い株」ベスト10の中で、投資判断が"強気"な銘柄は? 配当利回りが7.7%で業績も好調な「スズデン」、6%超で割安な「日産自動車」に注目!

⇒高配当+好業績を継続中の“地味な中小型株”3銘柄を紹介! 15期連続で営業増益中の「イチネンHD」、9期連続で増配予定の「たけびし」などに注目しよう!

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |