<今回のポイント>

1.原油と株式市場は相関性を高めている

2.原油価格下落の原因は供給過多にある

3.米国のシェールの増産が元凶

4.サウジの「シェール潰し」にシェール企業はテクノロジーで対抗

5.シェール生産コストは今でも下がり続けている

6.原油価格低迷の長期化は、株式投資家にとって歓迎せざるシナリオ

米国株式市場と原油価格は高い連動性、

原油の供給増で原油価格が下がる構造に

このところ米国株式市場は原油価格と連動性を高めています。つまり原油価格が高い日にはニューヨーク株式市場も高いし、逆に原油価格が安い日にはマーケットも値を消しやすいのです。

そこで今日は原油市場を取り巻く様々な要因を整理し、今後、原油価格がどう動くかについて考えてみたいと思います。

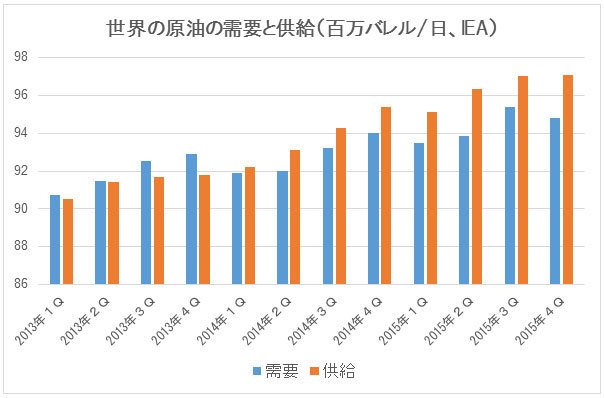

まず原油市場を大局的な視点から眺めます。下は世界の原油の需要と供給の推移を示したグラフです。

原油価格は2014年第2四半期から崩れ始めたわけですが、需要には特別異変は感じられません。むしろその頃を境に供給が需要を慢性的に上回りはじめたことが問題なのです。

そこで気になるのが「むやみに増産したのは、一体、誰だ?」ということです。

下は世界の主要産油国の原油生産高のグラフです。

これを見ると2008年以降、米国の原油生産高の伸びが著しいことがわかります。これはシェールオイルの増産が原因です。つまり犯人はアメリカなのです。

OPEC加盟国の多くははフル操業を続行中

サウジアラビアが減産に踏み切らない理由とは?

またサウジアラビアを除く石油輸出国機構(OPEC)各国も、ひとまとまりのグループとして見た場合、かなり増産してきていることがわかります。このグループにはどんな国が含まれているのでしょうか? それを知るため、OPEC加盟13か国の原油生産高のグラフを下に掲げます。

イラクはイスラム国(IS)と戦う戦費ねん出のため、増産しています。イラクの油田地帯は南部のバスラ周辺と北部のモスル周辺になりますが、モスルは最近までISに占領されていました。そのようなむずかしい操業環境の下で、フル操業に近い生産を続けているわけです。

イランは核開発を巡って欧米から経済制裁を受けていましたが、核開発制限合意を受けて最近、経済制裁が解除されています。ペルシャ湾の石油積出港、カーグ島にはタンカーが集結しており、既に欧州市場向けのタンカーが次々に出港したところです。

ベネズエラはチャベス前大統領の時代から買票のためのバラマキ政治が行われてきました。無責任な経済運営がたたって、現在、700%を超えるハイパー・インフレに見舞われており、経済は大混乱しています。国営石油会社ペヴェデサ(PVDSA)は、そのような異常事態の中にあって奇跡的に生産水準を維持しています。

言い換えればアフリカ大陸と東南アジアの一部国では最近の原油価格の下落のあおりで減産に追い込まれている国が見られるけれど、全体としてはフル操業を続けている国が意外に多いというわけです。

サウジアラビアは、かつてはスイング・プロデューサーとして需給バランスを均衡させることに一役買ってきました。別の言い方をすれば、世界でジャブジャブに原油が余っている時は減産することで価格を下支えし、逆に原油価格が急騰した局面では増産して価格を冷やすという戦略を持っていたのです。

サウジアラビアがそのような態度を貫いていた理由は、同国は圧倒的な確認埋蔵量を持っている関係で、将来に渡って、世界の人々が安定的にガソリン車に乗り続けてくれることが国益だったことによります。別の言い方をすれば下手に原油価格が急騰し、代替エネルギーへの移行が進み過ぎることだけがサウジアラビアの懸念だったというわけです。

しかしシェールオイルの登場は、そのような既存秩序を乱しました。米国のシェール業者がむやみに増産したので原油価格は急落してしまったし、サウジアラビアはマーケットシェアを大きく落としました。

そこでサウジアラビアは現在のように原油価格が低迷している局面でも敢えてこれまでのような減産をせず、米国のシェール企業が倒産するまでわざと高水準の生産を維持して我慢比べをする戦略に出たのです。

シェール企業は採算ラインを次々に改善

OPECとのバトルは長期化する模様

原油価格の下落で米国のシェール業者の業績は急速に悪化しています。そこでシェール業者は中途半端な規模で、比較的高コストな油井をどんどん休止し、最もスケールが大きく、最新鋭のテクノロジーを駆使したハイテク・リグに生産活動を集中しています。

その関係で稼働油井数は下のグラフのように激減しました。

しかし水平掘りの掘削距離を伸ばす、破砕法をこれまでより多用する、シェールの亀裂に流し込むポリマーを含んだ特殊液の配合量を最適化する、などによる生産性の向上で、一本の油井から産出される原油の量は現在もどんどん増え続けています。

その結果、以前より遥かに少ない油井数で、いままでと同じ生産量を維持するどころか、さらに生産量を伸ばすことが起きているのです。結果として下のグラフに見られるように生産高にはわずかしか衰えが見られません。

かつては「50ドルが採算ラインだ」と言われていた生産コストも著しく改善しており、現在は原油価格30ドルでも利益が出せるリグが増えています。

サウジアラビアのもくろみ通り、次々に米国のシェール企業が倒産に追い込まれるためには、18~25ドルの原油価格が少なくとも4か月ほど続くことが必要になります。

しかも生産コストの急改善による営業キャッシュフローの増加を見て、株式の投資家はシェール企業を見殺しにするどころか、これらの企業のバランスシート増強のための公募増資に喜んで応じる態度を見せています。2016年に入って、これまでに50億ドルものシェール企業の公募増資が敢行されました。言い換えれば「シェール企業は、死にそうで、なかなか死なない」のです。

このことは現在の低い原油価格が、長期に渡って続く可能性が高まったことを意味します。もし株式市場と原油価格がこれまで通り連動するのであれば、それは株式にとって歓迎せざるシナリオです。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |