ビットコインなど「仮想通貨」の取引をしている人で、

2017年に利益確定していたら確定申告が必要な場合が多い!

今年も2017年(平成29年)分の「確定申告」の受付が始まっています。追加の納付や還付の請求があって確定申告が必要な人は、2018年3月15日(木)までに忘れずに手続きをしましょう。

ところで、2017年分の確定申告で特に注目されているのは、ビットコインなどの「仮想通貨」による取引で生じた利益の申告についてです。

ご存じのとおり、2017年はビットコインやイーサリアム、リップルなど仮想通貨を取引する人が増え、ニュースでも連日のように取り上げられて、「仮想通貨元年」と呼ばれるほどの盛り上がりを見せました。自分自身が仮想通貨で利益を出した方、あるいは身の回りの人から儲けた話を聞いたことがある、という方も多いのではないでしょうか。

ただ、利益が出れば、税金を課せられるのが世の常です。例外として、宝くじの当選金のように税金がかからないものもありますが、仮想通貨で得た利益については課税の対象となります。

しかし、そのことをよく知らないまま、仮想通貨を取引している人もたくさんいるはずです。そこで、今回はビットコインなどの仮想通貨の税金のかかり方、確定申告をする際の注意点などを解説していきます。

ビットコインなどの仮想通貨の利益は、税制上は

「雑所得」に区分され、総合課税で納税額金が決まる

仮想通貨は最近になって、急速に幅広く取引されるようになったため、これまで税制が固まっていませんでした。ようやく骨子がまとまり、明文化されたのは2017年12月のこと。本当につい最近です。それによると、仮想通貨の基本的な課税方針は、以下の2点となっています。

【仮想通貨の基本的な課税方針】

(1)仮想通貨で得た利益は、申告の区分が「雑所得」となる。

(2)仮想通貨で得た利益は、給与などほかの所得と合わせて「総合課税」が適用される。

まず「雑所得」とは、給与所得や不動産所得、事業による所得といった、一般的な所得にはあてはまらない所得のこと。ビットコインなどの仮想通貨の取引で得た利益は、この「雑所得」に分類されます。

それでは、株や投資信託、FX(外国為替証拠金取引)など、おなじみの金融商品の所得区分はどうなっているのでしょうか。まず、株・投資信託の売買益は「譲渡所得」です。FXは仮想通貨と同じ「雑所得」ですが、「申告分離課税」という計算方法が利用できる点が大きく違います。

申告分離課税では、給与などのその他の所得とは別枠で税金が計算されます。税率は、金融商品の利益に対し、一律20%超(所得税+住民税+復興税)です。

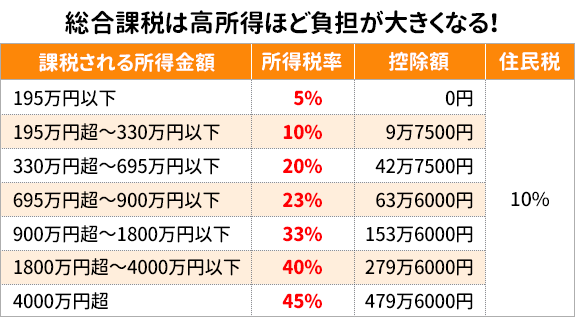

しかし、仮想通貨は申告分離課税ではなく、給与所得などのその他の所得と合算される総合課税で税金を計算します。この場合、税率は一律ではなく、合計の所得が増えるごとに税率もアップする累進課税方式が適用されます。

以上を総合すると、株などではいくら利益を上げても税率は一律20%超。これに対し、仮想通貨は給与などと合算で累進課税により税率が決まるため、儲ければ儲けるほど所得の税率がアップします(※所得税の税率は課税所得が4000万円以上になると45%に達する。住民税と合算すると税率は55%に)。

つまり、2017年に仮想通貨で多額の利益を得てしまったら、所得税率が跳ね上がることになります。もし、これまで課税金額が300万円だった人が、仮想通貨で1000万円儲けたとすると、所得税の税率は従来の10%から、いきなり33%まで引きあがります(住民税と合算すると43%!)。同時に控除額もアップしますが、それにしても税金は大幅アップです。

ビットコインなど仮想通貨の取引における

「利益確定」の定義とは?

しかし、仮想通貨の取引をしているからといって、すべての人が確定申告をしなければならないわけではありません。

確定申告が必要なのは、基本的には2017年に仮想通貨で「利益確定」をした人です。この場合の利益確定とは、以下の3つを指しています。

●保有する仮想通貨を売り、円に戻した場合

●購入した仮想通貨を、また別の仮想通貨を買う資金にあてた場合

●仮想通貨を使って買い物した場合

ビットコインなどの仮想通貨を「円」に戻した場合だけが、利益確定のように思われがちですが、ビットコインなどの仮想通貨を使って買い物をしたときも利益確定と見なされます。最近はビックカメラなど、町中でもビットコインが使えるところがあるので、使った経験がある人は要注意です。

ただし、給与所得者の場合、利益確定の金額が年間を通じて20万円以下であれば、そもそも確定申告は不要です(※仮想通貨の取引で得た利益以外に何らかの雑所得があり、それと合算して20万円を超える場合は確定申告が必要)。

また、世帯主の扶養に入っている専業主婦(主夫)の方や子どもが仮想通貨で利益を出した場合、雑所得が38万円以下であれば確定申告は不要です。ただし、38万円を超えると確定申告が必要な上に、扶養から外れて各種控除が受けられなくなります。

ビットコインなどの仮想通貨で

どれだけ利益を得たのか、自分で明細を作る

さて、2017年にビットコインなどの仮想通貨の取引で仮想通貨取引で年間20万円(あるいは38万円)を超える利益確定をしたとしましょう。この場合、確定申告が必須です。

株や投資信託は「特定口座(源泉徴収あり)」(金融機関が税金を源泉徴収確定申告して代理で納税してくれる口座)で取引する場合が多いので、個人で確定申告せずに済みます。しかし、仮想通貨にはそういった代理納税のシステムがないので、個人で確定申告をしなければならないのです。

仮想通貨の確定申告をするにあたり、必要となるのは「実際に仮想通貨でどれだけ収入があったか」を算出することです。

取引回数が少なければ簡単に算出できますが、頻繁に取引をしている場合は、仮想通貨の売買をした取引所や販売所で過去の履歴をあたり、明細を作って計算することになります。

なお、仮想通貨の取引で得た利益収入からは、取引手数料や仮想通貨の勉強のためのセミナー費用、書籍費用、取引のために購入したパソコンの費用などを、「必要経費」として差し引くことができます。もしこうした費用を支払っていた場合は、少しでも税金の負担を減らすために、確定申告の前に調べてまとめておくことをおすすめします。

利益が出ているのに確定申告を怠ると罰則もある!

ここまでビットコインなどの仮想通貨の取引で利益が出たケースについて説明してきました。逆に損失を出した場合に関しては、同一年間で損益通算も可能です。

たとえば、2017年9月にビットコインで10万円の利益を確定し、12月にリップルで5万円の損失を確定した場合、利益と損失を相殺して差し引き5万円の利益となります。この損益通算はあくまで同じ雑所得(他の仮想通貨取引を含む)同士でのみ行えるもので、給与所得や事業所得のような他の所得と通算することはできない点に注意が必要です。

「手続きも面倒だし、税金をたくさん払うのもツライ」と誰もが思われるでしょうが、くれぐれも確定申告を先延ばしにしないようにしましょう。期限内(2017年分は2018年3月15日まで)に正当な理由もなく確定申告をしないでいると、「無申告加算税」という罰金を課せられる場合があります。また、期限内に確定申告をしたとしても、申告後に納税を遅らせると「延滞税」も課せられます。

最初に触れたように、ビットコインなどの仮想通貨の取引で得た利益に関する税制は2017年12月に発表されたばかりで、2018年の確定申告が初の機会となります。かつてFX(外国為替証拠金取引)がそうであったように、仮想通貨の税制も今後変更される可能性はあるものの、どんな方向へ進むのかはまだまだ見通しのつかない状況です。ビットコインなどの仮想通貨を取引される方は、今後も税制の行方に注視しておきたいですね。

(取材/麻宮しま)

| 【おすすめのピックアップ記事!】 | |

| ■ | ビットコインなど「仮想通貨」の取引で、不正流出の リスクを減らすには?仮想通貨の取引所を選ぶ際は、 金融庁への登録の有無やマルチシグ対応に注目しよう |

| ■ | 株式投資で得た利益にかかる「税金」を、株初心者に わかりやすく解説!利益が出ても税金を払わずに済む “裏ワザ”や「確定申告」が必要なくなる方法を公開 |

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年2月16日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

1.25% (※2) |

1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。※2 2026年2月28日までの期間限定キャンペーン「BANK The Giftスペシャル定期(BANK新規口座開設者限定)」適用時の金利。なお、期間中であっても募集総額が500億円に達した時点で取り扱い終了。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 1.00% (※1) |

0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 ※1 2026年3月1日までの期間限定キャンペーン「円定期特別金利」適用時の金利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆東京スター銀行 ⇒詳細ページはこちら! | |||

| 0.70% (※1) |

1.10% (※2) |

1.00% (※3) |

0.305% |

| 【東京スター銀行のおすすめポイント】 東京スター銀行を給与(バイトやパートも含む)または年金の受取口座に指定すると、普通預金金利が「0.30%⇒0.70%」に大幅アップするのが大きなメリット! さらに、コンビニATMの出金手数料は、月8回までなら24時間365日いつでも無料なので使いやすい。また、通常の定期預金のほか「スターワン1週間円預金」など、お得な金融商品を数多くラインナップ。 ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①東京スター銀行を給与振込や年金受取の口座に指定、②資産運用商品を300万円以上保有かつNISA口座保有&投資信託を購入。※2 新規に口座開設した人限定の「新規口座開設優遇プラン スターワン円定期預金」適用時の金利。※3「スターワン円定期預金プラス(インターネット限定)」適用時の金利。 |

|||

| 【関連記事】 ■【東京スター銀行の金利・手数料・メリットは?】「ATM手数料」や「振込手数料」がお得なネット銀行。さらに、給与振込で普通預金金利が大幅にアップ! |

|||

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.05% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2026年2月28日までの期間限定キャンペーン「冬の1年もの特別金利キャンペーン」適用時の金利。au・UQ mobileユーザーの場合は+0.20%相当の現金がもらえる。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.30% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.20%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.22% (「イオン銀行Myステージ」の 「ゴールドステージ」の場合) |

0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、普通預金金利が0.22%に! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! ※1 2026年2月11日までの期間限定キャンペーン「冬の定期預金キャンペーン」適用時(期間内にイオンカードセレクトに申し込んだ場合の金利)。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年2月16日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||