「相続税」の、誰でも知っておくべき基礎知識を解説! 基礎控除額が減ったことで「相続税」

発売中のダイヤモンド・ザイ2019年2月号では、「相続税・贈与税を0円にする節税ワザ10」を特集! 2015年に相続税の基礎控除額が縮小し、課税対象者が増えている。それと同時に、早めに相続税対策をしておいたほうがいい人も増えた。そこで、特集では相続税で損しないための「節税ワザ」をプロに聞いている。

今回は、特集の冒頭で紹介している「相続税の基礎知識」を抜粋。相続税の計算方法や、対象となる資産の種類、法定相続人の順位など、実際に相続問題と直面したとき、必ず知っておかなければならない情報が満載だ。相続税に対し、漠然とした不安を感じている人は、ぜひチェックしてみてほしい!

「相続税」を減らしたいなら、早めの準備が肝心!

意外と節税ワザもあるが、自ら行動する必要がある!

教えてくれたのは、税理士法人弓家田・富山事務所の弓家田良彦さん。

教えてくれたのは、税理士法人弓家田・富山事務所の弓家田良彦さん。拡大画像表示

「相続税」と聞くと、一部の資産家が課せられるもので、自分には関係ないと思っている人も多いのでは?

ただ、2015年に相続税の「基礎控除額」が「6000万円」から「3600万円」(法定相続人が一人の場合)へと、約4割も縮小されたのをきっかけに、同年は課税対象者がなんと2倍近くに急増! その後もじわじわと増え続けている(※国税庁・平成28年分の相続税の申告状況について)。

「基礎控除額」3600万円と言われてもピンと来ないかもしれないが、たとえば東京23区など都心に家があったり、数千万円の貯金があったりすると、相続税がかかってくることもあるのだ。

一方で、相続に使える節税ワザは意外に多い。ただし、やり方を知って自ら行動しなくてはならない場合がほとんど。つまり、何もしないでいると、回避できたかもしれない多額の相続税を課せられて、苦しむことになりかねないのだ。

そんな最悪の状況を避けるべく、ダイヤモンド・ザイ2019年2月号では、相続税を0円にする方法を10種類紹介している。だが、相続税の知識に不安があるなら、一足飛びに節税ワザをチェックする前に、まずは”基本のキ”を押さえておこう。

パターン別の「相続税早見表」で、

節税対策を何もしなかったときの相続税額をチェック!

相続税について考えるとき、真っ先に気になるのは「自分が課税される可能性があるかどうか」ということだろう。

そもそも、相続の対象となる資産には、自宅や預貯金などの「プラスの遺産」と、金融機関からの借入金、クレジットカードの未決済分などの「マイナスの遺産」がある。それらを合わせて、どのくらいの金額になるかを確認しよう。

相続税には「基礎控除」という非課税枠がある。無条件に3000万円、さらに法定相続人一人につき600万円が加算される(※2015年に「基礎控除」が大幅に減額されたことは前述のとおり)。

遺産の総額がわかったら、そこからこの「基礎控除額」を引くと、相続税がいくらかかるのかが見えてくる。相続人の人数が増えるほど、「基礎控除額」の枠も広がる。

仮に、亡くなった人に配偶者と子どもが2人いたとしたら、その3人が「法定相続人」となる。「法定相続人」というのは、その名のとおり法律で定められた相続の権利がある人のことだ。

この場合、遺産は3000万円+(600万円×3人)で計4800万円まで非課税となる。故人の遺産が4800万円以内なら、相続税は一切かからない。

一方、遺産が「基礎控除額」を超えてしまった場合は、超えた金額に対して税金がかかる。遺産額に応じて税率と控除額が決まっていて、その金額が大きいほど税率も高くなる。

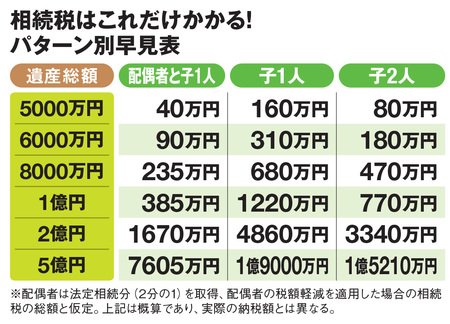

「基礎控除額」と税率をふまえ、遺産に対してどのくらいの相続税がかかるのかを、一目でわかるようにしたのが上の表だ。たとえば、遺産が1億円あって法定相続人が子1人の場合だと、1220万円もの相続税を支払わなくてはならなくなる。

誰がどのくらい遺産を相続するのか?

相続の順位や、法定相続による分割の割合とは?

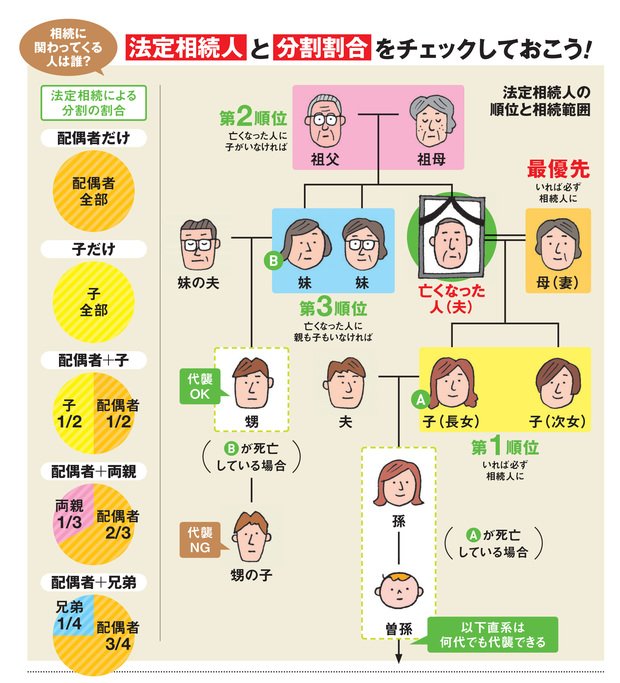

次に、「法定相続人」にあたるのが一体誰なのか、下の表で整理しよう。

相続の順番で見ていくと、まず「配偶者」は最優遇されていて、どんなケースでも相続人になる。次に優先順位が高いのが、第1順位である「子ども」になる。第1順位の対象者が存在する場合、第2順位である「親」がいたとしても、法的には遺産を継ぐ資格はない。

また、第1順位の法定相続人が亡くなっていた場合は、その子どもや孫が相続の権利を引き継ぐことになる。これを「代襲」と呼び、第1順位の直系卑属(子・孫など亡くなった人より後の世代で、直通する系統の親族のこと)なら何代でも可能となる。

第1順位に直系卑属がいなかった場合、第2順位の親が遺産を継ぐ。さらに親も亡くなっていた場合、第3順位である「亡くなった人の兄弟」に相続権が発生する。

また、法定相続による分割の割合も民法で定められている。ケースにもよるが、遺言書がなく遺産分割の話し合いが決裂した場合、民法で定められた割合で遺産を分けることになる。

プロが伝授する10種類の相続税の節税ワザは、

ダイヤモンド・ザイ2019年2月号をチェック!

今回は、発売中のダイヤモンド・ザイ2019年2月号の特集「相続税・贈与税を0円にする節税ワザ10」から、相続税の仕組みや基礎知識について、抜粋して紹介した。

特集内では、不動産を使ったり、生前贈与を利用したりと、さまざまな方法で相続税を節税するワザを紹介しているので、相続税に不安を感じている人は、ぜひチェックを!

ダイヤモンド・ザイ2019年2月号では、ほかにも「2019年『株』全予想&儲け方」「買っていい×買ってはダメをズバ斬り! 人気の株500銘柄 激辛診断!」「全3710銘柄の最新理論株価」「数字オンチもOK! 5年で資産10倍にした、藤川里絵さんの株入門」「13年間ありがとう、さらばカツヤ! 勝谷誠彦の自腹で株投資[最終回]」など、今月も情報盛りだくさん。

また、別冊付録として桐谷広人さんが表紙の「株主優待カレンダー」を用意! 1~12月ごとの権利確定日や最終売買日はもちろん、日銀短観やFOMCなど、株式投資をするうえで知っておいたほうがいい重要な予定をチェックしたい人には必見の内容だ!

ダイヤモンド・ザイ2019年2月号は、全国の書店や楽天ブックスにて好評発売中!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2025年12月2日時点】 【証券会社おすすめ比較】 手数料、取引ツールetc.で総合比較! おすすめネット証券はココだ! |

||||||

| 株式売買手数料(税込) | 投資信託 | 外国株 | ||||

| 1約定ごと | 1日定額 | |||||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆SBI証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※取引報告書などを「電子交付」に設定している場合 |

2628本 | ○ 米国、中国、 韓国、ロシア 、アセアン |

||||

| 【SBI証券のおすすめポイント】 口座数では業界トップクラスの大手ネット証券で、最大の魅力のひとつは国内株式の売買手数料が完全無料なこと。取引報告書などを電子交付するだけで、現物取引、信用取引に加え、単元未満株の売買手数料まで0円になるので、売買コストに関しては圧倒的にお得な証券会社と言える。投資信託の数が業界トップクラスなうえ100円以上1円単位で買えるので、投資初心者でも気軽に始められる。さらに、IPOの取扱い数は大手証券会社を抜いてトップ。PTS取引も利用可能で、一般的な取引所より有利な価格で株取引できる場合もある。海外株式は米国株、中国株のほか、アセアン株も取り扱うなど、とにかく商品の種類が豊富だ。米国株の売買手数料が最低0米ドルから取引可能になのも魅力。低コストで幅広い金融商品に投資したい人には、必須の証券会社と言えるだろう。「2025年度JCSI(日本版顧客満足度指数)調査」の「証券業種」で9年連続1位を獲得。また口座開設サポートデスクが土日も営業しているのも、初心者には嬉しいポイントだ。 |

||||||

| 【SBI証券の関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| ◆三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1857本 | ○ 米国 |

|

| 【三菱UFJ eスマート証券のおすすめポイント】 MUFGグループの一員であり、さらにau経済圏と連携するネット証券で、SB証券や楽天証券などと並んで5大ネット証券のひとつ。日本株は、1日定額制なら1日100万円の取引まで売買手数料が無料(0円)!「逆指値」や「トレーリングストップ」などの自動売買機能が充実していることも特徴のひとつ。あらかじめ設定しておけば自動的に購入や利益確定、損切りができるので、日中に値動きを見られないサラリーマン投資家には便利だ。板発注機能装備の本格派のトレードツール「kabuステーション」も人気が高い。その日盛り上がりそうな銘柄を予測する「リアルタイム株価予測」など、デイトレードでも活用できる便利な機能を備えている。投資信託だけではなく「プチ株(単元未満株)」の積立も可能。月500円から株を積み立てられるので、資金の少ない株初心者にはおすすめだ。「J.D.パワー 2024年カスタマーセンターサポート満足度調査<金融業界編>」において、ネット証券部門で2年連続第1位となった。 |

||||||

| 【関連記事】 ◆【三菱UFJ eスマート証券(旧:auカブコム証券)のおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率はネット証券トップクラス ◆auカブコム証券の新アプリで「スマホ投資」が進化! 株初心者でもサクサク使える「シンプルな操作性」と、投資に必要な「充実の情報量」を両立できた秘密とは? ◆au PAY カード」で積立投資すると最大5%のPontaポイントがたまる! NISAも対象なので、これから投資を始める人にもおすすめ |

||||||

| ▼【ザイ限定】2000円プレゼントの特典情報も掲載!▼ | ||||||

| ◆松井証券 ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1921本 | ○ 米国 |

|

| 【松井証券のおすすめポイント】 1日定額制プランしかないものの1日の約定金額の合計が50万円以下であれば売買手数料が無料という手数料体系は非常に魅力的。また、25歳以下なら現物・信用ともに国内株の売買手数料が完全無料! 資金が少なく、複数の銘柄に分散投資する初心者の個人投資家にはおすすめだ。その使い勝手は、チャート形状で銘柄を検索できる「チャートフォリオ」を愛用している株主優待名人・桐谷さんも「初心者に特におすすめ」と太鼓判を押す。また、デイトレード限定で手数料が無料、金利・貸株料が0%になる「一日信用取引」や手数料が激安になる「一日先物取引」など、専業デイトレーダーにとって利便性の高いサービスも充実している。HDI-Japan主催の「HDI格付けベンチマーク」2025年証券業界では、「問合せ窓口」「Webサポート」2部門で3年連続「三つ星」を獲得。 ※ 株式売買手数料に1約定ごとのプランがないので、1日定額制プランを掲載。 |

||||||

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆マネックス証券 ⇒詳細情報ページへ | ||||||

| 99円 | 115円 | 275円 | 550円/日 | 1846本 | ○ 米国、中国 |

|

| 【マネックス証券のおすすめポイント】 日本株の取引や銘柄分析に役立つツールが揃っているのがメリット。中でも、多彩な注文方法や板発注が可能な「マネックストレーダー」や、重要な業績を過去10期以上に渡ってグラフ表示できる「マネックス銘柄スカウター」はぜひ利用したい。「ワン株」という株を1株から売買できるサービスもあるので、株初心者はそこから始めてみるのもいいだろう。また、外国株の銘柄数の多さも魅力で、5100銘柄以上の米国株や2650銘柄以上の中国株を売買できる。「dカード」「マネックスカード」などの提携クレカで投資信託を積み立てると最大3.1%のポイント還元。さらに、投資信託の保有金額に対し、最大0.26%分(年率)のマネックスポイントが付与されるのもお得だ。なお、2023年10月にNTTドコモと業務提携を発表しており、2024年7月からは「dカード」による投資信託のクレカ積立などのサービスが始まった。 |

||||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は最大3.1%とトップクラスで、「dカード PLATINUM」ならお得な特典も満載! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! ◆【マネックス証券NISA「つみたて投資枠」のメリットは?】積立対象の投資信託が264本もあり、初心者も安心の資産設計アドバイスツールが使える! |

||||||

| ▼クイズに回答+口座開設で2000円分のポイントがもらえる!▼ | ||||||

| ◆moomoo証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 660本 | ○ 米国 |

||||

| 【moomoo証券のおすすめポイント】 米国で設立され、グローバルに展開しているネット証券。米国株には特に力を入れており、取扱銘柄数は約6300銘柄と大手ネット証券を圧倒。米国株の売買手数料も大手ネット証券の4分の1程度だ(上限は22米ドルで他社と同水準)。さらに為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株の情報も充実しており、米国株投資にチャレンジしたい人には、魅力的な証券会社と言える。また、日本株の売買手数料が完全無料なので、日本株を売買したい人にもおすすめ。取引アプリに搭載された対話型AIの「moomoo AI」も便利。株の基礎知識から市場動向、銘柄分析まであらゆる質問に答えてくれるので、投資初心者には力強い味方となる。また、多くの先輩投資家たちが書き込みを行う投資掲示板は、株初心者にとって役立つ情報源となるだろう。NISA口座も利用可能。 |

||||||

| 【関連記事】 ◆moomoo証券は「米国株」投資におすすめの証券会社! 為替手数料無料&約6000銘柄を24時間取引可能で、AIツールも使える“低コスト&充実のサービス”を解説 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

||||||

| ▼入金1万円以上で「最大10万円相当の人気株」が当たるキャンペーン実施中!▼ | ||||||

| ◆楽天証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 2611本 | ○ 米国、中国 、アセアン |

||||

| 【楽天証券のおすすめポイント】 国内株式の現物取引と信用取引の売買手数料が完全無料(0円)! 株の売買コストについては、同じく売買手数料無料を打ち出したSBI証券と並んで業界最安レベルとなった。また、投信積立のときに楽天カード(一般カード/ゴールド/プレミアム/ブラック)で決済すると0.5〜2%分、楽天キャッシュで決済すると0.5%分の楽天ポイントが付与されるうえ、投資信託の残高が一定の金額を超えるごとにポイントが貯まるので、長期的に積立投資を考えている人にはおすすめだろう。貯まった楽天ポイントは、国内現物株式や投資信託の購入にも利用できる。また、取引から情報収集、入出金までできるトレードツールの元祖「マーケットスピード」が有名で、数多くのデイトレーダーも利用。ツール内では日経テレコン(楽天証券版)を利用することができるのも便利。さらに、投資信託数が2600本以上と多く、米国や中国、アセアンなどの海外株式、海外ETF、金の積立投資もできるので、長期的な分散投資がしやすいのも便利だ。2024年の「J.D. パワー個人資産運用顧客満足度調査<ネット証券部門>」では総合1位を受賞。 |

||||||

| 【関連記事】 ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう ◆「日経テレコン」「会社四季報」が閲覧できる証券会社を解説! 利用料0円ながら、紙媒体では読めない独自記事や先行情報を掲載し、記事の検索機能も充実 |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆GMOクリック証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※電話注文を除く |

163本 | ○ (CFD) |

||||

| 【GMOクリック証券のおすすめポイント】 従来から売買手数料の安さがウリだったが、2025年9月からネット取引の場合、国内株式(現物・信用取引)と投資信託の売買手数料が完全無料に! コストにうるさい株主優待名人・桐谷広人さんも利用しているとか。信用取引の金利については、大手ネット証券よりも低く設定されており、一般信用売りも可能だ! 米国株の情報では、瞬時にAIが翻訳する英語ニュースやグラフ化された決算情報などが提供されており、米国株CFDの取引に役立つ。商品の品揃えは、株式、FXのほか、外国債券やCFDまである充実ぶり。CFDでは、各国の株価指数のほか、原油や金などの商品、外国株など多彩な取引が可能。この1社でほぼすべての投資対象をカバーできると言っても過言ではないだろう。国内店頭CFDについては、2024年度まで11年連続で取引高シェア1位を継続。頻繁に売買しない初心者はもちろん、信用取引やCFDなどのレバレッジ取引も活用する専業デイトレーダーまで、幅広い投資家におすすめ! |

||||||

| 【関連記事】 ◆GMOクリック証券が“業界最安値水準”の売買手数料を維持できる2つの理由とは? 機能充実の新アプリのリリースで、スマホでもPCに負けない投資環境を実現! ◆「株主優待のタダ取り(クロス取引)」で得するなら、GMOクリック証券がおすすめ! 一般信用の「売建」を使って、ノーリスクで優待をゲットする方法を解説! ◆億トレーダーが初心者におすすめの証券会社を紹介! NISA口座の売買手数料無料のSBI証券と、株主優待で売買手数料が無料になるGMOクリック証券がおすすめ |

||||||

| ◆SBIネオトレード証券(旧:ライブスター証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 56本 | - | |

| 【SBIネオトレード証券のおすすめポイント】 以前はライブスター証券だったが、2021年1月から現在の名称に。売買手数料を見ると、1日定額プランなら1日100万円まで無料。1日100万円超の価格帯でも大手ネット証券より割安だ。また、信用取引の売買手数料が完全無料(0円)なのに加え、信用取引金利の低さもトップクラス。アクティブトレーダーほどお得さを実感できるだろう。そのお得さは株主優待名人・桐谷さんのお墨付き。取引ツール「NEOTRADER」のPC版は板情報を利用した高速発注や特殊注文、多彩な気配情報、チャート表示などオールインワンの高機能ツールに仕上がっている。また「NEOTRADER」のスマホアプリ版もリリースされた。低コストで日本株(現物・信用)をアクティブにトレードしたい人におすすめ。また、売買頻度の少ない初心者や中長期の投資家にとっても、新NISA対応や低コストな個性派投資信託の取り扱いがあり、おすすめの証券会社と言える。 |

||||||

| 【関連記事】 ◆【ネット証券おすすめ比較】株の売買手数料を比較したらあのネット証券会社が安かった! ◆株主優待名人の桐谷さんお墨付きのネット証券は? 手数料、使い勝手で口座を使い分けるのが桐谷流! |

||||||

| ▼積極的に売買する短期トレーダーに人気!▼ | ||||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。 | ||||||

【SBI証券×ザイ・オンライン】タイアップ企画

新規口座開設+条件クリアした人全員に

現金2000円プレゼント!⇒関連記事はこちら

| お得な限定キャンペーン! | 3000円プレゼント企画! | 株の売買手数料がお得! |

|---|---|---|

|

SBI証券 新規口座開設+条件クリアで もれなく2000円プレゼント! |

岡三オンライン 1日定額プランで 手数料を大幅値下げ! |

松井証券 1日50万円までの取引 なら売買手数料0円! |

| ザイ・オンラインで人気NO.1の大手ネット証券!⇒関連記事 | IPOにも注力するネット証券!⇒関連記事 | 優待名人・桐谷さんも「便利でよく使う」とおすすめ⇒ 関連記事 |