トランプ大統領が「対中関税第三ラウンド」の発動を発表し、

世界中の株式市場が急落!

先週の8月1日、トランプ大統領は米中貿易交渉に進展が見えないことに業を煮やし、対中関税第三ラウンドを9月1日付で発動すると発表しました。今回は、これまでに関税の対象となってなかった3000億ドル相当の中国からの輸入品に対し、10%の関税を課すことになります。

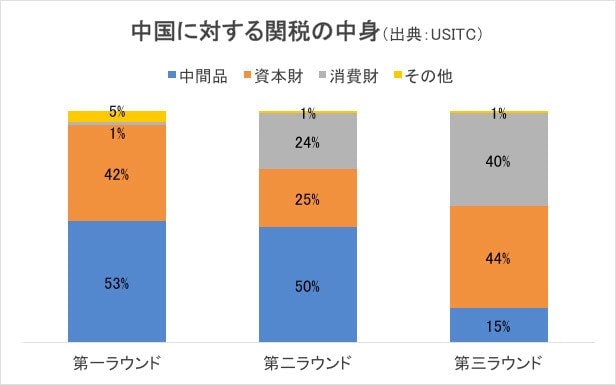

下のグラフに見られるように、対中関税第三ラウンドの中身は、消費財の占める割合が高くなっています。

消費財は、原料や中間財と違ってメーカーが関税によるコストの増加を吸収できないので、この関税の少なからぬ部分は値上げというカタチで消費者に転嫁されることが予想されます。そして、消費財の値上がりは消費者の反発を買い、消費が低迷するリスクがあります。

世界の株式市場は、これを嫌気して先週末にかけて軟調な展開となりました。

S&P500指数チャート/日足・6カ月(出典:SBI証券公式サイト)

S&P500指数チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

S&P500指数は2750付近に下値支持線があるのですが、今回の下落ではそのレベルまで落ち込んでもおかしくありません。私の考えでは、この水準で米国市場は一度「コツン」と底打ちし、反発を試みると思います。

債券利回りの低下は、世界が不景気になることを示唆!

世界の製造業購買担当者指数も悪化中

一方で、債券が大きく買われていることも投資家の間で話題になっています。下は米国10年債利回りのチャートです。債券価格が上昇すればするほど、利回りは低下します。

米国10年債利回りチャート/日足・6カ月(出典:SBI証券公式サイト) ※画像をクリックすると最新のチャートへ飛びます

米国10年債利回りチャート/日足・6カ月(出典:SBI証券公式サイト) ※画像をクリックすると最新のチャートへ飛びます拡大画像表示

欧州では、先週、ドイツの30年国債の利回りがマイナスになりました。つまり、債券に投資することへの見返りがゼロであるにもかかわらず、投資家は債券に殺到しているのです。

それが示唆することは、世界の投資家が今後景気は悪くなると予想し、安全を求めて債券に避難しているということです。

実際、世界の製造業購買担当者指数は引き続き悪化しています。下は、ユーロ圏製造業購買担当者指数です。

欧州での景況感が悪化している一因は、中国が欧州で作られた機械などの製品を買わなくなっていることで、ここへも米中貿易戦争の影響が及んでいるというわけです。

中国ではドル建て債券の発行が流行中だが、

将来的には金融市場の撹乱要因になる可能性も!

その中国では、いま民間企業によるドル建て債券の発行が活発です。上に述べたように世界的に金利が低下している中で、中国のドル建て債は利回り的にも魅力的なうえ、ドル建てなので為替リスクもないからです。

中国人民銀行が人民元をドルと緩く連動させている関係で、中国の発行体は為替リスクには鈍感です。実際、1ドル=7人民元の水準を割り込んで人民元が弱含むことは、中国人民銀行が望んでいないと信じられています。

それらのことから、皆、安心感を持って中国企業の発行するドル建て債券を購入しています。

しかし、これと似たようなことは1994年のメキシコペソ危機でも起きました。当時のメキシコもドル建ての借金をどんどん増やしていたのです。

米国は、7月31日の連邦公開市場委員会(FOMC)で0.25%の利下げを行い、いよいよ米国は新しい利下げ局面に突入しました。そのような場面では、米国の投資家はより有利な投資先を求めて、海外、とりわけ新興国におカネを持って行くことが多いです。それはつまり、上に述べたような中国の借り手にとって追い風が吹いていることに他なりません。

したがって、目先の話でいうと、中国で急増しているドル建て債務が問題化する可能性は低いです。しかし、何らかの拍子にそれが逆流した際には、金融市場のかく乱要因にならないとも限りません。

現在考えられるメインシナリオと、

個人投資家が取るべき投資戦略は?

現在の私のメインシナリオは、米国株式市場はこのへんで一旦、ボトム(底値)をつけ、再び上昇トレンドに戻るというものです。

しかし、貿易問題を巡って米中の対立が激化すれば、世界の株式市場は下げ足を速め、それに呼応する形で米国連邦準備制度理事会(FRB)もアグレッシブに利下げする必要が出てくるかもしれません。

そのようなシナリオでは、ゴールドが見直されるでしょう。ETFとしてはSPDRゴールドシェア(ティッカーシンボル:GLD)が妙味です。

【※利下げとゴールドの関係についての記事はこちら!】

⇒FOMCでの“利下げ”で値上がりが期待できるゴールド(金)に注目! 来るべき金融緩和局面に備えて金に投資するには「SPDRゴールドシェア」がおすすめ!

SPDRゴールドシェアーズ(GLD)チャート/日足・6カ月(出典:SBI証券公式サイト)

SPDRゴールドシェアーズ(GLD)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

加えて、トルコやメキシコといった中国とあまり商売していない新興国も漁夫の利を得る可能性があります。具体的な投資先としては、iシェアーズMSCIトルコETF(ティッカーシンボル:TUR)やiシェアーズMSCIメキシコETF(ティッカーシンボル:EWW)が関連銘柄になります。

iシェアーズMSCIトルコETF(TUR)チャート/日足・6カ月(出典:SBI証券公式サイト)

iシェアーズMSCIトルコETF(TUR)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

iシェアーズMSCIメキシコETF(EWW)チャート/日足・6カ月(出典:SBI証券公式サイト)

iシェアーズMSCIメキシコETF(EWW)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【※今週のピックアップ記事はこちら!】

⇒「iDeCo」と「つみたてNISA」を併用して“老後資金2000万円問題”を解決する方法を伝授! 節税で浮いたお金を活用すれば、20年で1000万円を準備できる!

⇒FOMCでの“利下げ”で値上がりが期待できるゴールド(金)に注目! 来るべき金融緩和局面に備えて金に投資するには「SPDRゴールドシェア」がおすすめ!

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2025年12月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |