マイホームを買うか、借りるか──。それは多くの人が昔から悩まされてきた重大テーマだろう。2020年の東京五輪に向けて高騰していた不動産価格も現在は下落傾向にあり、住宅ローン金利が最低水準にあるなかで、2017年は「買い時」とも考えられている。では、どんな人であれば、マイホームを購入しても将来後悔せずに済むのだろうか。

現在発売中の雑誌『めちゃくちゃ売れてる雑誌ザイが作った 今年こそお金持ち入門』では、マイホームを買うか借りるかをテーマにした「失敗しないマイホーム計画」特集を掲載! 今回はそのなかから、不動産投資などに詳しいオラガ総研株式会社の牧野知弘さんに聞いた「これから家を買っていい人の3つの条件」を抜粋して紹介する。

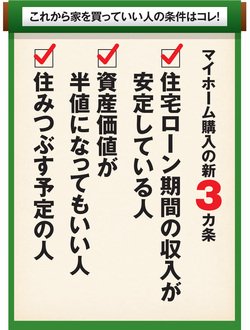

「マイホーム購入の新3ヵ条」とは?

家を買う際に「入口」から「出口」まで考えているか

「マイホームの購入を、物件価格や住宅ローンといった『入口』だけの視点で判断するのは、失敗の元です」

こう語るのは、不動産コンサルタントである牧野知弘さん。「入り口だけの視点」とは、一体どういうことだろうか。

マイホームの購入を、資産形成や投資という側面で見た場合、物件価格や住宅ローンといった「入口」だけではなく、「途中」であるローン返済の確実性(=収入の安定性)や、最終的にはそのマイホームをどうするのかという「出口」までを視野に入れることが不可欠だというのだ。

これらを踏まえて、牧野さんはこれから家を買っていい人の条件として3条件を挙げてくれた。3条件のポイントは、先程も牧野さんが指摘していたように、マイホーム購入を「入口」とすれば、「出口」までをイメージすることにある。

【マイホーム購入の新3ヵ条】

(1)住宅ローン期間の収入が安定している人

(2)資産価値が半値になってもいい人

(3)住みつぶす予定の人

【※関連記事はこちら!】

⇒住宅ローンおすすめ比較[2017年版]

【買っていい人の条件その1】

ローン期間の収入が安定している人

例えば35年でローンを組む場合、じっくり考慮しなければいけないのは、その間収入が安定して金銭的に心配ないかという点だ。気軽に住宅ローンを組むのもいいが、その返済原資は給料である。いわば“給料債権”を差し押さえられた状況だと思ったほうがいい。

東電やシャープなど、安泰と思われた企業でさえ不安定になる昨今。本来マイホームを買っていい経済状況の人は少ないはずなのに、多くの人が購入している。そこにローン破たんが待ち受けていないとも限らない。住宅金融支援機構の調べによると、2015年度のフラット35利用者のうちリスク管理債権(住宅ローンの返済に困っている人)の割合は4.1%、およそ25人に1人に破たんの危険性がある計算になる。

そこで購入派はローンを組む際、冷静に自分を見詰めることが非常に大事になる。中には管理職になることで給料が減る人もいる。残業も縮小傾向にあるし、将来は雇用形態もどうなるかわからないからだ。

また、購入する場合はローン返済だけを考えていればいいのではない。購入に伴う諸費用として、不動産会社への仲介手数料、登記を行なった司法書士への報酬など、さまざまなお金が必要になる。諸費用の額は、物件や借入額によって差があるが、新築物件で物件価格の3~7%、中古物件で6~10%が目安だ。

この他にも、引越し費用や家具・備品類の購入費を計算しておかなければいけない。さらに、新居に入居してから半年後あたりには都道府県税として「不動産取得税」が20万円前後くらい徴収される。

なお、多くのマンションは10~15年ごとに大規模修繕が必要になる。住宅ローンを返済し終わる30年後には給排水管などの一段と大規模な工事が行なわれる。老朽化の程度によっては建て替えが必要になり、多額の追加資金を用意しなければいけない。購入派にはこうしたリスクがついて回る。

このように住宅ローンの借入額や返済プランを考える際には、将来かかる費用をすべて洗い出しておくことが重要だ。そのうえでローン期間の自分の収入が安定しているかどうかを判断しよう。

そして、ローンの返済方法にも毎月一定額を返済する方法と、ボーナス月に多く返済する方法があるが、ボーナスは当てにしないこと。また退職金で完済するつもりでいると破たんしかねないので要注意。現役期間中に完済できる額を上限に借り入れたい。

【買っていい人の条件その2】

資産価値が半値になってもいい人

日本人にとって持ち家は“財産”という意識が強すぎるように思われる。その意識は変わってきているとはいえ、まだまだそう考える人は多いようだ。その思い込みが無理な住宅ローンを組む、ゆがんだ行動の一因になっている。

住まいの資産価値の目安として、東日本不動産流通機構が2015年に調査した中古住宅の平均成約価格(契約が成立した価格)で見てみよう。

戸建ては築0~5年が3710万円、築16~20年が3167万円、築31年以上は2268万円と、築年数が古くなるほど平均成約価格は下落する。

マンションの下落傾向はもっと顕著だ。築0~5年が4739万円、築16~20年が2768万円、築31年以上は1572万円にまで下落するのである。これではいざ売却しようと思った時に約3000万円も“赤字”になってしまう。

戸建ての下落がゆるやかなのは、マンションに比べると戸建てのほうが、物件価格の中で土地代の占める割合が大きいので、地価が変動しない限り資産価値を維持できるからだ。もちろん個体差もあり、立地など物件によっては購入価格より高く売却できることもあるが、レアなケースだ。

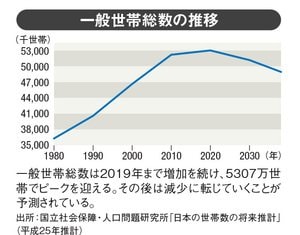

2016年6月に「33年には約3軒に1軒が空き家になる」という予測が野村総合研究所から発表された。今後、日本は人口が減少していくことが確実だ。世帯数減少で持ち家の需要は減少し、空き家増大で供給は拡大するので資産価値の維持はさらに困難となる。実際、すでに郊外のちょっと不便なエリアは大暴落している。資産価値が維持できなければ、いざ売却を考えようにもどうにもならないことになってしまう。

もちろん都心の一等地や人気駅の近くなら不動産価格は維持できそうだが、そんなエリアは普通のサラリーマンには手が届かない。購入派は将来の資産価値を見据えた物件選びが、従来以上に大切になるだろう。

なお、空き家の増大傾向は賃貸マンションも例外ではなく、今後は家賃が下がることも予測されているため、賃貸派には追い風になることだろう。

(※「賃貸派に追い風、家賃は劇的に下がる見込み」のより詳しい内容は、現在好評発売中の『めちゃくちゃ売れてる雑誌ザイが作った 今年こそお金持ち入門』に掲載!)

これらのことを踏まえても、30年後に住まいの資産価値が半値になってもいいと思うなら購入を考えてみるといいのではないだろうか。

【買っていい人の条件その3】

「生活費用の一部」と考えて住みつぶす予定の人

ここまで読んでくると、今はまだ買わないほうが安全と感じる人も多いかもしれない。しかし、家というものは人生の質を左右するものでもある。あなたの理想とする暮らしを実現するために家を買うことは全然悪いことではない。家族旅行や美味しい食事をするのと同じで、財産ではなく人生を豊かに過ごす生活費用の一部と考えてみるのはどうだろう。

東京五輪終了後には人口減少や高齢者の施設への移住によって、空き家はますます増え、不動産価格の下落圧力は強まりそうだ。しかし、マイホームの資産価値が下がったとしても、前述のように“住む”という価値にお金を払ったと考えれば決して損ではない。

マイホームには購入するだけの効用があるものだ。その家を住みつぶす予定のある人には、ぜひ利用価値を考えることをおすすする。

ただし、ここまで解説してきたように購入には大きなリスクがある。それをクリアできる人、具体的には家が半値以下になっても人生が狂わない人に限られるだろう。

(取材・文=sumica(株式会社ノート))

【※関連記事はこちら!】

⇒住宅ローンおすすめ比較[2017年版]

現在好評発売中の『めちゃくちゃ売れてる雑誌ザイが作った 今年こそお金持ち入門』では、そのほかにマイホーム購入派・賃貸派のメリット&デメリットを詳しく紹介している。

(※試し読みはこちら!⇒2017年、家は買うべき? 借りるべき?「購入派・賃貸派のメリット&デメリット」から失敗しないマイホーム計画を考えよう!)

真剣にマイホームの購入を考えている人は、『めちゃくちゃ売れてる雑誌ザイが作った 今年こそお金持ち入門』を参考にして、後悔しないマイホーム購入を目指そう。なお、普通のサラリーマンの「アパート経営&ワンルーム投資」についても掲載しているので、不動産投資に関心のある人はぜひ参考にしてほしい。

『めちゃくちゃ売れてる雑誌ザイが作った 今年こそお金持ち入門』は全国の書店やアマゾン、楽天ブックスなどのネット書店でも送料無料で好評発売中。

お問い合わせは、「ザイ別冊担当(ダイヤモンド社書籍編集局第1編集部)」まで。

◆1月〜12月までのお得な株主優待の内容はココでチェック!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年2月5日時点】 【証券会社おすすめ比較】 手数料、取引ツールetc.で総合比較! おすすめネット証券はココだ! |

||||||

| 株式売買手数料(税込) | 投資信託 | 外国株 | ||||

| 1約定ごと | 1日定額 | |||||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆SBI証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※取引報告書などを「電子交付」に設定している場合 |

2639本 | ○ 米国、中国、 韓国、ロシア 、アセアン |

||||

| 【SBI証券のおすすめポイント】 口座数では業界トップクラスの大手ネット証券で、最大の魅力のひとつは国内株式の売買手数料が完全無料なこと。取引報告書などを電子交付するだけで、現物取引、信用取引に加え、単元未満株の売買手数料まで0円になるので、売買コストに関しては圧倒的にお得な証券会社と言える。投資信託の数が業界トップクラスなうえ100円以上1円単位で買えるので、投資初心者でも気軽に始められる。さらに、IPOの取扱い数は大手証券会社を抜いてトップ。PTS取引も利用可能で、一般的な取引所より有利な価格で株取引できる場合もある。海外株式は米国株、中国株のほか、アセアン株も取り扱うなど、とにかく商品の種類が豊富だ。米国株の売買手数料が最低0米ドルから取引可能になのも魅力。低コストで幅広い金融商品に投資したい人には、必須の証券会社と言えるだろう。「2025年度JCSI(日本版顧客満足度指数)調査」の「証券業種」で9年連続1位を獲得。また口座開設サポートデスクが土日も営業しているのも、初心者には嬉しいポイントだ。 |

||||||

| 【SBI証券の関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| ◆三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1853本 | ○ 米国 |

|

| 【三菱UFJ eスマート証券のおすすめポイント】 MUFGグループが出資するネット証券で、SB証券や楽天証券などと並んで5大ネット証券のひとつ。日本株は、1日定額制なら1日100万円の取引まで売買手数料が無料(0円)!「逆指値」や「トレーリングストップ」などの自動売買機能が充実していることも特徴のひとつ。あらかじめ設定しておけば自動的に購入や利益確定、損切りができるので、日中に値動きを見られないサラリーマン投資家には便利だ。板発注機能装備の本格派のトレードツール「kabuステーション」も人気が高い。その日盛り上がりそうな銘柄を予測する「リアルタイム株価予測」など、デイトレードでも活用できる便利な機能を備えている。投資信託だけではなく「プチ株(単元未満株)」の積立も可能。月500円から株を積み立てられるので、資金の少ない株初心者にはおすすめだ。「J.D.パワー 2024年カスタマーセンターサポート満足度調査<金融業界編>」において、ネット証券部門で2年連続第1位となった。 |

||||||

| 【関連記事】 ◆【三菱UFJ eスマート証券(旧:auカブコム証券)のおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率はネット証券トップクラス ◆auカブコム証券の新アプリで「スマホ投資」が進化! 株初心者でもサクサク使える「シンプルな操作性」と、投資に必要な「充実の情報量」を両立できた秘密とは? ◆au PAY カード」で積立投資すると最大5%のPontaポイントがたまる! NISAも対象なので、これから投資を始める人にもおすすめ |

||||||

| ▼【ザイ限定】2000円プレゼントの特典情報も掲載!▼ | ||||||

| ◆松井証券 ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1936本 | ○ 米国 |

|

| 【松井証券のおすすめポイント】 株主優待狙いなら、優待名人の桐谷さんが30年以上愛用している松井証券がおすすめ証券のひとつ。1日の約定金額の合計が50万円以下であれば売買手数料が無料で、さらに25歳以下なら現物・信用ともに国内株の売買手数料が完全無料という手数料体系は魅力。資金が少なく、複数の銘柄に分散投資したい初心者の個人投資家には特におすすめだ。取引アプリ・ツールお充実。チャート形状で銘柄を検索できる「チャートフォリオ」を愛用している株主優待名人・桐谷さんも「初心者に特におすすめ」と太鼓判を押す。「日本株アプリ」「マーケットラボ」では優待銘柄を簡単に検索、分析することが可能。HDI-Japan主催の「HDI格付けベンチマーク」2025年証券業界では、「問合せ窓口」「Webサポート」2部門で3年連続「三つ星」を獲得。 |

||||||

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆マネックス証券 ⇒詳細情報ページへ | ||||||

| 99円 | 115円 | 275円 | 550円/日 | 1860本 | ○ 米国、中国 |

|

| 【マネックス証券のおすすめポイント】 日本株の取引や銘柄分析に役立つツールが揃っているのがメリット。中でも、多彩な注文方法や板発注が可能な「マネックストレーダー」や、重要な業績を過去10期以上に渡ってグラフ表示できる「マネックス銘柄スカウター」はぜひ利用したい。「ワン株」という株を1株から売買できるサービスもあるので、株初心者はそこから始めてみるのもいいだろう。また、外国株の銘柄数の多さも魅力で、5000銘柄以上の米国株や2650銘柄以上の中国株を売買できる。2024年1月からNTTドコモと業務提携を開始。「dカード」でのクレカ積立、dカード年間利用額特典による投信購入など、ドコモとの提携サービスが続々登場している。「dカード」「マネックスカード」などの提携クレカで投資信託を積み立てると最大3.1%のポイント還元でお得だ。 |

||||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は最大3.1%とトップクラスで、「dカード PLATINUM」ならお得な特典も満載! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! ◆【マネックス証券NISA「つみたて投資枠」のメリットは?】積立対象の投資信託が264本もあり、初心者も安心の資産設計アドバイスツールが使える! |

||||||

| ▼クイズに回答+口座開設で2000円分のポイントがもらえる!▼ | ||||||

| ◆楽天証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 2610本 | ○ 米国、中国 、アセアン |

||||

| 【楽天証券のおすすめポイント】 国内株式の現物取引と信用取引の売買手数料が完全無料(0円)! 株の売買コストについては、同じく売買手数料無料を打ち出したSBI証券と並んで業界最安レベルとなった。また、投信積立のときに楽天カード(一般カード/ゴールド/プレミアム/ブラック)で決済すると0.5〜2%分、楽天キャッシュで決済すると0.5%分の楽天ポイントが付与されるうえ、投資信託の残高が一定の金額を超えるごとにポイントが貯まるので、長期的に積立投資を考えている人にはおすすめだろう。貯まった楽天ポイントは、国内現物株式や投資信託の購入にも利用できる。また、取引から情報収集、入出金までできるトレードツールの元祖「マーケットスピード」が有名で、数多くのデイトレーダーも利用。ツール内では日経テレコン(楽天証券版)を利用することができるのも便利。さらに、投資信託数が2600本以上と多く、米国や中国、アセアンなどの海外株式、海外ETF、金の積立投資もできるので、長期的な分散投資がしやすいのも便利だ。2024年の「J.D. パワー個人資産運用顧客満足度調査<ネット証券部門>」では総合1位を受賞。 |

||||||

| 【関連記事】 ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう ◆「日経テレコン」「会社四季報」が閲覧できる証券会社を解説! 利用料0円ながら、紙媒体では読めない独自記事や先行情報を掲載し、記事の検索機能も充実 |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆GMOクリック証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※電話注文を除く |

163本 | ○ (CFD) |

||||

| 【GMOクリック証券のおすすめポイント】 従来から売買手数料の安さがウリだったが、2025年9月からネット取引の場合、国内株式(現物・信用取引)と投資信託の売買手数料が完全無料に! コストにうるさい株主優待名人・桐谷広人さんも利用しているとか。信用取引の金利については、大手ネット証券よりも低く設定されており、一般信用売りも可能だ! 米国株の情報では、瞬時にAIが翻訳する英語ニュースやグラフ化された決算情報などが提供されており、米国株CFDの取引に役立つ。商品の品揃えは、株式、FXのほか、外国債券やCFDまである充実ぶり。CFDでは、各国の株価指数のほか、原油や金などの商品、外国株など多彩な取引が可能。この1社でほぼすべての投資対象をカバーできると言っても過言ではないだろう。国内店頭CFDについては、2024年度まで11年連続で取引高シェア1位を継続。頻繁に売買しない初心者はもちろん、信用取引やCFDなどのレバレッジ取引も活用する専業デイトレーダーまで、幅広い投資家におすすめ! |

||||||

| 【関連記事】 ◆【GMOクリック証券の特徴とメリットを徹底解説!】日本株の売買手数料が無料のうえ、米国株から金まで世界中の商品を売買できるCFDや高機能アプリが魅力 ◆GMOクリック証券が“業界最安値水準”の売買手数料を維持できる2つの理由とは? 機能充実の新アプリのリリースで、スマホでもPCに負けない投資環境を実現! ◆「株主優待のタダ取り(クロス取引)」で得するなら、GMOクリック証券がおすすめ! 一般信用の「売建」を使って、ノーリスクで優待をゲットする方法を解説! |

||||||

| ◆SBIネオトレード証券(旧:ライブスター証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 55本 | - | |

| 【SBIネオトレード証券のおすすめポイント】 売買手数料を見ると、1日定額プランなら1日100万円まで無料。1日100万円超の価格帯でも大手ネット証券より割安だ。また、信用取引の売買手数料が完全無料(0円)なのに加え、信用取引金利の低さもトップクラス。アクティブトレーダーほどお得さを実感できるだろう。そのお得さは株主優待名人・桐谷さんのお墨付き。取引ツール「NEOTRADER」のPC版は板情報を利用した高速発注や特殊注文、多彩な気配情報、チャート表示などオールインワンの高機能ツールに仕上がっている。また「NEOTRADER」のスマホアプリ版もリリースされた。低コストで日本株(現物・信用)をアクティブにトレードしたい人におすすめ。また、売買頻度の少ない初心者や中長期の投資家にとっても、新NISA対応や低コストな個性派投資信託の取り扱いがあり、おすすめの証券会社と言える。 |

||||||

| 【関連記事】 ◆【ネット証券おすすめ比較】株の売買手数料を比較したらあのネット証券会社が安かった! ◆株主優待名人の桐谷さんお墨付きのネット証券は? 手数料、使い勝手で口座を使い分けるのが桐谷流! |

||||||

| ▼積極的に売買する短期トレーダーに人気!▼ | ||||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。 | ||||||

【SBI証券×ザイ・オンライン】タイアップ企画

新規口座開設+条件クリアした人全員に

現金2000円プレゼント!⇒関連記事はこちら

| お得な限定キャンペーン! | 3000円プレゼント企画! | 株の売買手数料がお得! |

|---|---|---|

|

SBI証券 新規口座開設+条件クリアで もれなく2000円プレゼント! |

三菱UFJ eスマート証券 取引ツール「kabuステーション」が機能充実! |

松井証券 1日50万円までの取引 なら売買手数料0円! |

| ザイ・オンラインで人気NO.1の大手ネット証券!⇒関連記事 | 「三菱UFJカード」などでクレカ積立がお得!⇒関連記事 | 優待名人・桐谷さんも「便利でよく使う」とおすすめ⇒ 関連記事 |