今回は、昨年11月に発行が始まった「ラグジュアリーカード」を紹介したいと思います。

| ■ラグジュアリーカード(チタン) | ||

| 還元率 | 1.0% | |

| 発行元 | アプラス | |

| 国際ブランド | Master | |

| 年会費(税込) | 5万5000円 | |

| 家族カード(税込) | 1万6500円 | |

| ポイント付与対象の 電子マネー |

モバイルSuica | |

| 関連記事 | ◆「ラグジュアリーカード」の中で、もっともコスパが高いのは、年会費5万円で特典充実の「チタン」だ!チタン、ブラック、ゴールドの3枚の違いを徹底検証! ◆「ラグジュアリーカード」は、日本で最高峰レベルの特典&年会費を誇る富裕層向けクレジットカード! コスパの高さでは年会費5万円の「チタン」がおすすめ |

|

「ラグジュアリーカード」は、名前からして豪華な感じがしますが、カード自体が金属製のクレジットカードとなります。もともとはアメリカで発行されていた「Visa Black Card」が昨年2月に「LUXURY CARD(ラグジュアリーカード)」としてリニューアル。リニューアル時に金属製のクレジットカードとなりました。この金属製のクレジットカードが昨年11月に「ラグジュアリーカード」として日本に上陸したというわけです。

「ラグジュアリーカード」のラインナップは3種類!

いずれも「Mastercard」の最高位「WORLD ELITE」が適用!

「ラグジュアリーカード」のラインナップは「ゴールド」「ブラック」「チタン」の3種類となり、「ゴールド」の年会費は22万円(税込)、「ブラック」の年会費は11万円(税込)、「チタン」の年会費は5万5000円(税込)となっています。

格安ゴールドカードなども増えてきているため、日本ではゴールドカードの価値が下がってきていますが、「ラグジュアリーカード」の最上位は「ゴールド」となります。「チタン」と「ブラック」は誰でも申し込みが可能ですが、「ゴールド」だけはインビテーション(招待)が必要なカードとなり、表面も24金仕上げとなっています。

| ■ラグジュアリーカード(チタン) | ||

| 還元率 | 1.0% | |

| 発行元 | アプラス | |

| 国際ブランド | Master | |

| 年会費(税込) | 5万5000円 | |

| 家族カード(税込) | 1万6500円 | |

| ポイント付与対象の 電子マネー |

モバイルSuica | |

| 関連記事 | ◆「ラグジュアリーカード」の中で、もっともコスパが高いのは、年会費5万円で特典充実の「チタン」だ!チタン、ブラック、ゴールドの3枚の違いを徹底検証! ◆「ラグジュアリーカード」は、日本で最高峰レベルの特典&年会費を誇る富裕層向けクレジットカード! コスパの高さでは年会費5万円の「チタン」がおすすめ |

|

| ■ラグジュアリーカード(ブラック) | ||

| 還元率 | 1.25% | |

| 発行元 | アプラス | |

| 国際ブランド | Master | |

| 年会費(税込) | 11万円 | |

| 家族カード(税込) | 2万7500円 | |

| ポイント付与対象の 電子マネー |

モバイルSuica | |

| 関連記事 | ◆「ラグジュアリーカード」の中で、もっともコスパが高いのは、年会費5万円で特典充実の「チタン」だ!チタン、ブラック、ゴールドの3枚の違いを徹底検証! ◆【クレジットカード・オブ・ザ・イヤー 2022年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2022年の最優秀カード”を詳しく解説!(法人カード・ビジネスカード部門) |

|

「ラグジュアリーカード」は年会費が非常に高額なだけでなく、すべてのカードでMastercardステータスの最高峰である「WORLD ELITE(ワールドエリート)」となっています。Mastercardは「スタンダード」「ゴールド」「チタン」「プラチナ」「WORLD」とステータスが上がっていきますが、日本で発行されている「WORLD」のクレジットカードは「SBIワールドカード」「ポルシェカード」「SuMi TRUST CLUB リワード ワールドカード」の3枚のみです。しかも、「SBIワールドカード」は2018年1月でサービスが終了するため、現時点では2枚しかありません。

2019年7月1日に「SuMi TRUST CLUB リワード ワールドカード」のカード名は「TRUST CLUB ワールドカード」に変更されました。また、2019年7月23日に、Mastercardステータスの最上位「WORLD ELITE」にあたるクレジットカードとして「TRUST CLUBワールドエリートカード」が発行されます。詳細は下記の記事をご確認ください。

⇒「ダイナースクラブカード」のお得度&利便性が向上!Mastercardブランドの「TRUST CLUBカード」を無料発行できて、付帯特典&海外での利用店舗数が急増!

そして、「WORLD ELITE」は「WORLD」のさらに上のステータスとなっており、日本以外で発行されている国はありましたが、日本で発行されるカードとしては「ラグジュアリーカード」が初めてとなります。

国際ブランドがMastercardとなるため、世界中どこでも利用することができますし、金属製のクレジットカードにも関わらず、ICチップも搭載されているため、普通のプラスチックのクレジットカードと同じように暗証番号での取引もできます。

独自に用意した「コンシェルジュデスク」はメール対応もできて優秀!

3券種共通で使えるので「チタン」のコストパフォーマンスが高い!

プラチナカードやブラックカードなどステータスが高いクレジットカードの特典で、一番重要なのが「コンシェルジュデスク」です。「ラグジュアリーカード」のコンシェルジュデスクは、「Mastercardコンシェルジュデスク」ではなく、独自に用意したコンシェルジュデスクとなります。

この「ラグジュアリーカード」のコンシェルジュデスクは「ゴールド」「ブラック」「チタン」ですべて同じコンシェルジュデスクにつながります。24時間365日、ホテル予約やチケット手配、レストラン検索などに利用が可能です。

通常、コンシェルジュデスクに電話すると、カード番号と本人確認のための質問にいくつか答える必要がありますが、「ラグジュアリーカード」のコンシェルジュデスクではカード番号を求められません。名前などの本人確認のみで利用が可能となっており、カードが手元にない場合でも利用できるというのは意外と便利です。

また、「ラグジュアリーカード」のコンシェルジュデスクは、電話だけでなく、メールで回答を受けることもできるため、深夜に問い合わせて朝までに回答をメールでもらうという使い方や、ホテルを検索してもらって候補の部屋の間取りを送ってもらう、予約してもらったレストランの地図をメールで送ってもらって確認するときなどに便利です。ちなみに、ほとんどのコンシェルジュデスクは電話対応で、メールで返答をもらえるコンシェルジュデスクはそれほど多くありません。

その他、国際線手荷物宅配無料サービスは3個まで、プライオリティ・パスは最上位のプレステージ会員、Mastercard特典の「Taste of Premium」はどのカードでも「WORLD ELITE」特典を利用できるので、コストパフォーマンスで見ると年会費がもっとも安い「チタン」が優秀でしょう。

| ■ラグジュアリーカード(チタン) | ||

| 還元率 | 1.0% | |

| 発行元 | アプラス | |

| 国際ブランド | Master | |

| 年会費(税込) | 5万5000円 | |

| 家族カード(税込) | 1万6500円 | |

| ポイント付与対象の 電子マネー |

モバイルSuica | |

| 関連記事 | ◆「ラグジュアリーカード」の中で、もっともコスパが高いのは、年会費5万円で特典充実の「チタン」だ!チタン、ブラック、ゴールドの3枚の違いを徹底検証! ◆「ラグジュアリーカード」は、日本で最高峰レベルの特典&年会費を誇る富裕層向けクレジットカード! コスパの高さでは年会費5万円の「チタン」がおすすめ |

|

「ラグジュアリーカード」を保有すれば、預金金利が1%アップ!

「新生プラチナ」会員になれて、振込手数料も月10回まで無料に!

「ラグジュアリーカード」のすべての券種に共通しているのが新生銀行での特典です。

「ラグジュアリーカード」は、日本国内では「Black Card I」が発行し、カードの発行業務は「アプラス」が行っています。アプラスは新生銀行グループのため、「ラグジュアリーカード」では新生銀行での特典が利用可能になっているのです。

新生銀行は、取引条件によって「新生ゴールド」「新生プラチナ」とステータスが上がり、さまざまな特典がつきますが、最上位の「新生プラチナ」になるには以下の3つのいずれかの条件を満たしていなければなりませんでした。

①総資産の月間平均残高が2000万円以上

②外貨預金などの投資商品の平均残高が300万円以上

③パワースマート住宅ローンの利用

この条件に新たに「『ラグジュアリーカード』の保有」という条件が加わりました。つまり、上記の①~③のいずれかをクリアしなくても、「ラグジュアリーカード」を保有すれば「新生プラチナ」になれるのです。

具体的には、「ラグジュアリーカード」を入手後、引き落とし口座として新生銀行を指定して、「ラグジュアリーカード」の利用料金が新生銀行から引き落とされると「新生プラチナ」になれます。

「新生プラチナ」のメリットとしては、他行宛ての振り込み手数料が月10回まで無料になることが挙げられます。他行宛ての振り込みは意外と利用するもので、筆者も子どもの習い事の月謝、学校の備品の購入費用など、毎月5回程度は振り込んでいます。月10回まで他行宛ての振り込み手数料が無料になるというのは安心でしょう。

また、住宅ローンの事務取扱手数料が3万円引きになるほか、外貨為替手数料も通常1米ドル=15銭(片道)が1米ドル=7銭になり、海外送金手数料も月1回無料(通常は4000円)になるので、子どもの留学などで円を外貨に両替して送金する場合などに大きな威力を発揮します。ほかにも、場所は大阪だけですが、「新生プラチナセンター」の利用が可能で、事前予約すればラウンジのように休憩することもできます。

【※関連記事はこちら!】

⇒新生銀行の最上級会員「新生プラチナ」になるには、「ラグジュアリーカード」に入会するのが近道! 専用ラウンジの「プラチナセンター」も利用可能!

さらに、2017年8月から始まったのが、新生銀行のクレジットカード保有者限定特典です。具体的には、「ラグジュアリーカード」か「新生アプラスゴールドカード」を保有していると、運用商品と円定期のセット申込みで、定期預金金利が1%上乗せされるという特典になります。そのうえ、「ラグジュアリーカード」の「ブラック」「ゴールド」の場合は、資産運用500万円の取引で1万円分のギフト券がプレゼントされるなど、新生銀行としても「ラグジュアリーカード」は注力しているクレジットカードとなっているようです。

| ■ラグジュアリーカード(チタン) | ||

| 還元率 | 1.0% | |

| 発行元 | アプラス | |

| 国際ブランド | Master | |

| 年会費(税込) | 5万5000円 | |

| 家族カード(税込) | 1万6500円 | |

| ポイント付与対象の 電子マネー |

モバイルSuica | |

| 関連記事 | ◆「ラグジュアリーカード」の中で、もっともコスパが高いのは、年会費5万円で特典充実の「チタン」だ!チタン、ブラック、ゴールドの3枚の違いを徹底検証! ◆「ラグジュアリーカード」は、日本で最高峰レベルの特典&年会費を誇る富裕層向けクレジットカード! コスパの高さでは年会費5万円の「チタン」がおすすめ |

|

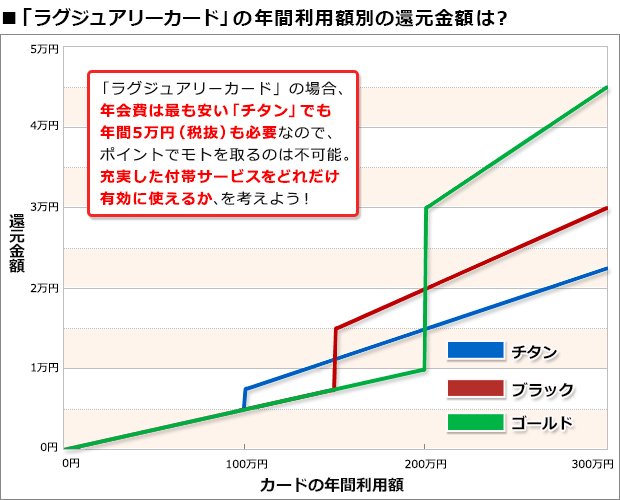

還元率は通常0.5%、「チタン」では年間100万円利用しても最大0.75%。

ポイントでモトを取るより、充実した付帯サービスの活用でモトを取れ!

最後になりましたが、「ラグジュアリーカード」のポイントプログラムについても紹介しておきましょう。「ラグジュアリーカード」は、月間利用額1000円につき1ポイントが付与され、1ポイント=5円相当のため、還元率は0.5%です。海外利用分は2倍のポイントとなるため、1000円につき2ポイント獲得可能です。

2019年4月1日より「ラグジュアリーカード」のポイントプログラムが改善されました。複雑だった「海外利用特典」や「ボーナスポイント制度」が廃止され、国内・海外利用ともに「チタン」は還元率1.0%、「ブラック」は還元率1.25%、「ゴールド」は還元率1.5%に大幅アップし、これまで以上にお得なクレジットカードとして生まれ変わりました。

さらに、年間利用額に応じたボーナスポイントも獲得でき、「チタン」の場合は年間100万円以上の利用で、国内利用分に対して2000円につき1ポイントを付与。「ブラック」の場合は年間150万円以上の利用で、国内利用分に対して1000円につき1ポイントを付与。「ゴールド」の場合は年間200万円以上の利用で、国内利用分に対して1000円につき2ポイントのボーナスポイントが付与されます。

従って、国内利用分のみで考えると、「ゴールド」の最大還元率は1.5%、「ブラック」は1.0%、「チタン」は0.75%となります。「ゴールド」の還元率は1.5%ですが、年会費が20万円と考えると、ポイントだけで年会費を回収するのは不可能でしょう。「年会費のモトが取れるかどうか」という観点ではなく、「充実した付帯サービスを十分活用できるか」という観点で検討するクレジットカードだと言えます。

【※関連記事はこちら!】

⇒年会費5万円超のプラチナカードのモトは取れるのか?「三井住友カード プラチナ」や「ザ・クラス」なら毎年もらえる「カタログギフト」などで回収が可能!

| ■ラグジュアリーカード(ブラック) | ||

| 還元率 | 1.25% | |

| 発行元 | アプラス | |

| 国際ブランド | Master | |

| 年会費(税込) | 11万円 | |

| 家族カード(税込) | 2万7500円 | |

| ポイント付与対象の 電子マネー |

モバイルSuica | |

| 関連記事 | ◆「ラグジュアリーカード」の中で、もっともコスパが高いのは、年会費5万円で特典充実の「チタン」だ!チタン、ブラック、ゴールドの3枚の違いを徹底検証! ◆【クレジットカード・オブ・ザ・イヤー 2022年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2022年の最優秀カード”を詳しく解説!(法人カード・ビジネスカード部門) |

|

「ラグジュアリーカード」で貯まったポイントは、ANA・JALのマイルにも交換可能で、1ポイント=3マイルとして交換できるため、「ゴールド」の場合のマイル還元率は最大0.9%、「ブラック」は0.6%、「チタン」は0.45%です。「アメリカン・エキスプレス」の「メンバーシップ・リワード・プラス」、「ダイナースクラブカード」の「ダイナースグローバルマイレージ」などと比較すると、もう少しマイルの交換レートがアップしてくれるといいかな、と感じます。

2019年4月1日より「ラグジュアリーカード」のポイントプログラムが改善されました。複雑だった「海外利用特典」や「ボーナスポイント制度」が廃止され、国内・海外利用ともに「チタン」は還元率1.0%、「ブラック」は還元率1.25%、「ゴールド」は還元率1.5%に大幅アップし、これまで以上にお得なクレジットカードとして生まれ変わりました。

今回は、「ラグジュアリーカード」の3券種に共通の特典を紹介しましたが、次回は「ゴールド」「ブラック」「チタン」の3枚の券種に付帯する異なる特典を紹介したいと思います。

【※プラチナカードの関連記事はこちら!】

⇒【プラチナカードおすすめ比較】プラチナカードを比較して選ぶ!お得な「おすすめプラチナカード」はコレだ!

| ■ラグジュアリーカード(チタン) | ||

| 還元率 | 1.0% | |

| 発行元 | アプラス | |

| 国際ブランド | Master | |

| 年会費(税込) | 5万5000円 | |

| 家族カード(税込) | 1万6500円 | |

| ポイント付与対象の 電子マネー |

モバイルSuica | |

| 関連記事 | ◆「ラグジュアリーカード」の中で、もっともコスパが高いのは、年会費5万円で特典充実の「チタン」だ!チタン、ブラック、ゴールドの3枚の違いを徹底検証! ◆「ラグジュアリーカード」は、日本で最高峰レベルの特典&年会費を誇る富裕層向けクレジットカード! コスパの高さでは年会費5万円の「チタン」がおすすめ |

|

| ■ラグジュアリーカード(ブラック) | ||

| 還元率 | 1.25% | |

| 発行元 | アプラス | |

| 国際ブランド | Master | |

| 年会費(税込) | 11万円 | |

| 家族カード(税込) | 2万7500円 | |

| ポイント付与対象の 電子マネー |

モバイルSuica | |

| 関連記事 | ◆「ラグジュアリーカード」の中で、もっともコスパが高いのは、年会費5万円で特典充実の「チタン」だ!チタン、ブラック、ゴールドの3枚の違いを徹底検証! ◆【クレジットカード・オブ・ザ・イヤー 2022年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2022年の最優秀カード”を詳しく解説!(法人カード・ビジネスカード部門) |

|

【※「ラグジュアリーカード」の関連記事はこちら!】

⇒富裕層向けクレカ「ラグジュアリーカード」が上陸! 日本初のMastercard最高位のクレジットカードで、ゴールドカードは純金メッキが施された豪華仕様!

⇒「鮨さいとう」などの人気店の予約が取れる裏ワザ!「ラグジュアリーカード」なら、予約困難なお店の予約が取れる上に、リムジンでの無料送迎も使える!

⇒ラグジュアリーカードの「空港送迎サービス」を使ったら、「空港⇒自宅」の移動が超快適になった! Mastercardワールドエリート向けの特典を解説!

⇒「ラグジュアリーカード」のレストラン特典とリムジンで無料送迎してくれる特典を使ってみた! 世界のVIPが乗った高級車で極上サービスを体験!

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||