既婚世帯の家計管理は「妻が担当」が過半数!

みなさんの家庭では、誰がお金(家計)の管理を担当していますか?

ひとり暮らしの方は、当然「自分」ということになるので、答えが分かれるのは、結婚している夫婦の場合。「妻がすべて担当している」「夫がすべて担当している」「夫婦で均等に担当している」「夫婦で管理しているが、どちらか一方がメインで手綱を握っている」など、さまざまなパターンがあるはずです。

イメージ的には、妻が管理している家庭が多そうにも思われます。では、実際のところはどうなのでしょうか?

楽天市場が2017年に実施した、「夫婦400人に聞いた2017年『夫婦のお財布調査』」というアンケートの中に、その答えが見つかったのでご紹介します。このアンケートは、配偶者と同居している30~40代の既婚者を対象に、家計の状況をさまざまな角度から尋ね、回答を集計したものです。

アンケートの設問の一つ、「家計を主に管理しているのは誰ですか」の回答を見てみましょう。

結果は、「妻」が51.5%、「夫」が32.75%、「夫婦共同」が15.75%。やはり、イメージどおりでしたが、妻が家計管理している家庭が過半数に上っていました。とはいえ、3割ほどの家庭では、夫がメインで家計を管理しているようです。

順調に貯蓄できているのは「夫」が家計管理している家庭!

基本的に、家計管理は誰が担当しても構いません。夫婦のうち、得意なほう、好きなほう、時間的な余裕があるほうがやればいいと思います。

ですが、現時点で「どちらが管理すべきか悩んでいる」「今の家計管理体制で、お金が貯まっていない」などの悩みを抱えている方もいると思います。そんなみなさんに対し、もう一つ、興味深いデータを紹介しましょう。

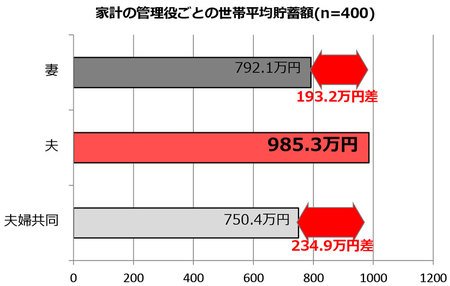

先ほどのアンケートでは、「家計の管理役ごとの世帯の平均貯蓄状況」も集計しています。つまり、妻が家計管理をしている家庭と、夫が家計管理をしている家庭、夫婦共同で管理している家庭の平均貯金額を比較しているのです。

結果は、「妻管理」家庭の貯金が平均792.1万円だったのに対し、「夫管理」家庭の貯金は平均985.3万円と、約200万円も高いという事実が浮き彫りになりました。

ちなみに、「夫婦共同管理」家庭の平均貯金額は750.4万円で、実は一番貯まっていないという結果になっています。

家庭での管理役ごとの貯蓄額の差(楽天のアンケートより抜粋)

家庭での管理役ごとの貯蓄額の差(楽天のアンケートより抜粋)拡大画像表示

男性は「お金が貯まる仕組みを作る」のが女性よりも得意!?

このデータが意味するところを考えてみましょう。夫が家計管理している家庭の貯金額が多いということは、「家計管理は男性に向いている」ということなのでしょうか?

アンケートの結果からは世帯収入などもわからないですし、当然、人それぞれタイプがあるので、一概に「男性のほうが家計管理に向いている」とは言い切れません。ただ、男性は「お金が貯まる仕組みを作る」のが得意な方が女性よりも多い傾向にあると私は考えています。

貯蓄の方法には、大きく「目先の出費を節約する」「お金が貯まる仕組みを作る」の2パターンが考えられます。

「目先の出費を節約する」とは、たとえば、電気代をもっと安くしたいというとき、「エアコンの温度を調節する」「照明をこまめに消す」「使っていない家電のコンセントを抜く」「テレビの明るさや音量を調節する」といった、日々の細かい節約です。

一方、「お金が貯まる仕組みを作る」とは、自由化で選択肢が増えた電力の契約先を比較検討したり、支払いをクレジットカード払いに切り替えて、ポイントで結果的に得する状況を作ったり――といったアプローチで、電気代を下げる方法です。

実際に貯蓄を増やすために、簡単でより効果的なのは、「目先の出費を節約する」よりも「お金が貯まる仕組みを作る」方法です。仕組みを作ってしまったほうが、日々の努力をすることなく、自然とお金が溜まっていくようになるからです。

あくまでも私の個人的な印象ですが、男性は、こうした貯蓄を増やすためにより効果的な「お金を増やす仕組み作り」に長けているような気がします。もしかしたらそれが、男性が家計管理をする世帯は、それ以外の世帯よりも貯金額が多い」という先ほどのアンケート結果につながっているのかもしれませんね。

凝り性な人、リサーチ好きな人は家計管理に向いている?

だからといって、「目先の出費を節約する」ことに意味がないと言いたいわけではありません。

買い物に行って、単純に値段だけでなく、家にある食材の在庫を思い浮かべて、本当に必要なものを選択する――といった細かい節約も、貯蓄を増やすことにつながります。やはり「お金が貯まる仕組みを作る」「目先の出費を節約する」という両方の視点があるほうがより効率的にお金が貯まるでしょう。

家計管理を担当する1人が両方のやり方に向いているのであれば問題ありませんが、私のこれまでの経験上、「仕組みを作るのはうまいが、細かい節約は苦手」、あるいはその逆の人も多いようです。そんな場合、夫婦二人で役割を分担するのも良いのではないでしょうか?

たとえば、家計の仕組みづくりが得意な男性、節約やお値打ちな買い物が得意な女性というカップルであれば、夫が月々の貯蓄額や予算設定、お金の貯め方などを主導的に決めて、将来的なマネープランなども考える係になる。妻は、それを共有しつつ、日々効率的に予算の範囲内でお金を使うようにすれば、貯金はハイペースで貯まっていきそうです。

実際に、夫が家計管理をしている夫婦に話を聞いたことが何度かあります。

彼らに共通していたのは、夫が「凝り性」だということ。どの方も、「義務だから、面倒だけど家計管理を担当している」という風ではなく、少しでも金利が高い預け先を比較検討して探すなど、お得に資産形成するための手段探しに、並々ならぬこだわりを持っていました。

ちなみに、彼らは家電や車などを買うときのリサーチも得意で、リサーチという作業自体が好きとのこと。もし、あなた自身、あるいは配偶者のほうがそのようなタイプなのであれば、意外と家計管理に向いているのかもしれません。

先ほども書きましたが、基本的に家計管理は誰が担当しても構いません。大切なことは、男性、女性に限らず、きちんとリサーチをしたうえで「お金を増やす仕組みをつくる」「目先の出費を節約する」という視点を持って貯蓄に取り組むことだと思います。

夫婦で情報共有できておらず、貯金を相手に頼っているのは×

ところで、夫婦で力を合わせて家計管理をしている世帯が、あまり貯蓄できていないのは、一体なぜなのでしょうか?

アンケートからは回答者の詳しい背景まではわからないので、ここからは推測になりますが、夫婦で家計管理しているのは共働き家庭が多いように思います。

共働き世帯の家計管理では、お互いが給料から毎月一定額を家計に入れて、貯金もそれぞれに貯めていく、というやり方をしている例をよく見かけます。

このやり方でうまく貯められている家庭もたくさんあります。が、「相手も貯金しているわけだし、自分は、まあいっか……」といった気の緩みが生まれるのか、なかなか貯金が増えづらくなってしまっている家庭も多いように思います。

実際に夫婦の片方がきちんと貯金していれば、もう片方が甘くても何とかなるものかもしれません。とはいえ、夫もしくは妻がそれに甘えて浪費をしていたら、貯金をしているほうは面白くないでしょう。

こうした状況になっている場合には、お互いの貯金額を開示しあい、毎月の貯金額をそれぞれ固定化するなど、いま一度、貯金の仕方を見直したほうがよさそうです。

片方が管理するとしても、ルールは一緒に決めよう

いま挙げたのは悪い例ですが、本来、夫婦で協力して家計管理をするのは理想的なことです。どちらか片方が管理をするとしても、夫婦が共に家計の状況を把握しておくことは重要。家計管理が苦手で、配偶者に任せていたとしても、最低でも月に一度くらいは家計簿や口座残高をチェックさせてもらうなどして、家計に興味を持つようにしたいものです(ただし、家計管理を全面的に任せておきながら、「何でこんなに貯金できていないの」などと一方的にダメ出しするのはNGです)。

ちなみに、わが家も夫婦共働きです。お金の管理は、私がこのような仕事をしているのと、夫があまり得意ではないという事情から、私(妻)がメインで担当する形です。

ただし、私が管理すると決めた最初の段階で、毎月どれくらい貯蓄に回すか、何にお金を多めに使って、どこを引き締めるか、どの預け先を選ぶか、住宅ローンの計画(繰り上げ返済など)はどうするか――といったことは、夫婦で話し合って枠組みを作りました。

マネーフォワードは、銀行など金融機関の口座などと連携し、自動で家計簿がつけられるアプリ。

マネーフォワードは、銀行など金融機関の口座などと連携し、自動で家計簿がつけられるアプリ。拡大画像表示

また、私は家計簿アプリの「マネーフォワード」で家計の記録をつけていますが、アカウントを共有して夫婦で中身を見られるようにしています。

家計の情報を共有しないと、管理をしていないほうが当事者意識を持ちづらくなってしまうからです。その結果として、ムダ遣いをしてしまったり、夫婦で一致団結できなくなったりすると、貯金が増えにくくなります。

夫婦での話し合い・ルール決め、家計簿の共有など、協力体制を築くための仕組みづくりも、重要な意味を持っています。

貯められる人は「2ランク下」の生活をしている⁉

実際に貯められている人が実践していることも、少しだけ紹介しておきましょう。

仕事柄、節約上手で資産形成に成功している人たちとお会いすることがあります。そういった人たちに共通しているのは、自分の収入のランクに見合った生活ではなく、そこからさらに2ランクくらい低い水準で生活していることです。

たとえば、世帯年収が1500万円くらいあると、大抵は5000万~6000万円くらいする高額なマイホームを買い、ときには海外旅行をし、ブランドものの衣類を身に着ける、といったライフスタイルになるのではないでしょうか。

往々にして、世帯年収が1000万円超えの家庭は、「わが家は平均年収より収入が高い」ということで、油断して浪費をしがち。年収が1500万円あれば、贅沢なライフスタイルでも赤字にはならないかもしれませんが、稼ぎのわりには貯金が増えていきません。

これに対し、貯められるタイプの人は、高すぎる家を買いませんし、基本的には質素です。といって、お金を使わず日々ケチケチしているというわけでもなく、必要なことにはドーンとお金を使う。お金を使うときのメリハリの付け方が上手です。

ですが、これは性格的なことでもあって、誰もがこの境地になれるわけではないと思います。このタイプは、特に仕組みを作らなくても、勝手にどんどんお金が貯まっていくので、お金の面での心配はまずないでしょう。

平均貯蓄額は約848万円。ただし、4人に1人は貯蓄100万円以下

世の中、「ちょっとは見栄も張りたくなるし、買い物も大好きで、お金を使いすぎてしまう」という人のほうが多いですよね。このようなタイプに、「2ランク下の水準で生活しましょう」というのも酷ですし、無理をすることはないと思います。

ですが、何の対策もしないと貯まりづらくなってしまうので、仕組みづくりとして、基本の「先取り貯金」をすることから始めるといいでしょう。給料日などに一定金額を自動で貯金に回す仕組み(自動積立預金、財形など)にし、残金をやりくりする方式にすると、貯金を取り崩さないことだけ徹底すれば、お金は貯められます。

先取り分を増やし過ぎると、常にカツカツの生活で息苦しくなってしまうので、当初は無理のない緩めの設定にするといいでしょう。

ところで、先ほどのアンケートには「あなたの世帯の貯蓄額は大体いくらですか」という設問がありましたが、全世帯の平均貯蓄額は848.79万円という結果でした。

「こんなに貯めていない!」と焦る方もいると思いますが、実際のところアンケートを見ると、各世帯の貯金額にはバラつきがあり、4人に1人は1000万円以上の貯金を持っていますが、4人に1人の貯金額は100万円以下。30~40代の貯金額は二極化が進んでいると言えます。

楽天市場のアンケートより抜粋。10人に1人は貯蓄額が50万円以下であることも判明。

楽天市場のアンケートより抜粋。10人に1人は貯蓄額が50万円以下であることも判明。拡大画像表示

30~40代はマイホームを購入したり、教育費を負担したりする人が多く、何かとお金がかかる時期。貯まりにくくなってしまう事情もわかります。ただ、お金が貯められない赤字体質のままやり過ごし、そのまま60代に突入してしまうと、老後資金をほとんど形成できないまま、老後に突入することになります。

今は人口減少時代なので、将来的にはシニア世代になっても働き口が見つけやすく、ずっと働き続けられる世の中になっていると考えられます。それでも、まったく老後資金がないという状況は不安なもの。

そのような不安を取り除くためにも、まずは毎月の家計を少しでもプラスにする、毎月一定額を貯められるようにする、ボーナスを浪費せず、ある程度は貯蓄に回す――といった「貯めグセ」をつけるように工夫してみてください。

(取材・構成/元山夏香)

| 【おすすめのピックアップ記事!】 | |

| ■ | 「個人型確定拠出年金(iDeCo)」を活用すれば、 多くの人が運用利回り15~30%の“天才投資家”に! 「iDeCo」のお得な仕組みと節税メリットを解説! |

| ■ | 電気代が節約できる「省エネ家電」の選び方を伝授! 電力消費量が多い冷蔵庫、洗濯機、エアコン、照明の 「4大家電」を上手に選んでお得に購入する方法は? |

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||