注目を集めたウーバーのIPOだが、

初日から公募割れというふがいない展開に!

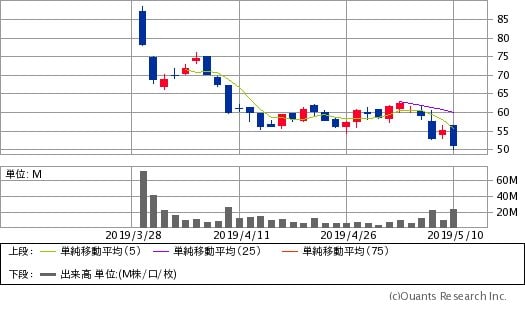

先週金曜日(5月10日)、ウーバー(ティッカーシンボル:UBER)がニューヨーク証券取引所に新規株式公開(IPO)されました。

値決めは45ドルで行われたものの、上場初値は42ドルと、いきなり公募価格割れで取引が開始されました。結局、その後も一度も公募価格の45ドルに達することが出来ず、大引けは41.57ドルでした。

ウーバー(UBER)チャート/5分足・1日(出典:SBI証券公式サイト)

ウーバー(UBER)チャート/5分足・1日(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

もともとこのディールは、「場合によっては1200億ドルくらいの時価評価で値決めされるかも」と噂されていました。ところが、上場日の引けの時点での時価総額は671億ドルに過ぎません。つまり、期待とは裏腹に、「ふがいない!」としか形容のしようがないデビューだったのです。

このように上場初日にして公募価格を割り込むようなディールは「ブロークン・ディール(ぶっ壊れたIPO)」と呼ばれ、しばらくの間ダラダラ売りが続くのが普通です。

したがって、ウーバーに関しては、短期的には未だ下値リスクの方が大きいと思います。

ウーバーのIPOは、モルガン・スタンレーらしくない

後々まで汚点を残すディールに

ウーバーのIPOの最終的な倍率は、4倍でした。普通、安全確実に上場に持ち込むためには少なくとも10倍くらいのオーバー・サブスクリプション(=需要超過)がなければいけません。したがって、ウーバーは普通ならIPO見送りになっても仕方ないほど人気が無かったのです。

それでも主幹事のモルガン・スタンレーは、IPOを強行しました。これは「ウォール街の王者」モルスタらしくない、後々まで汚点を残すディールでした。

ウーバーのIPO失敗の原因は、

先行して上場したリフトの不調にある!?

ウーバーのIPOに人気が出なかった理由として、ライバルのリフト(ティッカーシンボル:LYFT)が、上場初日、寄付いた直後から一本調子に株価を下げたことを指摘する向きがあります。

リフト(LYFT)チャート/日足・2カ月(出典:SBI証券公式サイト)

リフト(LYFT)チャート/日足・2カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

しかしリフトの場合、当初の価格レンジを一度切り上げただけでなく、さらにその上限近くで値決めされ、上場初値はそこから更にプレミアムで寄付きました。つまり、実際に取引が開始されるまではすべてが順調だったのです。

また、そもそもリフトの時価総額はウーバーの5分の1に過ぎず、「自分よりずっと小さいライバル企業のディールがこけたから、自分たちのディールもダメでした」というのは、リーダー企業の言い草としては「情けない!」の一語に尽きます。

むしろ指摘されるべきことは、リフトのIPOの後で提出されたウーバーの上場書類を見ると「ウーバーの経営内容が前評判ほど良くなかった」という点こそ投資家の気持ちが急速に冷めた主因のように思います。

ウーバーとリフトの経営内容を比較すると

事業規模の小さいリフトの方が高評価

今のリフトとウーバーを比べた場合、なるほど事業規模ではウーバーの方が大きいのですが、経営の内容としてはリフトの方が一枚上だと思います。

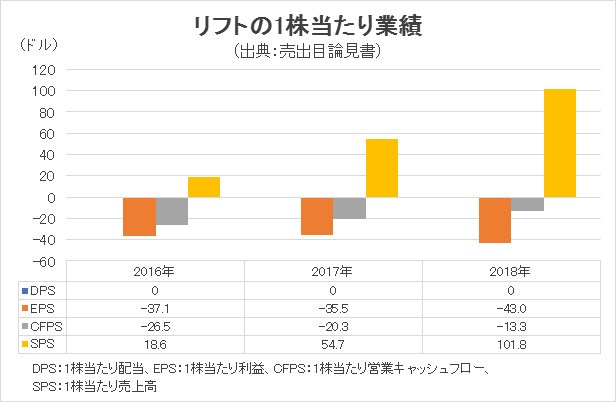

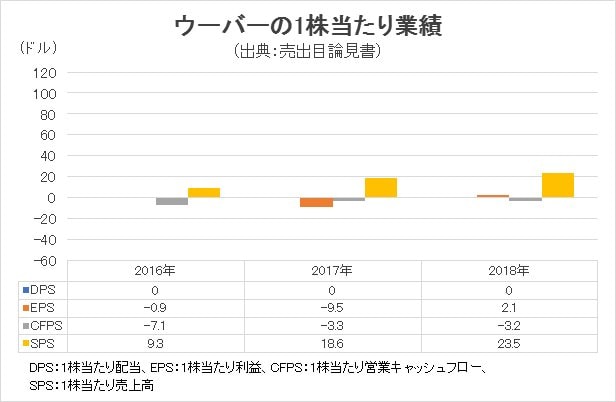

下の二つのチャートをじっくりと比較してください。

上のそれぞれのチャートで、利益(EPS)は本業に関係ない一時益・特別損を含んでいます。だから業績の比較のためには不適切なので無視しても良いでしょう。それよりも、「雑音」が含まれていない売上高(黄色)ならびに営業キャッシュフロー(グレー)を見比べるのが一番です。

株価が異なるので数字の絶対値では比較できないのですが、売上高の成長の度合いを比較すると、リフトの方が遥かに急成長しています。実際、去年のリフトの売上高成長率は+103%、一方のウーバーは+45%でした。つまり、ウーバーはリフトの半分くらいのスピードでしか成長してないのです。

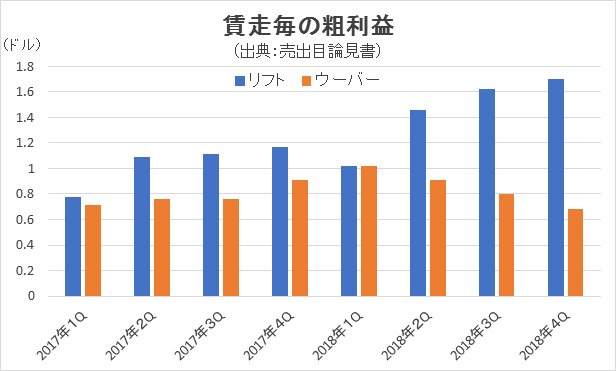

次に、賃走毎の粗利益のチャートをお見せします。

つまり、リフトの方が儲かる構造になっているということです。

半年〜1年の中期的なスパンでみた場合、

ウーバーとリフトはどちらの方が有望か?

さて、今後半年から1年の株価についてですが、私ならリフトの方が良いと思っています。

第一の理由はリフトの成長率の方が高いから、第二の理由はリフトの方が早く営業キャッシュフロー・ベースで黒字転換しそうだからです。さらに最後の理由として、リフトはすでにIPO後初の決算発表を無難にこなしていることを挙げます

リフトとウーバーは、過去1年の売上高に対して約7倍程度の時価総額対売上高比(PSR)で取引されています。これは、IPOされたばかりの若い企業としてはリーズナブルなバリュエーションです。だから「バリュエーションが割高すぎるから、これらの株は到底買えない!」という主張には正当性はありません。

むしろ「今後、いつ利益が出せるの?」という業績こそが株価の手がかりになるはずです。

リフトの第1四半期決算では、

売上高成長率が前年同期比で+95%に!

リフトの第1四半期決算は、EPSが予想-10.88ドルに対し-9.02ドル、売上高は予想7.39億ドルに対し7.76億ドル、売上高成長率は前年同期比+95.4%でした。

アクティブ・ライダー数は、前年比+46%の2050万人でした。アクティブ・ライダー当たり売上高は、前年同期比+34%の37.86ドルでした。また、2018年第4四半期と比べたアクティブ・ライダー数は+10%でした。

リフトは、2019年が赤字のピークであり今後赤字幅は小さくなる、と発言しました。コア・ビジネスは力強く、またコスト・レバレッジが上手く効き始めています。

コントリビューション・マージン(貢献利益)は1500ベーシスポイント改善し、50%に達しました。EBITDAマージンは3200ベーシスポイント改善し、28%に達しました。

他社との競合・値引き合戦は緩和しており、一番の競合であるウーバーも、より理性的な競争戦略に転じてきています。

リフトにおけるコストのコントロールは、とても上手く行っています。第2四半期のセールス&マーケティング費用比率は28%に下がる見込みです。ちなみに、去年の第2四半期は35%でした。

またリフトは、アルファベット傘下のウェイモー(Waymo)とパートナーシップを提携しました。アリゾナ州フェニックスで、ウェイモーの自動運転車によるリフトのサービスを試験的に開始します。

リフトは、自社にて自動運転車システムを開発するとともに、今回のウェイモーのような外部企業とのパートナーシップも進めてゆく考えです。

リフトの第2四半期売上高は、予想7.82億ドルに対し新ガイダンス8.0億〜8.1億ドルが提示されています。修正EBITDAは、-2.8億〜-2.7億ドルが提示されました。2018年第四半期に値上げを実施した関係で、前年比較は苦しいです。

2019年度の売上高は、予想32.5億ドルに対し新ガイダンス32.75億〜33億ドルが提示されました。修正EBITDAは、-11.75億〜-11.5億ドルが提示されました。

【今週のまとめ】

ライドシェアリング銘柄は、当面、軟調な展開になるものの

保有するならリフトがおすすめ

ウーバーのIPOは、とんでもない失敗に終わりました。ウーバーは「自分たちのIPOが上手く行かなかったのは、リフトのせいだ!」としていますが、投資家はもっとしっかりと両社の財務諸表を見比べ、「やっぱりリフトのほうがいいね」ということを承知していると思います。ウーバーがパスされたのはそのためです。

目先は、今後もウーバー株に投げが出ると思います。その関係でリフト株も軟調な展開でしょう。

しかし、両方ともの株式が上場された今、これからは業績だけが重要になるはずです。その点、リフトは一足先にIPO後初の決算発表を無事こなしており、安心感があります。ライドシェアリングの株は、リフト一択でじゅうぶんだと思います。

【※今週のピックアップ記事はこちら!】

⇒アマゾンの業績を牽引するAWS(アマゾン・ウェブ・サービス)で儲かる日本企業を狙え! 500社以上ある日本のAPNパートナー企業の中で注目の29社を紹介!

⇒【証券会社おすすめ比較】外国株(米国株、中国株、ロシア株、韓国株など)の取扱銘柄数で選ぶ!おすすめ証券会社

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |