【今回のまとめ】

1.米国市場は大幅安した

2.GDPは良かった

3.雇用統計もサプライズなし

4.FRBは今後インフレの兆候を監視する

5.政策金利の方向が変わるときは売り

米国株式市場は大幅安

先週の米国株式市場は大幅安しました。ダウ工業株価平均指数は-2.75%、S&P500指数は-2.69%、ナスダック総合指数が-2.18%でした。

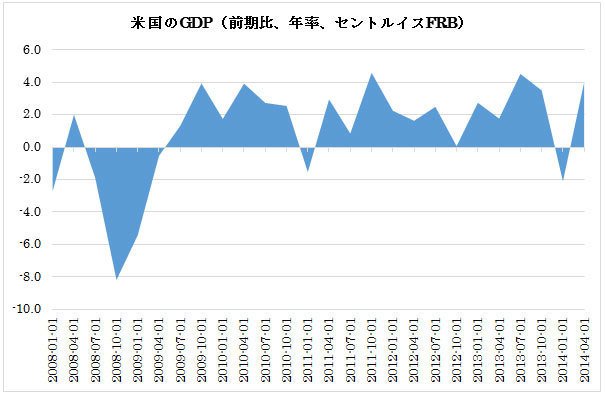

GDPが良かったので、引締め観測が台頭

急落の背景には先週発表された第2四半期GDPが+4.0%と強かったことがあります。

第1四半期のGDPも、これまでの-2.9%から-2.1%に上方修正されました。

雇用統計もしっかり

先週金曜日に発表された7月の非農業部門雇用者数は20.9万人でした。これはコンセンサス予想よりわずかに低い数字でした。それでも5カ月連続して20万人を上回ったことで、アメリカ経済が安定的に雇用を生み出せるようになっていることが印象付けられました。

失業率は6.2%でした。

このため投資家の間には「アメリカ経済は思いのほか強いぞ」という新しい認識が生まれています。

FRBは、もうデフレ・リスクを心配していない

先週の連邦公開市場委員会(FOMC)では声明文の中からデフレ・リスクという表現が一掃されました。このことは米国連邦準備制度理事会(FRB)が、もはやデフレ・リスクを心配しておらず、逆に今後、インフレが加速する可能性に対して目を光らせ始めたことを示唆しています。

次にFRBがやるべき仕事

去年5月にバーナンキ前議長が「債券買入れプログラムを縮小しはじめる」とシグナルしました。それ以来、FRBの金利政策は、債券買入れプログラムの縮小だけにフォーカスしてきました。

この作業は、当初の予定より早く、今年の10月に終了する予定です。

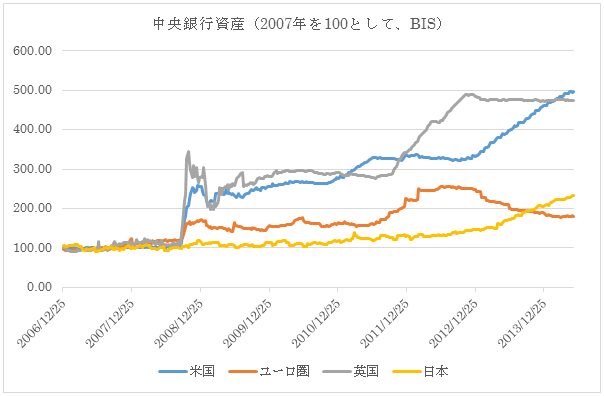

するとFRBが次にやらないといけないことは、中央銀行の在庫となっている4.1兆ドルの債券類の今後の処分方法に関して、その基本方針を示すことです。下は世界の主要中央銀行の資産を示していますが、米国のFRBは水色です。どんどん資産が増えていますが、その多くが、いま問題にしている量的緩和政策で買い込んだ債券類です。

もちろん、FRBが保有している債券を全部抱えたままにしておいても、償還が来たものから徐々にキャッシュに変わります。従って、極めてゆっくりしたペースでFRBは在庫を減らしてゆくことが出来るのです。

ただ、それは現在のような物価が安定した状態が、ずっと続くという理想のシナリオの場合だけにあてはまることで、運悪く物価が上昇しはじめれば、FRBはインフレ退治のために政策金利であるフェデラルファンズ・レートを引き上げはじめないといけません。

順番としては、フェデラルファンズ・レート引き上げに着手する前に、在庫になっている債券類の処分に関する基本方針を市場に対して示す必要があります。

幸い、今はアメリカの消費者物価指数が2.1%で推移しており、これはFRBが目標としている2%にほぼ一致しています。つまり慌てる必要は、一切ないのです。

でも今後は雇用ではなく物価の動向に、より注意を払う必要があります。

FRBは夏に大方針を発表することが多い

近年、FRBは夏に大方針を発表することが多かったです。もっとピンポイントで言えば、例年8月にワイオミング州で開催されるジャクソンホール・シンポジウムの前後に大方針が打ち出されるのが通例でした。

すでに債券買入れプログラムの縮小の完了が視野に入っているので、FRBは次の一手を市場に示す必要があります。

政策金利のベクトルが変わるときは、相場は荒れる

その次の一手とは、在庫にしている債券類を、今後、処分するのか、しないのか? という問題に加えて、一体、いつ頃からフェデラルファンズ・レートの引き上げに着手するのか? という問題です。

過去、アメリカの株式市場は政策金利のベクトル(方向)が変わるとき、ギクシャクした展開になりました。

今回の場合、リーマンショック以降、FRBは緩和に次ぐ緩和を繰り返してきました。つまり政策金利のベクトルは「下」だったのです。しかし今日議論してきたことは、それが「上」になるのは何時か? という話です。

利上げは「しんどい」が、最悪シナリオではない

政策金利を緩和から引締めに転じるということは、つまりそれだけ景気が良いことを意味します。

それはこれまで金融相場のストーリーに乗っかって投資してきたのを、業績相場のストーリーに乗っかる投資に置換することに他なりません。

この気持ちの入れ替えは、しんどい作業であることにはちがいありませんが、「喉元過ぎれば」という類の、一過性のものです。

本当に怖いのは、インフレの息の根を止めるために、利上げに次ぐ利上げを繰り返し、とうとう経済の息の根まで止めてしまうシナリオです。最近では2007年夏に利下げに転じたエピソードが思い出されます。

言い換えると、政策金利が「下から上」に変わるとき(=それは今です)は、ようやく景気が立ち直っているときなので、居心地の悪さは一時的だということです。これとは対照的に、政策金利が「上から下」を向き始めた2007年夏の例などでは、大惨事になることもあるということです。

市場参加者のセンチメントを見ると、リーマンショック以降、かれこれ5年半も「FRBに、おんぶにダッコ」という状態に慣れきってしまった投資家は、まだまだ緊張感が足りません。

下は投資家の強気(ブル)と弱気(ベア)の状況をグラフ化したものです。

強気が多いほど、慢心している投資家が多いので危険だという風に解釈します。

呑気な投資家が多すぎるので、先週の下げで「もう調整は完了。再び買い乗せ出来る」と安心するのは、すこし虫が良すぎる気がします。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |