前回(節約のはじめの一歩は「銀行の見直し」から!ネット銀行のATM手数料や金利を比較して、生活費と別に「先取り貯金用の口座」をつくろう!)は、“銀行の見直し”の大切さをお話ししました。何のメリットもないのに、何となく今の銀行を使っている人は、必ず見直しをしたほうがいいでしょう。

世の中には色々な銀行があります。金利の高い銀行、ATMが使いやすい銀行、金融商品が充実している銀行もあります。どこが自分にとってふさわしいか、比較・検討してみてください。

銀行を見直した次に必要なのは、家計の現状を把握すること!

人気の「家計簿アプリ」で家計を把握しよう!

付き合っていく銀行を決めたら、次にすべきなのは、いよいよ家計の見直しです。毎月収支を黒字に持っていき、貯金を増やしていくためには、家計のやりくりに問題がないか、きちんとチェックする必要があります。

ですが、ひと口に家計の見直しといっても、何から始めればいいか悩んでしまうかもしれません。そこで、ここからは順番に、手をつけるべきことを説明していきましょう。

まず、真っ先に始めたいのは“家計の現状を把握すること”です。当たり前の話ですが、現状把握ができていなければ、問題を取り除くことはできません。

それでは、どのようにして家計の現状を把握すればいいのでしょうか?

セオリーどおりならば、答えは「家計簿をつけること」になります。貯金できている人を見ると、やはり家計簿をつけてお金を管理した上で、貯めている人が多いです。つけなくても貯められている人もいますが、これは元々物欲が薄い人や、節約好きの人であったりするので、なろうと思って簡単になれるものではありません。

そのため、私たちが目指すべきは、“家計簿をつけて貯めている人”のほうです。

ただ、家計簿というと「つけ方がよくわからない」「大変そう」「三日坊主になって続けられない」といった声をよく聞きます。これらの理由で、つける前から挫折してしまっている人は、数えきれないほどいるのではないでしょうか? 私自身、お金の勉強をする前には、まったく同じように感じていました。家計簿というと、項目が細かくわかれていて、毎日正確に、何にどれだけ使ったかを記録しなければならない――そんなイメージがありました。

ですが、今の時代、家計簿も進化しています。最も進化版の家計簿といえば、やはり「家計簿アプリ」でしょう。

「家計簿アプリ」とは、パソコンやスマホなどで利用できる全自動の家計簿のこと。少し前からユーザーが増加しています。手書きの家計簿と違い、あらゆる面でラクなので、挫折を回避できる可能性も高いです。

そこで、ここからは「家計簿アプリ」のメリット、デメリットを解説します。さらに、おすすめの「家計簿アプリ」もご紹介していきましょう。

家計簿アプリなら、銀行のお金の流れを反映できて、

レシート撮影だけで支出の情報も記録できる!

まず、「家計簿アプリ」のもっとも大きなメリットは、手で書く必要がないことです。金額などを入力する作業は発生しますが、慣れてしまえば手書きよりはラクです。アプリによっては、レシートをスマホのカメラで撮影するだけで、家計簿に反映してくれるものもあります。

さらに、「家計簿アプリ」の中には「口座連携」機能付きのタイプもあります。「口座連携」機能とは、あらかじめ自分の利用している銀行口座の情報を登録しておくと、その口座で入出金があったときに、家計簿に反映してくれる機能のことです。この機能があると、いちいち銀行口座をチェックしなくてもお金の流れがわかり、非常にラクです。

加えて、集計などの計算を自動でやってくれるのも大きなメリットでしょう。計算機片手にコツコツ数字を弾いていると、手間がかかる上にうっかりミスも生じそうですが、「家計簿アプリ」ならそのような心配はいりません。

反対に、「家計簿アプリ」のデメリットは何かといえば、すべての「家計簿アプリ」に共通するようなデメリットは、ほとんどないと思います。各アプリにはそれぞれ少しずつデメリットもありますが、基本的に「家計簿アプリ」は便利で使えるツールですし、使いこなすのにコツもテクニックもいりません。しかも、たいていは無料です。

ここからは、おすすめの「家計簿アプリ」をご紹介していきましょう。有名な「家計簿アプリ」はいくつかありますし、人によって向き不向きがあるとは思いますが、総合的に見て私がおすすめするのは次の2つです。

●マネーフォワード(https://moneyforward.com/)

●ドクターウォレット(www.drwallet.jp/)

順に、特徴などを説明していきましょう。

口座連携できる金融機関は1800社以上!

資産全体の管理に役立つ「マネーフォワード」

まず、「マネーフォワード」とは、パソコンでもアプリでも使える無料の家計簿ソフトです。主なメリットとデメリットは次のとおりです。

銀行口座の入出金やクレジットカードの利用明細などが一目瞭然に

銀行口座の入出金やクレジットカードの利用明細などが一目瞭然に

<メリット>

●複数の口座情報を一括管理できる。

●連携できる金融機関の数が多い(1800社以上)。

●レシート撮影で支出を管理できる。

●入出金やカードの支払いをメールで通知してくれる。

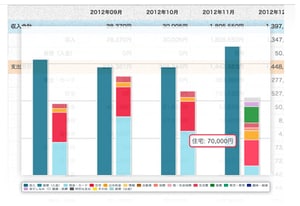

●自動で収支の内訳をグラフ化してくれる。

●家計だけでなく、銀行、証券、カード、マイル、ポイント、年金などの情報を一か所でチェックすることができる。

<デメリット>

●セキュリティは万全ながら、口座情報の入力に抵抗を感じる人もいるかも?

●レシート撮影で支出を管理できるが、読み込みが正確ではない場合もある。

あらゆる金融機関との口座連携機能を備えた「家計簿アプリ」は、まだそれほど多くないので、この点は「マネーフォワード」の最大の特長といっていいでしょう。家計管理にとどまらず、資産全体を管理できるのも魅力です。今、自分がどれだけの資産を保有しているか、漠然としか把握していない人は多いものですが、「マネーフォワード」を利用すれば簡単に整理できます。

収支の変化をグラフで表示し、家計の問題点を“見える化”する効果あり。

収支の変化をグラフで表示し、家計の問題点を“見える化”する効果あり。

自動的に収支の内訳をグラフ化してくれるのも便利です。「やりくり」という言葉にはピンと来なくても、データ分析が好きな男性などには、「マネーフォワード」は非常におすすめできます。

ただ、反面でデリケートな情報を登録することになる分、「情報流出が怖い」という人もいるのではないでしょうか。もちろん、セキュリティには細心の注意が払われているとはいえ、情報漏えいの話題に事欠かない世の中です。情報の入力に不安を感じる人もいるでしょう。物事に“絶対”はないので、どうしても流出が不安だという人にはおすすめしません。

また、「マネーフォワード」ではレシートを撮影することで、支出をデータ化し、家計簿に反映できます。そのこと自体はメリットなのですが、いかんせん機械なので、誤認識が一定数あるのはデメリット。レシート撮影機能を重視したい人だと、ちょっとイライラしてしまうかもしれません。

ちなみに、私自身も「マネーフォワード」を愛用しています。家計用と仕事の経費用に2つのアカウントを作って管理していますが、非常に使いやすくてムダ遣いも減り、重宝しています。

レシートを撮影すると、支出情報を人力でデータ化!

画期的なサービスで大人気の「ドクターウォレット」

レシート撮影による、支出管理の正確さが売りのドクターウォレット。

レシート撮影による、支出管理の正確さが売りのドクターウォレット。

もう一つのおすすめ「家計簿アプリ」は「ドクターウォレット」です。ドクターウォレットはパソコン・スマホ用の全自動家計簿アプリ。主なメリットとデメリットは次のとおりです。

<メリット>

●レシート撮影で支出を管理でき、正確性があらゆる「家計簿アプリ」と比較して 最も高い。

●自動的に支出を「食費」「交通費」などと分類してくれ、悩む時間が不要。

●口座連携機能がある。

<デメリット>

●セキュリティは万全ながら、口座情報の入力に抵抗を感じる人もいるかも?

●プライベートな買い物を他人に知られたくない人には不向き。

●口座連携できる金融機関が、銀行以外はあまり充実していない。

「ドクターウォレット」も、「マネーフォワード」と同様に、レシート撮影で支出をデータ化して反映できる機能と、口座連携機能があります。「ドクターウォレット」が優れているのは、そのレシートのデータ化の正確性です。

というのも、「ドクターウォレット」の場合、撮影したレシートのデータをオペレーターが目視した上で、手入力でデータ化しています。機械で読み取るよりは、人力のほうが正確に読み取れるため、誤認識は発生しづらく、精度は99%以上とされています。1カ月あたり100枚まで、無料でレシートをデータ化してもらえます。

続いてデメリットは、上に挙げたとおりです。セキュリティ面に関しては、「マネーフォワード」と同様ですが、口座情報を入力するのであれば、情報流出の不安はどうしてもついて回ります。

また、「誰かに自分の買い物状況を知られるのは怖い」と思う人もいるでしょう。「ドクターウォレット」側は、「

連携できる金融機関は、銀行に関しては都銀、地銀、ネット銀行、全国のJA、信金など幅広いですし、クレジットカードも多くのものに対応しています。しかし、証券会社に関しては、現時点でSBI証券しか登録できません。銀行やカード情報だけを連携させたい人なら、ほぼ問題ないですが、資産全体を「家計簿アプリ」で管理したい人には、物足りなさもあるでしょう。

2つの「家計簿アプリ」の特徴がつかめたでしょうか? どちらも無料で気軽に利用できるので、ぜひ活用してみてください。手書きやエクセルで作る家計簿よりはずっと簡単で、継続しやすいはずです。

今回は「家計簿アプリ」のお話でしたが、次回ももう少し家計管理の仕方と、さらにライフプランのお話もしていきたいと思います!

(取材・構成/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||