女性誌の取材などを受けていると、女性の保有者が多いクレジットカードとして挙げられるのが「エポスカード」です。

| ■エポスカード | ||

| 還元率 | 0.5~10% |

|

| 発行元 | エポスカード | |

| 国際ブランド | VISA | |

| 年会費 | 永年無料 | |

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

モバイルSuica、楽天Edy | |

| 関連記事 | 「エポスカード」はマルイ以外でもメリットあり!年会費無料+高還元の「エポスゴールド」、高還元+サービス充実の「エポスプラチナ」も魅力! | |

「エポスカード」は年会費無料で、年4回開催されるマルイのバーゲン「マルコとマルオの7日間」では、「エポスカード」で決済すると10%オフになるため、この期間に入会した方も多いのではないでしょうか?

基本的に「エポスカード」はマルイでの買い物が多い若い保有者が多いと思いますが、実は誰でも保有しているとメリットがあるお得なクレジットカードですので、今回は「エポスカード」のメリット、お得な利用方法を紹介したいと思います。

「エポスカード」の通常還元率はマルイなら1%、

マルイ以外なら0.5%と、一般的なカードとほぼ同じだが……

さて、まずは還元率ですが、ここ数年、クレジットカードの還元率は上昇傾向にあるので、どこで利用しても還元率が1.0%以上のものが理想です。

では、「エポスカード」の還元率はどうでしょうか?

「エポスカード」はマルイで買い物をする場合、クレジットカードの「1回」「2回」「ボーナス払い」で決済すると200円につき2ポイントがもらえます。1ポイントは1円として利用できるため、還元率は1.0%となります。

マルイ以外の、一般の「VISA加盟店」での還元率はどうでしょうか? 一般の「VISA加盟店」では「1回」「ボーナス払い」の場合は200円につき1ポイント。還元率は0.5%となります。

「エポスカード」は年会費無料ですが、最近では年会費無料でも還元率1.0%を超えるクレジットカードも増えているので、還元率だけで見ると「エポスカード」はそれほどお得なクレジットカードとは言えませんね。

しかし、「エポスカード」には還元率以外のメリットがあります。

「エポスカード」は電子マネーに強い!

「楽天Edy」「モバイルSuica」へのチャージでもポイントが付く!

「エポスカード」の還元率以外のメリットの一つ、それは「電子マネー」との相性のよさです。

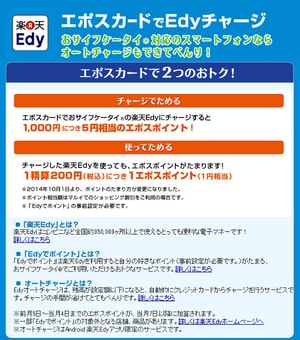

「エポスカード」は、「楽天Edy」と「モバイルSuica」へのチャージでもポイントが貯まりますが、実はここ数年で「楽天Edy」へのチャージでポイントが貯まるクレジットカードは減ってきています。「楽天Edy」は発行枚数7800万枚(2013年10月時点)を誇る人気の電子マネーですから、「楽天Edy」でポイントが貯まる「エポスカード」は多くの「楽天Edy」ユーザーにとって、とても貴重な存在になっています。

しかも、「エポスカード」は公式サイトで「楽天Edy」にチャージしてもポイントが貯まることを大きく謳っています。

公式サイトで「楽天Edy」チャージでもポイントが付与される点を売りにしているため、突然、ポイント制度を改悪して「Edyチャージでポイントがつかなくなる」ということはないと思われます。

「楽天Edy」を利用している人なら、チャージ用のサブカードとして「エポスカード」を持っておくというのもいいでしょう。

「エポスカード」で貯まるポイントは、有効期限が無期限になる

「エポスVisaプリペイドカード」にチャージして使え!

ここからは「エポスカード」のポイント制度について解説していきます。

「エポスカード」を使うと貯まる「エポスポイント」は、マルイの店舗や通販で利用することができます。500ポイント以上1ポイント単位で利用できますが、500ポイントを貯めるには10万円程度の支払いが必要です。

「エポスポイント」の有効期限が2年間ということを考えると、年間5万円の支払いが必要となります(「マルイ」以外で利用する場合)。「楽天Edy」へのチャージ用にサブカードとして「エポスカード」を保有している場合、「楽天Edy」のチャージだけで年間5万円というのは到達できるかどうか微妙なところかもしれません。

そんな人は「エポスポイント」をマルイで消費するより、発行手数料や年会費が無料の「エポスVisaプリペイドカード」にチャージして利用するのがおすすめです。「エポスVisaプリペイドカード」は「VISA」ブランドのプリペイドカードのため、「VISA」が使える店舗であれば、ほぼクレジットカードと同じように利用できます。

さらに、「エポスポイント」を「エポスVisaプリペイドカード」に交換する場合、1ポイント単位で交換可能ですので、貯まったポイントをどんどん「エポスVisaプリペイドカード」にチャージしていけば、「エポスポイント」の有効期限は実質無期限になります。

「エポスVisaプリペイドカード」を活用すれば、1ポイント単位で、ほぼ現金のように利用できる「エポスポイント」は、非常に使い勝手がいいポイントと言えるでしょう。

「エポスカード」は年会費無料にもかかわらず、

海外旅行傷害保険が「自動付帯」なのでサブカードに最適!

続いて、「エポスカード」の付帯サービスをチェックしてみましょう。

「エポスカード」は年会費無料のクレジットカードとしては珍しく、海外旅行傷害保険が「自動付帯」になっています。

海外旅行傷害保険について簡単に説明すると、「傷害死亡・後遺障害」以外は複数のクレジットカードの補償金額を合算できるという仕組みになっています。しかし、「利用付帯」のクレジットカードの場合は「旅費」をそのクレジットカードで決済しなければ補償の対象になりません。一方、「自動付帯」のクレジットカードの場合は「(旅費を払わなくても)保有しているだけ」で補償の対象となるため、「エポスカード」をサブカードとして保有しているだけで海外旅行時の補償金額を手厚くすることができます。

詳しくは、以前に掲載した記事(「海外旅行保険はクレジットカードで十分か!? あまり知られていない補償内容の仕組みや「自動付帯」と「利用付帯」の違いを徹底解説!」)を確認してください。

「エポスカード」は、海外旅行傷害保険が「自動付帯」で、かつ年会費無料のクレジットカードのため、サブカードとして保有しているだけで、海外旅行傷害保険(「傷害死亡・後遺障害」以外)を利用することが可能になるので、これからのお盆休みに海外旅行を控えている人、毎年海外旅行に行くような人にはおすすめです。

| ■エポスカード | ||

| 還元率 | 0.5~10% |

|

| 発行元 | エポスカード | |

| 国際ブランド | VISA | |

| 年会費 | 永年無料 | |

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

モバイルSuica、楽天Edy | |

| 関連記事 | 「エポスカード」はマルイ以外でもメリットあり!年会費無料+高還元の「エポスゴールド」、高還元+サービス充実の「エポスプラチナ」も魅力! | |

「エポスゴールドカード」は年会費無料で、還元率は1.5%超に!

海外旅行傷害保険の補償額もアップするので、取得しないと損!

ここまでは、「電子マネー」チャージ&「海外旅行傷害保険」用のサブカードとして「エポスカード」のメリットを紹介してきましたが、「エポスカード」を保有するのであればゴールドカードの取得を目指すべきでしょう。

【※関連記事はこちら!】

⇒【クレジットカード・オブ・ザ・イヤー 2022年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2022年の最優秀カード”を詳しく解説!(最優秀ゴールドカード部門)

| ■エポスゴールドカード | ||

| 還元率 |

0.5~10% (通常時にマルイで提示して現金で支払うと還元率0.5%、クレジット利用で還元率1%。年4回の「マルコとマルオの7日間」開催時は還元率10%。一般店舗では還元率0.5%) |

|

| 発行元 | エポスカード | |

| 国際ブランド | VISA | |

| 年会費(税込) | 5000円 (ただし、インビテーションを受け取った場合は永年無料。また、年50万円以上の利用で次年度以降永年無料) |

|

| 家族カード | ― | |

| お得な優待サービス | ポイントの有効期限が無期限になるほか、よく利用する店舗や公共料金を3つ選べて、その還元率が1.5%になる「選べるポイントアップショップ」特典つき! また、ビッグエコーなどの室料30%オフ、ロイヤルホストや居酒屋チェーンで飲食代10%オフなど、全国1万店舗以上の飲食店、レジャー施設を割引価格で利用可能。 | |

| 関連記事 | 「エポスゴールドカード」は年会費無料で無期限のポイントが貯まる、コスパ最強クラスのゴールドカード! しかも、国内線も空港ラウンジも無料で利用できる! | |

なぜなら、「エポスゴールドカード」は、条件次第で年会費が無料になるからです。

「エポスゴールドカード」は通常申し込みの場合は年会費5000円(税込)が必要です。しかし、「エポスカード」の年間利用額が多い場合は、利用者が申し込みをしなくても、「エポスゴールドカード」へのインビテーションが送られてきます。このインビテーション経由で申し込むと、「エポスゴールドカード」は年会費が無料になるのです。年会費無料でゴールドカードを保有できるのは珍しく、「エポスゴールドカード」以外では「イオンゴールドカード」くらいでしょう。

【※関連記事はこちら!】

⇒「エポスゴールドカード」は年会費無料で無期限のポイントが貯まる、コスパ最強クラスのゴールドカード! しかも、国内線も空港ラウンジも無料で利用できる!

「エポスゴールドカード」のメリットはいくつかあります。

まず、「エポスゴールドカード」なら、「エポスカード」では2年だった「エポスポイント」の有効期限が無期限になります。

また、年間利用額に応じて「ボーナスポイント」が獲得できます。年間50万円以上の利用で2500ポイント、年間100万円以上の利用で1万ポイントです。この「ボーナスポイント」はそれぞれ還元率が0.5%、1.0%も上がる効果があるので、大変お得ということになります。

では、「エポスゴールドカード」でもらえる「ボーナスポイント」で、還元率がどう変わるのか見てみましょう。今回は年間利用額の1割をマルイで決済(1%還元)、残り9割は一般の「VISA加盟店」での利用(0.5%還元)として計算します。

| ■「エポスゴールドカード」の年間利用額別の獲得ポイントと還元率 | |||

| 年間利用額 | 通常ポイント | ボーナスポイント | 還元率 |

| 10万円 | 550ポイント | ― | 0.55% |

| 50万円 | 2750ポイント | 2500ポイント | 1.05% |

| 100万円 | 5500ポイント | 1万ポイント | 1.55% |

| 150万円 | 8250ポイント | 1万ポイント | 1.22% |

年間利用額100万円の場合、「エポスゴールドカード」の還元率は1.55%まで上昇します。還元率1.55%でも、十分にメインカードとして利用していいレベルですが、「エポスゴールドカード」には、さらに還元率が高くなる仕組みがあります。

それが、「マルイ」以外でポイントが3倍になる「選べるポイントアップショップ」という特典です。

「選べるポイントアップショップ」では、スーパー、コンビニ、家電量販店など、さまざまな業種のから「ポイント3倍」になるショップを選べる

「選べるポイントアップショップ」では、スーパー、コンビニ、家電量販店など、さまざまな業種のから「ポイント3倍」になるショップを選べる拡大画像表示

「選べるポイントアップショップ」とは、「イトーヨーカドー」「イオン」などの大手スーパーや「ららぽーと」などのショッピングモール、「セブン-イレブン」「ファミリーマート」などのコンビニ、「赤ちゃん本舗」や「ABC-MART」「ヨドバシカメラ」「ビックカメラ」などの各種小売店のほか、ガス料金(東京ガス、大阪ガス、京葉ガス)や電気料金(東京電力、関西電力、中部電力)、水道料金(東京都、横浜市)などの公共料金も含めた、300以上のさまざまな業種のショップから3つを選んで登録しておけば、その登録ショップを利用した際には200円で3ポイント、つまり還元率が1.5%になるサービスです。

この「選べるポイントアップショップ」のことも考えれば、年間利用額100万円以上の場合の還元率は1.55%以上となります。これほど還元率が高くなると、「エポスゴールドカード」はメインカードとして利用することができる、年会費無料の高還元クレジットカードと言えるでしょう。

しかも、貯まったポイントを「エポスVisaプリペイドカード」にチャージすれば、1ポイントからクレジットカード同様に利用できるのでポイントを有効に活用できます。

ただし、「エポスカード」を「楽天Edy」チャージ用、海外旅行傷害保険用のサブカードとして使っているだけでは、「エポスゴールドカード」のインビテーションは送られてこないでしょう。

しかし、実は「エポスゴールドカード」を年会費無料で保有するには、「インビテーション」以外に、もう1つ方法があるのです。

「エポスゴールドカード」は通常申し込みでも、一度でも年間50万円以上の利用があった場合は、翌年度以降の年会費がずっと無料となるのです。

年間50万円利用すれば年会費が無料のゴールドカードが手に入るわけですから、マルイでの買い物はもちろん、水道光熱費や携帯代などの固定費やスーパーや飲食店での支払いを「エポスカード」に集中させて、何とか1年間で50万円以上を利用し、「エポスゴールドカード」を取得するようにしましょう(初年度の5000円の年会費は必要になる)。

一度でも年間50万円の利用金額を達成すると、翌年度以降の年会費が無料になるので、翌年以降はほかのクレジットカードをメインカードに変更しても問題ありません。

さらに、「エポスゴールドカード」はポイントが無期限になり、「ボーナスポイント」がもらえるというメリットだけでなく、海外旅行傷害保険は自動付帯のまま、その補償金額が手厚くなるので、「エポスカード」よりもサブカードとしての価値が上がります。

| ■「エポスゴールドカード」は「エポスカード」よりも海外旅行傷害保険の補償額が充実! | ||

| エポスカード | エポスゴールドカード | |

| 傷害死亡・後遺傷害 | 最高500万円 | 最高1000万円 |

| 傷害治療費用 | 最高200万円 | 最高300万円 |

| 疾病治療費用 | 最高270万円 | 最高300万円 |

|

賠償責任 (免責なし) |

最高2000万円 | |

| 救援者費用 | 最高100万円 | |

|

携行品損害 (免責3000円) |

最高20万円 | |

これらのメリットを考えれば、「エポスカード」を保有しているなら、「エポスゴールドカード」を目指したほうがいい、ということを理解していただけるでしょう。

【※関連記事はこちら!】

⇒【クレジットカード・オブ・ザ・イヤー 2022年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2022年の最優秀カード”を詳しく解説!(最優秀ゴールドカード部門)

| ■エポスゴールドカード | ||

| 還元率 |

0.5~10% (通常時にマルイで提示して現金で支払うと還元率0.5%、クレジット利用で還元率1%。年4回の「マルコとマルオの7日間」開催時は還元率10%。一般店舗では還元率0.5%) |

|

| 発行元 | エポスカード | |

| 国際ブランド | VISA | |

| 年会費(税込) | 5000円 (ただし、インビテーションを受け取った場合は永年無料。また、年50万円以上の利用で次年度以降永年無料) |

|

| 家族カード | ― | |

| お得な優待サービス | ポイントの有効期限が無期限になるほか、よく利用する店舗や公共料金を3つ選べて、その還元率が1.5%になる「選べるポイントアップショップ」特典つき! また、ビッグエコーなどの室料30%オフ、ロイヤルホストや居酒屋チェーンで飲食代10%オフなど、全国1万店舗以上の飲食店、レジャー施設を割引価格で利用可能。 | |

| 関連記事 | 「エポスゴールドカード」は年会費無料で無期限のポイントが貯まる、コスパ最強クラスのゴールドカード! しかも、国内線も空港ラウンジも無料で利用できる! | |

ゴールドより上の「エポスプラチナカード」も超お得!

使い方次第で還元率2.5%超で、付帯サービスが充実!

「エポスカード」のラインナップとしては、一般の「エポスカード」、そして「エポスゴールドカード」があり、その上にはさらに「エポスプラチナカード」があります。

「エポスプラチナカード」は、「エポスゴールドカード」の利用状況に応じてインビテーションが届くプラチナカードとなります。

| ■エポスプラチナカード | ||

| 還元率 | 0.5~10% (通常時にマルイで提示して現金で支払うと還元率0.5%、クレジット利用で還元率1%。年4回の「マルコとマルオの7日間」開催時は還元率10%。一般店舗では還元率0.5%) |

|

| 発行元 | エポスカード | |

| 国際ブランド | VISA | |

| 年会費(税抜) | 1万8519円(税込2万円) | |

| 家族カード | ― | |

| お得な優待サービス | ポイント無期限、「選べるポイントアップショップ」などはゴールドと同じ。さらに、年間の利用金額に応じたボーナスポイント、誕生月のポイント2倍、さらに世界700以上の空港ラウンジを利用できる「プライオリティ・パス」の無料登録、指定の高級レストランで1名分が無料になる「エポスプラチナグルメクーポン」などのプラチナカードのサービスが付帯。24時間体制でサポートする「Visaプラチナコンシェルジュ」も便利 | |

「エポスプラチナカード」の年会費は2万円(税込)と、年会費無料の「エポスゴールドカード」から考えると保有コストは一気に跳ね上がりますが、還元率や付帯サービスの内容も一気に跳ね上がり、「エポスゴールドカード」よりもさらにお得なクレジットカードとなります。

「エポスプラチナカード」を年間100万円使った場合、「ボーナスポイント」が2万ポイントもらえます。つまり、「エポスプラチナカード」を年間100万円利用すれば2万円分の「ボーナスポイント」+通常のポイント(5500円分)がもらえるので、年会費2万円(税込)のモトは簡単に取れてしまいます。

「エポスプラチナカード」なら、年間100万円利用で2万ポイント、200万円で3万ポイントが「ボーナスポイント」としてもらえる

「エポスプラチナカード」なら、年間100万円利用で2万ポイント、200万円で3万ポイントが「ボーナスポイント」としてもらえる拡大画像表示

もちろん、「ボーナスポイント」以外に、通常のポイントも獲得できるので、「エポスプラチナカード」を年間100万円利用した場合の還元率はなんと2.55%にもなります(マルイで1割、それ以外で9割使った場合)。

さらに、誕生日月はマルイでもマルイ以外の「VISA加盟店」でもポイント2倍の特典があります。

「エポスプラチナカード」を誕生月に利用すると、通常の2倍のポイントが付与される

「エポスプラチナカード」を誕生月に利用すると、通常の2倍のポイントが付与される拡大画像表示

前述の利用額に応じたボーナスポイントと、誕生日月の2倍ポイントを考慮すると、「エポスプラチナカード」の年間利用額月の還元率は以下のようになります。

| ■「エポスプラチナカード」は年100万円の利用で還元率2.6%にも! | |||

| 年間利用額 | 通常ポイント | ボーナスポイント | 還元率 |

| 10万円 | 596ポイント | ― | 0.6% |

| 50万円 | 2979ポイント | ― | 0.6% |

| 100万円 | 5958ポイント | 2万ポイント | 2.6% |

| 200万円 | 1万1917ポイント | 3万ポイント | 2.1% |

| 300万円 | 1万7875ポイント | 4万ポイント | 1.93% |

| 500万円 | 2万9792ポイント | 5万ポイント | 1.6% |

なんと、還元率は最大で2.6%と、プラチナカードとしてはもちろん、「リクルートカードプラス」などの高還元クレジットカードと比較しても圧倒的にお得です。もちろん、「エポスゴールドカード」同様、「選べるポイントアップショップ」の特典もあるので、よく利用するスーパーや毎月の公共料金などを登録しておけば、「エポスプラチナカード」の実際の還元率は2.6%以上になります。

しかも、「エポスプラチナカード」は「名前だけがプラチナ」というわけではなく、一般的なプラチナカードと同等のハイクラスな特典、サービスが付帯しています。

レストランで1名分が無料になる「エポスプラチナグルメクーポン」、世界700カ所以上の空港ラウンジが無料で使える「プライオリティ・パス」など、「エポスプラチナカード」の付帯サービスは充実!

レストランで1名分が無料になる「エポスプラチナグルメクーポン」、世界700カ所以上の空港ラウンジが無料で使える「プライオリティ・パス」など、「エポスプラチナカード」の付帯サービスは充実!拡大画像表示

世界1200カ所以上の空港の「VIPラウンジ」が無料で利用できるプレステージ会員クラスの「プライオリティ・パス(通常年会費429米ドル)」、2名以上の利用で1名分のコース料理が無料になるレストラン特典「エポスプラチナカードグルメクーポン」、24時間体制の「Visaプラチナコンシェルジュ(VPCC)」で、旅行やお花の手配などに利用することができます。さらに、最高1億円の海外旅行傷害保険が自動付帯になるほか、「Visaプラチナトラベル」「Visaプラチナゴルフ」「Visaプラチナダイニング」など、その充実した付帯サービスは挙げればきりがありません。

年会費無料の「エポスゴールドカード」から考えると、年会費が2万円アップする「エポスプラチナカード」は敷居が高いのですが、その充実した付帯サービスまで考えると、2万円という年会費は、それほど高くはないでしょう。

また、他の大手クレジットカード会社が発行しているプラチナカードと比較しても、「エポスプラチナカード」の還元率と付帯サービスを考えれば、年会費2万円はとてもお得に感じるでしょう。

「エポスカード」は多くの人が保有しているにもかかわらず、「エポスゴールドカード」や「エポスプラチナカード」がお得なことを知らない人も多いのではないでしょうか?

「エポスカード」を持っているのであれば、お得な「エポスゴールドカード」「エポスプラチナカード」の取得を目指してみてはいかがでしょうか?

| ■エポスカード | ||

| 還元率 | 0.5~10% |

|

| 発行元 | エポスカード | |

| 国際ブランド | VISA | |

| 年会費 | 永年無料 | |

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

モバイルSuica、楽天Edy | |

| 関連記事 | 「エポスカード」はマルイ以外でもメリットあり!年会費無料+高還元の「エポスゴールド」、高還元+サービス充実の「エポスプラチナ」も魅力! | |

| ■エポスゴールドカード | ||

| 還元率 |

0.5~10% (通常時にマルイで提示して現金で支払うと還元率0.5%、クレジット利用で還元率1%。年4回の「マルコとマルオの7日間」開催時は還元率10%。一般店舗では還元率0.5%) |

|

| 発行元 | エポスカード | |

| 国際ブランド | VISA | |

| 年会費(税込) | 5000円 (ただし、インビテーションを受け取った場合は永年無料。また、年50万円以上の利用で次年度以降永年無料) |

|

| 家族カード | ― | |

| お得な優待サービス | ポイントの有効期限が無期限になるほか、よく利用する店舗や公共料金を3つ選べて、その還元率が1.5%になる「選べるポイントアップショップ」特典つき! また、ビッグエコーなどの室料30%オフ、ロイヤルホストや居酒屋チェーンで飲食代10%オフなど、全国1万店舗以上の飲食店、レジャー施設を割引価格で利用可能。 | |

| 関連記事 | 「エポスゴールドカード」は年会費無料で無期限のポイントが貯まる、コスパ最強クラスのゴールドカード! しかも、国内線も空港ラウンジも無料で利用できる! | |

| ■エポスプラチナカード | ||

| 還元率 | 0.5~10% (通常時にマルイで提示して現金で支払うと還元率0.5%、クレジット利用で還元率1%。年4回の「マルコとマルオの7日間」開催時は還元率10%。一般店舗では還元率0.5%) |

|

| 発行元 | エポスカード | |

| 国際ブランド | VISA | |

| 年会費(税抜) | 1万8519円(税込2万円) | |

| 家族カード | ― | |

| お得な優待サービス | ポイント無期限、「選べるポイントアップショップ」などはゴールドと同じ。さらに、年間の利用金額に応じたボーナスポイント、誕生月のポイント2倍、さらに世界700以上の空港ラウンジを利用できる「プライオリティ・パス」の無料登録、指定の高級レストランで1名分が無料になる「エポスプラチナグルメクーポン」などのプラチナカードのサービスが付帯。24時間体制でサポートする「Visaプラチナコンシェルジュ」も便利 | |

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||