みなさんは、毎月もらう「給与明細」をどのように取り扱っていますか? 紙でもらう場合もあれば、データでもらう場合もあると思いますが、いずれにせよ重要なのは、給与明細の中身にきちんと目を通すことです。

ただ、現実にはそれができていない人も非常に多いものと思われます。銀行口座に振り込まれる金額だけ見て、給与明細自体は開封すらしない人もいるかもしれません。それは一番ダメなパターンですが、「手取りや残業代をザーッと見る程度」という、よくあるパターンもNG。これだけでは、給与明細にきちんと目を通したことにはなりません。

また、「もらった給与明細をどうしていいか悩む」「振り返って見ることもないから、大掃除のときに全部捨てた」といった人もいると思いますが、給与明細を捨ててしまうのもNGです。給与明細は前年同月と比較をするため、せめて2年間分は捨てずに保管しておきましょう。

ですが、なぜそんなに給与明細が重要なのか、ピンとこない人も多いかもしれません。そこで今回は、給与明細の持つ意味について解説していきたいと思います。もうすぐ初任給を受け取る新社会人の方も多いと思いますので、給与明細の見方をぜひ覚えておいてくださいね。

税金や社会保険料など、何にいくら使われているか

きちんと把握しておくことが大切!

給与明細とは、1カ月分の給与と、手取り額が記された書面(あるいはデータ)です。ただ、そこに記されているのは、“もらえるお金”の情報だけではありません。“自分が支払ったお金”の情報も記載されています。

私たちの手元(銀行口座)に振り込まれる“手取り”のお金は、本来の給与から社会保険料や税金などを差し引いた上で決定されています。つまり、私たちの給与の一部は、自分たちのあずかり知らぬところで使われているのです。

無論、ムダ遣いされているわけではなく、会社が代わりに手続きをしてくれているだけなのですが、給与明細を見なければ天引きされている金額に気付かず、何にどれだけ“支払って”いるのかが把握できません。自分の稼いだお金の使い道くらい、自分で知っておくべきでしょう。

また、最近は「ふるさと納税」をしている人も多いですが、ふるさと納税では所得税や住民税に対して控除が受けられます。ただ、給与明細を見ておらず、住民税を自分がいくら負担しているのか把握していない人は、ふるさと納税による住民税控除のありがたみを正確には実感できないはずです。

このような人は、住民税控除で手取りが増加しても、気づかずにムダ遣いをしてしまう恐れもあります。それでは、せっかくふるさと納税をした意味がほとんどなくなってしまいます。

「給与明細」は必ず正確とは限らない!?

間違いがあると、手取りが減ってしまうことも

「給与明細には、必ず正確な内容が記されている」と無条件に思い込んでいる人も多いと思います。基本的には会社が正確に計算してくれているはずですが、たまに間違っていることもあると聞きます。経理担当者も人間ですから、たまにはそんなことも起こるでしょう(会社によっては頻繁に間違っている例もあるようですから、要注意です)。

間違いの内容は、残業の記録が間違っていたり、資格の手当が付け忘れられていたり、職責給などが加算されていなかったり、深夜残業が普通残業で計算されていたり……と、さまざまです。

こうした間違いがあると、手取りが不当に減らされてしまう危険性があります。きちんと見なかったために、手取りが減っていることに気づかず損をしてしまったら、悔やんでも悔やみきれません。そのため、基本給に何らかの上乗せがある人は、それらが加算されているかどうか、毎月の給与明細で必ずチェックするようにしましょう。

もし、間違いがあった場合には、経理担当者にその旨を伝えれば、すぐに対処してもらえるはずです。ただ、報告は迅速に行わなければなりません。何カ月も経ってから……でも、恐らく対処はしてもらえるでしょうが、基本的には給与明細を受け取ってすぐにチェックし、誤りがあれば即刻、経理担当者に連絡するのがベストです。

「給与明細」は「勤怠」「支給」「控除」という

3つのパーツから構成されている

ここからは、給与明細の見方を説明していきます。

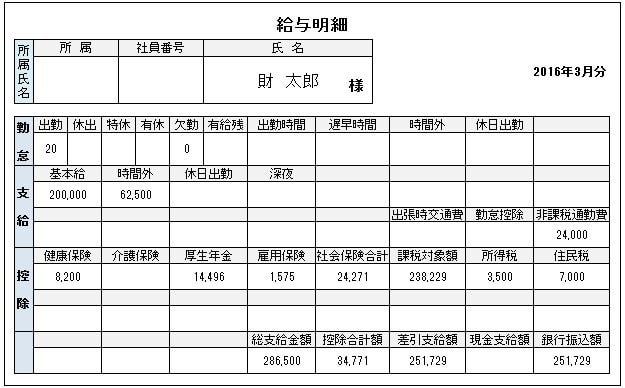

一般的な企業の給与明細のイメージ。

一般的な企業の給与明細のイメージ。

給与明細は大抵の場合、以下の3つのパーツで構成されています。

◆勤怠

◆支給

◆控除

まず「勤怠」とは、「勤務日数」や「欠勤日数」「残業時間」「有給消化日数」「有給残日数」などを示す欄です。特に、残業時間などは間違いが発生しやすいので、きちんと確認してください。

続いて「支給」とは、会社から支給されるさまざまなお金のことです。「基本給」に加えて、「役職手当」や「家族手当」「住宅手当」「通勤手当」「時間外手当」「出張旅費」など、さまざまな手当もこちらに詳細が書かれています。

ちなみに、「給与3カ月分」などのボーナスが夏期や冬期にある場合は、原則として「基本給」をベースに計算されます。そのため、毎月の給与が職責給などで上乗せされている人は、「ボーナスが案外少ないなぁ」なんてことにもなりがちです。

社会保険料は会社と折半して負担

社会人1年目の間は住民税の負担はナシ

最後に「控除」とは、給与から差し引かれるお金のことです。「健康保険料」「介護保険料」「厚生年金保険料」「雇用保険料」「所得税」「住民税」などがあります。会社で「財形」をしている場合も、この欄に記載されます。また、「労働組合費」などが記載されていることもあります。それぞれ、ごく簡単に説明しておきましょう。

◆健康保険料

会社に入ると、原則として、その会社が加入している健康保険組合に加入することになります(小規模の会社などは、国民健康保険の場合もあります)。会社が加入している健康保険の場合、保険料は会社と自分で半分ずつ負担するので、給与明細には自己負担分が記載されています。

◆介護保険料

40~64歳の人のみが負担します。39歳までの人は介護保険料が差し引かれないので、給与明細では空欄になっているはずです。これも、会社と自分で半分ずつ負担します。

◆厚生年金保険料

通常、会社員は厚生年金に加入します。健康保険や介護保険と同様に、厚生年金保険料も会社と折半します。

◆雇用保険料

失業時の生活を安定させるための保険です。半分ずつではありませんが、会社と負担を分け合って加入します。

◆所得税

給与に応じて計算されます。本来、所得税額は1年単位で計算しますが、会社員の場合は毎月の給料から概算で源泉徴収されます。過不足は、12月の給料を受け取るときに調整が行われます(年末調整)。社会人1年目だと、払い過ぎた所得税の一部が戻ってくることが多いです。

◆住民税

前年の給与に基づき、6月から翌年5月にかけて毎月徴収されます。社会人1年生は前年の給与がないので、住民税が引かれることはなく、空欄のはずです。社会人2年目の人も、まだ住民税の全額負担ではありません。3年目になると全額負担になるので、負担が重くなります。よって、新卒1年目のときのほうが手取りが多かった――といったことも起こり得ます。

◆財形

財形とは「勤労者財産形成貯蓄制度」の略で、会社と金融機関が提携し、給与やボーナスから天引きの形で自動的に貯蓄をしてくれる制度です。導入している会社としていない会社があります。これに申し込むと、必ず給与明細に記載されます。

給与明細に書かれている内容はおおむね理解できたでしょうか? 案外、控除されるお金が多いと感じるかもしれませんね。手取りの金額は、支給される金額の約8割程度と言われます。つまり、2割前後は控除されているわけです。

「そんなに払いたくない」と思うかもしれませんが、それだけ社会保険料などを支払っているからこそ、失業したときや病気などで障害を負ったとき、将来寝たきりになったときなどに恩恵を受けられるわけですから、決してムダ遣いではありません。

1年分ずつまとめて、ファイルなどで保管を。

後日、給与明細が必要になるケースもある!

さて、「給与明細」を熟読し終えたらどうしたらいいでしょうか? おすすめは、クリアファイルやバインダーなどに入れて、1年分ずつまとめておくことです。面倒であれば、専用の箱か何かを用意して、そこに投げ込んでおくだけでもOKです。

とにかく、捨てずに保管しておくことが大切です。というのも、給与明細は年金記録などの確認のために必要になることもあるからです。年金については、「ねんきん定期便」で毎年お知らせが届きますが、転職が多い人などは、その内容が合っているかどうかよくわからなくなることもあるはずです。そんなときに給与明細があると、振り返って調べることができます。

また、年金で「過去に未納分があった」などと確認の連絡が入ることも稀にあります。給与明細があればそれを証明書代わりに使えるので、保管しているといざというときに安心です。念のため、毎年もらえる源泉徴収票も一緒に保管しておくのがおすすめです。

もし、紙面で給与明細を受け取っていない場合は、データを所定のフォルダにまとめて保管しておきましょう。社内システムでブラウザから閲覧できる形で発行されることもありますが、ダウンロードして、自分のパソコンに保管しておくのがよいでしょう。基本の閲覧期間が短い場合もありますし、退職後は確認が難しくなることもあります。

私自身、会社員時代の給与明細はずっと保管しています。今は働き方が変わり給与明細を受取ることはなくなりましたが、会社員だった頃は、直近の給与明細と1年前の給与明細を見比べて、どのような変化があるかをチェックしたりもしていました。社会保険料が増加しているなど、意外な変化に気づくことができました。

ついつい雑に扱ってしまいがちな給与明細ですが、自分の本当の収入がいくらなのか、税金や保険、年金をいくら支払っているのか、というのを意識することは大切なことです。今後は給与明細にもっと関心を持って、大切にして保管しておくようにしましょう。

(取材・構成/元山夏香)

■節約の達人!風呂内さんが利用しているネット銀行はこれだ!【詳細はこちら】⇒節約のはじめの一歩は「銀行の見直し」から!ネット銀行のATM手数料や金利を比較して、生活費と別に「先取り貯金用の口座」をつくろう! |

||||

■ソニー銀行 |

||||

| コンビニATM出金手数料(税抜) | 振込手数料 (ネット取引の場合・税抜) |

|||

| セブン-イレブン | ローソン | ファミリーマート (E-net) |

ミニストップ (イオン銀行) |

|

| 月4回~無制限で無料(※1)、 以降は100円 |

同行あて:無料 他行あて:月1~11回まで無料(※2)、以降は200円 |

|||

| 【ソニー銀行おすすめポイント】 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! また、ソニー銀行のキャッシュカード「Sony Bank WALLET」は、Visaデビット機能を搭載。Visaデビットの海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得だ! 外貨預金が全12通貨もそろっているのもメリット! ※1 優遇プログラム「Club S」のステージによって、無料出金回数は異なる。※2優遇プログラム「Club S」のステージおよび「Sony Bank WALLET」の有無によって、無料振込回数は異なる。 |

||||

| 【関連記事】 ◆【ネット銀行おすすめ比較】金利やATM手数料、使い勝手、人気などで比較した、 ZAi編集部のおすすめネット銀行はこちら! ◆【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 |

||||

■節約の達人!風呂内さんが利用しているクレジットカードはこれだ! |

||

■楽天カード |

||

| 還元率 | 1.0~3.0% (通常時は還元率1.0%、楽天市場利用時は還元率3.0%に。なお、楽天市場利用の+1.0%分はポイント付与の翌月末までの期間限定ポイント) |

|

| 発行元 | 楽天カード | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費 | 永年無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

楽天Edy(還元率0.5%) | |

| 関連記事 | ◆[クレジットカード・オブ・ザ・イヤー2019]2人の専門家が最優秀クレジットカードを決定!2019年版、クレジットカードのおすすめはコレ!(最優秀メインカード編) ◆定番中の定番「楽天カード」の実力を改めて検証!「楽天Edy」や「Rポイントカード」との併用、キャンペーンの活用でますますお得に使える! |

|

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||