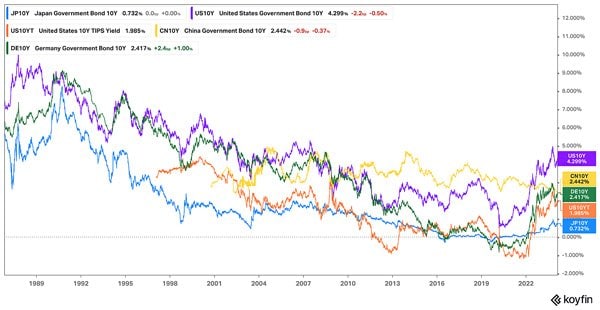

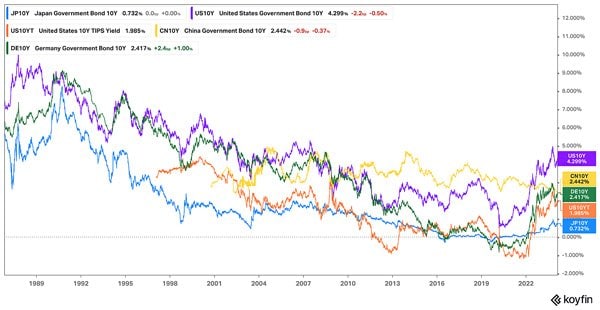

今回は10年金利の長期チャートについて語りたいと思います。以下が各国の10年金利等の長期チャートになります。

世界各国の10年金利等の長期チャート 出所:Koyfinのデータから筆者作成

世界各国の10年金利等の長期チャート 出所:Koyfinのデータから筆者作成

10年金利とは10年物国債の利回りのことであり、10年物国債の利回りは長期金利の代表格です。長期金利には実際にはさまざまなものがありますが、「長期金利=10年物国債の利回り」として、この言葉が使われていることも多いです。

10年金利に加え、今回はさらに期待インフレ率、実質金利などについても解説したいと思います。これらの指標は、運用資産をどう配分したら良いかという問題に深く関わってくるのです。

最も重要な金融指標を1つだけ挙げれば、それは10年物国債の利回りだ

私がフィデリティで仕事をしていた頃の話です。アナリスト採用の面接をする際、「米国の10年物国債の利回りを知っていますか?」とよく質問していました。

株式の運用をメインにやっているアナリストであっても、10年物国債の利回りには常に注目していなければいけません。最も重要な金融指標を1つだけ挙げてくださいと言われれば、10年物国債の利回りになるでしょう。

なぜ、10年物国債の利回りは重要なのでしょうか? それは、これを基準として他の金融商品の価格が決まる面があるからです。

10年物国債の利回りはリスク・フリー・レートとして扱われます。リスク・フリー・レートはリスクがほとんどないか、まったくない金融商品から得られる利回りのことです。

10年物国債などの国債は通常、金融商品としては一番安全なものであり、他の金融商品はこれよりもリスクが高いので、そのリスクが価格に反映されてしかるべき、ということになります。

米10年物国債の利回りは太陽のようなものであり、すべての金融商品・経済はその周りを回っている

ここでポイントを挙げると、金融商品の価格は相対的なものだということです。たとえば、インフレは現金と物の価値の相対変化を表しています。株価も現金と株式の相対価値の変化と言えます。

原油価格は上がったり、下がったりしますが、それも現金と原油の価値との相対関係によって決まります。

たとえば、金利が上がると、それは原油が下がる要因になります。なぜかというと、現金を持っていて、それを預金すれば金利がもらえるからです。一方、原油を持っていても金利はもらえません。

とはいえ、原油価格は金利だけでなく、需給にも影響されます。そして、原油の需要は経済成長と関係しており、経済成長は金利と関係してきます。

[金利とエネルギー価格の関係に関する参考記事]

●2023年、60%近いリターンを叩き出したポール・サイ氏が語る2024年相場見通し。ポートフォリオに必ず米国株を入れるべき理由とは?

以上の例のように、金利は、特に米10年物国債の利回りは、すべての金融商品・経済の太陽のような存在になります。他の資産はこの米10年物国債の利回りを中心として、回っているような形になっているのです。

金利は人間で言えば、体温に相当するもの

金利は人間で言えば、体温に相当するものでしょう。しかし、体温を測っただけでは、健康診断はできません。他の情報もあわせて見ていかないといけません。

たとえば、金利は投資家のマインド、リスク許容度を表すものにもなります。経済が良くて先行きの不安がない時は、債券価格が下がって、債券の利回りが上がることがあります。

逆にコロナショック時は金利が下がりました。それは投資家たちが米国債以外のものにはリスクがありすぎると考え、安全資産の米国債を買い上げたからです。

日本の実質金利がマイナス圏の一方、アメリカの実質金利はプラス2%に近い。これが米ドル高・円安傾向の1要因

次のグラフを見てください。

BEI(ブレーク・イーブン・インフレ率)等の推移 出所:財務省

BEI(ブレーク・イーブン・インフレ率)等の推移 出所:財務省

名目金利から期待インフレ率を差し引いた金利を実質金利と言いますが、10年物価連動債の流通利回りが実際上、実質金利と見なされています。日本の場合、これは現在、-0.738%になっています(青線のグラフ)。

ここからわかることは、日本は金融緩和を続けており、いまだ超低金利なので、期待インフレ率が上がったことによって、実質金利がマイナスになっているということです。

一方、アメリカの実質金利はプラスです。アメリカもインフレ率はまだ高いですが、それ以上に金利が高いということです。現在、米国の10年物価連動債(TIPS)の利回り、つまり実質金利は1.985%になっています。

米国の方が実質金利がかなり高いので、この点では日本円より米ドルを持った方がいいということになります。そして、こうしたことが為替が米ドル高・円安傾向になっている1つの要因となっています。

[米ドル/円相場に関する参考記事]

●為替は金利差だけでは動かない! 2024年は米ドル安・円高! との予想が多かった中、なかなか下がらない米ドル/円はこれからどう動く?

●米ドル/円相場が急落したが、2024年はどう動く? 米ドル/円、S&P500、米日金利差のチャートで見えてくる為替変動の3つのドライバーとは?

先ほどのグラフを再掲載します。

BEI(ブレーク・イーブン・インフレ率)等の推移(再掲載) 出所:財務省

BEI(ブレーク・イーブン・インフレ率)等の推移(再掲載) 出所:財務省

黒線のグラフは日本のBEI(ブレーク・イーブン・インフレ率)です。これは10年固定利付債流通利回りから10年物価連動債流通利回りを引いたものになります。このBEIは市場が予想する10年の平均期待インフレ率を表しています。

グラフを見ると、日本のBEIはこのところ、上がってきていることがわかると思います。そして現在、市場は今後10年の日本のインフレ率が1.3%ぐらいになるのではないかと見ているということです。

一方、アメリカのBEIは現在、2.3%です。アメリカの方がインフレ期待は高いわけですが、日本もそこまで低いわけでもないことになります。

日本の金利は今後、経済成長によって上昇するか?

金利の分析はかなり奥深いものです。ここまでの説明は、かなり簡略化しています。ですが、おおよそのところはご理解いただけたのではないでしょうか。

そして、金利は資産配分を決める際に重要であり、株式市場全体が上昇するかどうかにとって重要ですので、金利をある程度理解しておくことは投資家にとって必須のことになります。

ここで、最初に掲げた各国の10年金利の長期チャートを再掲載します。紫がアメリカ、黄色が中国、緑がドイツ、水色が日本です(オレンジは米国の10年物価連動債(TIPS)の利回りです)。

世界各国の10年金利等の長期チャート(再掲載) 出所:Koyfinのデータから筆者作成

世界各国の10年金利等の長期チャート(再掲載) 出所:Koyfinのデータから筆者作成

ここまで長期金利のチャートなどを観察してきましたが、それらのことから見えてきたポイントを以下にまとめます。

(1)長年に渡り、世界中で金利は低下してきました。しかし、コロナ禍となったあと、世界はほとんど揃って、金利上昇に転じました。これは需要の増加が要因となっています。中国の金利は上昇していませんが、これは中国がコロナ禍のあと、景気がなかなか回復せず、不景気になったからです。

(2)日本も金利は上昇していますが、他の先進国と比べると上昇スピードは遅いです。

(3)日本の実質金利は依然、マイナス金利となっています。

ここが運用資産をどう配分するかの分岐点になります。

日本の金利は今後、経済成長によって上昇するでしょうか?

インフレが起爆剤となり、国内の需要とイノベーションを喚起し、経済成長すれば、それは金利が上昇することにつながります。そうなれば、日本株、特に内需株では、ファンダメンタルズの本質的な改善を伴った上昇が起こるでしょう。

ただし、現時点での日本株は外国人が期待先行で買い、また、円安によって増益になっていることによって上がっています。

アメリカは健康診断で言えば、すべての指標がAに近い状態

一方、アメリカは実質金利がプラスでも景気が割と堅調ですから、それは米国経済の強さを示しています。健康診断で言えば、アメリカはすべての指標がAに近い状態だと思います。米国株はそれを反映して上がっています。

指標がずっとAを維持できるかどうか、米国株の今後の動向はその点にかかっています。アメリカではたとえばAIの分野などで、イノベーションの動きがまだ旺盛なので、米国株はこれからも良さそうだと私は考えています。

中国は根本的な問題解決には遠い状況。中国株全体への投資は推奨できず、優良な個別株を選別する必要がある

それに対し、中国は不景気になっており、日本と同じ課題を持っています。QE(量的緩和)のような超金融緩和政策を行えば、短期的、あるいは中期的な経済の問題、特に不動産の問題を一時的に隠すことはできるでしょうが、根本的な問題解決にはならないままでしょう。

低金利の痛み止めを飲んで時間を稼ぎ、その間に構造改革を行って、根本的な問題解決を図らなければいけません。しかし、中国はそのようなことをまだできていないように見えます。

なので、中国株は、中国株ファンドなどを買って中国株全体に投資するというようなやり方ではなく、買うなら優良な個別株を選別する必要があります。

[中国経済、中国株に関する参考記事]

●中国株の下落は資金流出のせいではなく、景気の弱さを反映しただけ! 中国はテクノロジーやインターネットが強く、CQQQやKWEBならETFで分散投資が可能

●元グーグルのエンジニアが作った中国のイーコマース会社「PDD」が、アリババの時価総額を抜くほど急成長! 世界株になって、いずれアマゾンのライバルに

●中国のお金持ちは国外に資産を逃がしている! 中国株では大規模な売りが加速!過度に売られた中国株に買いチャンスはあるのか?

一方、米国株は前述したように良い状況ですので、米国株はポートフォリオに不可欠な存在だと思います。

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。